Wat doet de economie, en welke invloed heeft dat op de financiële markten? Het zijn vragen die beleggers zich vaak stellen. Koersen van specifieke aandelen of van een hele index kunnen flink reageren op de publicatie van bepaalde cijfers. Welke indicatoren zijn belangrijk voor beleggers? En vooral: wat voor effect hebben ze?

De zogenoemde leading indicators (de voorlopende indicatoren), zijn economische cijfers die een beeld geven van de conjunctuur. Dat wil zeggen dat ze de richting kunnen aanwijzen waarin de economie zich in de toekomst gaat begeven. Daarnaast zijn er publicaties die de staat van de economie achteraf in kaart brengen en bekendmakingen en besluiten die veel impact kunnen hebben op de markt. Beleggers hebben van dag tot dag te maken met de wisselwerking tussen verwachtingen en hoe het uiteindelijk uitpakt.

De beurs als graadmeter

Voordat we een blik werpen op welke cijfers voorspellende waarde hebben voor de beurs, eerst even een stap achteruit: aandelenkoersen worden namelijk zelf gezien als een leading indicator, omdat deze vaak voorlopen op de economische ontwikkelingen. In de financiële markten zit een grote hoeveelheid kennis en verwachtingen opgesloten. Een economische teruggang zorgt voor verzwakkende vraag en dat raakt uiteraard de resultaten van allerlei bedrijven. Beleggers kijken veelal vooruit en anticiperen op de toekomstige toestand van de economie: de verwachte winsten van bedrijven zijn in de koersen gereflecteerd.

Dat de beurs in principe een voorlopende indicator is, blijkt ook uit graadmeters die voor dit doel ontwikkeld zijn. Zo is er in de Verenigde Staten de Leading Economic Index (LEI) van onderzoeksorganisatie The Conference Board. In deze index worden verschillende cijfers en vertrouwensindicatoren samengebracht, waaronder de koers van de S&P 500 en het renteverschil tussen de lange rente (op basis van Amerikaanse 10-jaars staatsobligaties) en de korte rente (de beleidsrente). Verder zijn in de LEI verwerkt: de geldhoeveelheid, een index van consumentenverwachtingen, orderportefeuilles in de consumenten- en bedrijfsgoederensectoren, bouwvergunningen en nieuwe aanvragen voor werkloosheidsuitkeringen.

Omslagpunten

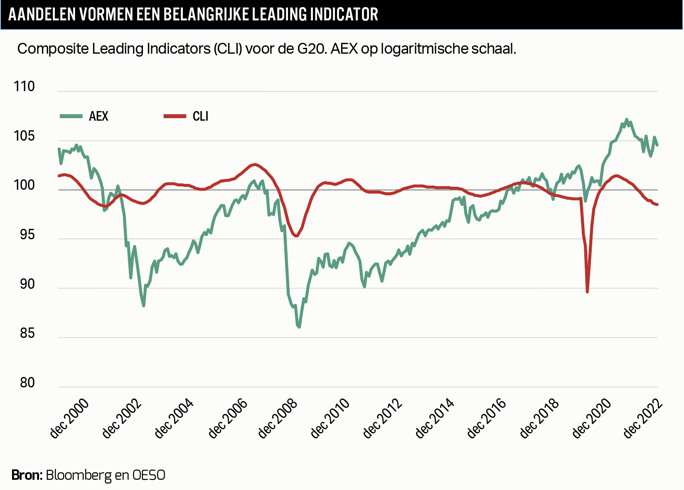

De Organisatie voor Economische Samenwerking en Ontwikkeling (OESO) heeft een vergelijkbare graadmeter: de Composite Leading Indicators (CLI). De CLI betreft een verzameling cijfers die met een periode van vier tot acht maanden voor moet lopen op de ontwikkeling van het bruto binnenlands product (bbp). De OESO stelt deze samen voor 39 landen en 8 landengroepen. De meest omvattende daarvan is de G20, met daarin onder meer de VS en de Europese Unie.

De waarde van de CLI geeft aan hoe (de groei van het) bbp zich gaat ontwikkelen. De serie laat vooral de omslagpunten zien, waar de groei gaat toenemen (bij een stijging) of afzwakken (een daling). Als de waarde onder 100 zakt, is dat een signaal dat het bbp onder de langetermijntrend uitkomt. Voorafgaande aan de recessies in de kredietcrisis (2007-2008) en de coronapandemie (2020) tekende zich duidelijk zo’n negatief omslagpunt af.

Beleggers moeten beseffen dat de beurs zelf dus de historische reputatie heeft als een voorlopende indicator. Dat wil zeggen dat de koersen doorgaans voorlopen op hoe de reële economie zich gaat ontwikkelen. Het lijkt misschien aanlokkelijk om op een hoogtepunt van de leading indicators te verkopen en weer te kopen op het dieptepunt, maar die zijn van tevoren niet te voorspellen. De gegevens worden ook nog eens vaak gereviseerd. Er zijn bovendien lange periodes zonder uitschieters, waarin de beurs gestaag stijgt.

De beurs neemt een voorschot op de toekomst, maar er gaat ook veel aandacht uit naar hoe de cijfers daadwerkelijk uitpakken. Uiteraard gaat het daarbij primair om de resultaten van beursbedrijven zelf. Die opereren natuurlijk niet in een vacuüm; de macro-economische situatie en de bereidheid van consumenten om goederen en diensten af te nemen, sturen de omzet en winst. Een blik op enkele macrocijfers die bij het uitkomen in veel gevallen voor een koersreactie zorgen.

Banenrapport

Een indicator die veel beleggers volgen, is het werkgelegenheidscijfer uit de Verenigde Staten. Dit is onderdeel van het zogenoemde jobs report van het Bureau of Labor Statistics. Het rapport komt uit op de eerste vrijdag van de maand en bevat onder andere het werkloosheidspercentage, loonontwikkeling en het aantal banen dat er in de VS is bijgekomen of verdwenen. Dit betreft gegevens over de maand ervoor. Het is een van de eerste indicatoren die in dit verband verschijnt en de arbeidsmarkt is een essentiële pijler van de economie. Daarmee zeggen de cijfers iets over hoe het er op dat moment voorstaat.

Zo kwamen er in januari dit jaar 517.000 nieuwe banen bij, terwijl de werkloosheid daalde naar 3,4 procent. Die cijfers waren veel beter dan verwacht: in de prognoses ging men uit van 3,6 procent werkloosheid en slechts 190.000 nieuwe banen. Paradoxaal genoeg kunnen meevallende cijfers juist zorgen voor een negatieve reactie op de beurs. De S&P 500 ging op de dag van de bekendmaking ruim 1 procent omlaag. Wat zit daar achter?

Een lage werkloosheid is uiteraard een teken van een sterke arbeidsmarkt en een gezonde economie, maar krapte op de arbeidsmarkt kan ook zorgen voor opwaartse druk op de salarissen. Als stijgende loonkosten worden doorberekend, kan dit leiden tot een loon-prijsspiraal die de inflatie opstuwt. Niet alle bedrijven kunnen zomaar prijsverhogingen doorvoeren om de winst op peil te houden. Bij bedrijven waar dit niet mogelijk is, zet de aanhoudend hoge inflatie verdere druk op de winstmarges. Die redenering kan een verklaring zijn voor de negatieve koersreactie op de positieve banencijfers over januari.

Rentebesluiten

Ook verwachtingen over de rente speelden waarschijnlijk mee bij deze reactie op het banenrapport. Bij een krappe arbeidsmarkt wordt aangenomen dat centrale banken langer doorgaan met renteverhogingen of de rente zelfs een stapje extra verhogen om oververhitting van de economie te voorkomen. Rentebesluiten waren vorig jaar hoe dan ook belangrijke meetpunten, en zullen dat ook dit jaar blijven. Een hogere rente betekent doorgaans dat de (verdisconteerde) waarde van vrije kasstromen afneemt, wat negatief doorwerkt in de beurskoersen.

De ECB heeft iedere zes of zeven weken een monetaire beleidsvergadering, waarin een rentebesluit wordt genomen. Het persbericht hierover wordt om 14.15 Nederlandse tijd openbaar gemaakt op de website van de bank. Nog belangrijker, ook voor de Europese aandelenmarkten, zijn de besluiten van de Amerikaanse centrale bank: de Federal Reserve (Fed). Deze komt 14.00 lokale tijd met een verklaring.

Beleggers kunnen ook de verwachte ontwikkeling van de beleidsrente volgen. De Atlanta Fed verzamelt futuresprijzen en swaps, waarmee de bank de verwachte renteontwikkeling in de VS modelleert. Dit is de Market Probability Tracker, die op het moment van schrijven doorloopt tot september 2025.

Rentetarieven worden verhoogd door centrale banken met als doel om de inflatie te beteugelen. Zij verlagen de rente juist om de economie te stimuleren als de groei terugvalt. Maar het gaat bij de koersreacties op de rentebesluiten vaak niet eens zozeer om (het percentage van) de rentestap. De consensus is immers al lang en breed bekend.

Interessanter vinden beleggers en analisten het bijbehorende persbericht en de persconferentie direct na de bekendmaking. Het zijn vaak de woorden van de centrale bankiers in de toelichting en de antwoorden op vragen over toekomstige rentestappen die grote invloed hebben. Gedurende deze persconferenties gaan markten nog weleens flink op en neer.

CPI

Naast de banencijfers en het rentebesluit speelt nog een economisch cijfer een grote rol, zeker in tijden van inflatie. De Consumentenprijsindex (CPI) is een indexcijfer dat het prijsverloop weergeeft van een mandje goederen en diensten, zoals dit gemiddeld wordt aangeschaft door huishoudens van een bepaald land.

De Amerikaanse CPI wordt twaalf keer per jaar halverwege de maand bekendgemaakt door het Bureau of Labor Statistics. Zeker in de VS is het een belangrijke indicator voor de richting van de economie, met implicaties voor de rente.

Koersuitslagen

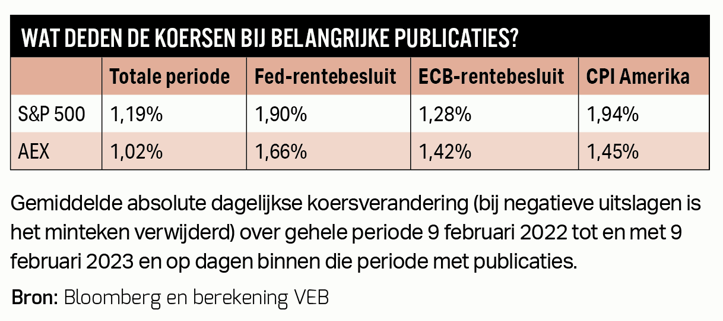

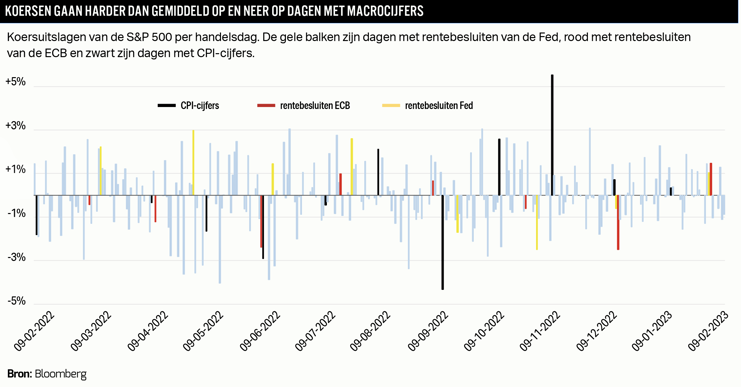

Maar zorgen die publicaties van cijfers nu echt voor koersbeweging? Voor het antwoord werpen we een blik op de periode 9 februari 2022 tot en met 9 februari 2023. Daarin zaten 252 handelsdagen van de S&P 500-index en 259 van de AEX. Binnen die periode vallen tien Fed-rentebesluiten en tien ECB-rentebesluiten. Vorig jaar was inflatie hét grote thema en dus werden vooral de publicatie van de CPI en de rentebesluiten met argusogen bekeken.

Wat blijkt? De twee grootste koersuitslagen van de S&P 500 in 2022 deden zich voor op dagen dat de CPI werd gepubliceerd. Een van die uitschieters was positief en één ervan was negatief. Ook rentebesluiten zorgden voor relatief grote koersuitslagen. Er is geen vast patroon van stijgende of dalende koersen op dagen met rente- of inflatienieuws. De markt wordt niettemin wel regelmatig verrast – de ene of de andere kant op.

De AEX is gemiddeld minder volatiel dan de S&P 500 over de meetperiode. De drie grootste koersuitslagen op de Amsterdamse beurs waren in maart 2022, in de periode dat de oorlog in Oekraïne zich razendsnel ontwikkelde. Daarnaast blijkt dat rentebesluiten en ook de Amerikaanse CPI-cijfers flinke impact hadden: op die dagen was de gemiddelde koersverandering een stuk groter. Europese inflatiecijfers zorgden overigens niet voor bijzonder grote uitslagen; de focus ligt ook hier duidelijk op de ECB en de ontwikkelingen in Amerika.

Afwijkende visie

Wat is de les voor beleggers? Er is geen economisch cijfer dat voorspelt wat er op de beurs gaat gebeuren. Het is juist omgekeerd: de collectieve mix van kennis, verwachtingen en aannames op de beurs loopt vaak voor op de gang van zaken in de rest van de economie. Daarnaast is dus duidelijk dat de publicatie van economische indicatoren een koersreactie oproept, maar het is niet te voorspellen of dat omhoog of omlaag is. Een verhoging van de rente zorgt bijvoorbeeld niet per se voor een daling van de koersen.

Daar komt voor de particuliere belegger nog een complicerende factor bij. Tijdig handelen op dergelijke cijfers is een lastige opgave. De informatie komt namelijk net een fractie eerder terecht bij de professionele partijen die beschikken over de snelste computersystemen en peperdure internetverbindingen. Voor de particuliere belegger blijven er normaal gesproken geen kruimels over.

Hooguit kan een belegger zich vooraf positioneren als er informatie of een besluit aankomt. Voor de belegger die werkt met geschreven opties of speculanten die hefboomproducten gebruiken, is het bijvoorbeeld wel verstandig om dit soort indicatoren in de gaten te houden. Zij kunnen geraakt worden in de marginverplichting of het stoploss-niveau. Wie echt wil inspelen of dit soort bekendmakingen, moet een afwijkende visie te hebben van de markt die ook nog eens juist is.

Voor beleggers die zich meer richten op de lange termijn, is het op de voet volgen van de publicatie van cijfers of besluiten niet van levensbelang. Zij hoeven zich immers niet veel aan te trekken van dit soort fluctuaties. Toch kan het ook voor deze beleggers goed zijn om deze cijfers te volgen, al is het maar van een afstand. Het goed peilen van de publicaties en van de koersbewegingen die daarop volgen helpt namelijk enorm bij het begrijpen en doorzien van de soms grillige dynamiek van de beurs.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |