Aan de cijfers is het nauwelijks af te lezen, maar het rendement op geïnvesteerde middelen van Philips is al jaren ondermaats. De miljarden euro’s die het de afgelopen jaren in R&D (onderzoek en ontwikkeling) stak, leveren veel te weinig extra winst op. Het is goed te begrijpen dat ceo Roy Jakobs in het budget wil snoeien en tegelijkertijd meer resultaat wil zien van de inspanningen.

Meer voor minder. Dat was de uitleg van de onlangs aangetreden ceo Roy Jakobs bij de vierdekwartaalcijfers, toen hij zijn voornemen uitsprak te gaan snoeien in budgetten voor onderzoek en ontwikkeling (R&D).

Innovatie blijft de kern van het bedrijf, maar breed fundamenteel onderzoek in technologie is niet langer een prioriteit, aldus de kersverse ceo van Philips. Het concern wil onder zijn leiding inzetten op minder projecten die wel beter schaalbaar zijn, en het wil dichter op (de wensen van) de klant zitten.

Het budget voor NatLab, het laboratorium dat ooit het paradepaardje van Philips was, wordt met honderden miljoenen euro’s verlaagd. In plaats daarvan krijgen de diverse bedrijfsonderdelen meer te zeggen over onderzoek.

Al snel kwam de verontwaardiging. Er werd gesproken over "de doodsteek voor NatLab" en het feit dat "marketingmensen greep kregen op onderzoeksbudgetten".

Jakobs nuanceerde dat het gedaalde onderzoeksbudget voor dit jaar – van 1,9 miljard euro naar 1,7 miljard euro – nog altijd hoger is dan van directe concurrenten en dat innovaties cruciaal blijven voor Philips.

Boekhoudregels verhullen de resultaten, maar een nadere blik toont het gelijk van Jakobs aan. Het rendement op R&D valt al jaren tegen. Een analyse.

Mooi rendement

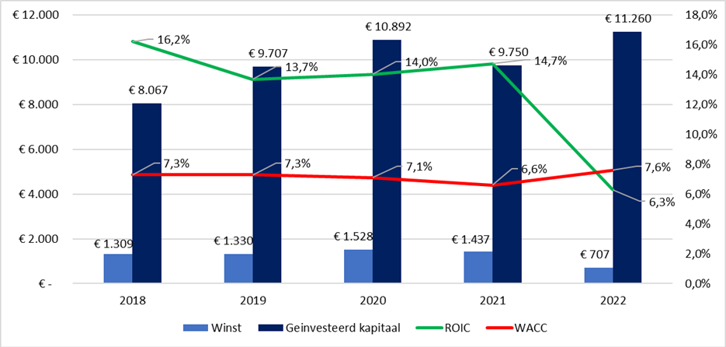

Wie de rendementen op geïnvesteerd kapitaal die Philips in zijn jaarverslagen over beleggers uitstrooit bekijkt, ziet een rooskleurig plaatje. Het bedrijf noemt het de organic ROIC. Dit is de winst gedeeld door al het kapitaal dat Philips stak in fabrieken, machines, voorraden en immateriële activa. De overnames van de laatste vijf jaar zijn daarbij volgens het bedrijf buiten beschouwing gelaten.

Het rendementsgetal viel in 2022 met circa 6 procent vies tegen, maar dat zal niemand verbazen. Philips beleefde een rampjaar door de problemen met zijn slaap- en beademingsapparaten en een tekort aan chips en andere componenten, waardoor het concern niet aan klanten kon leveren.

In de jaren daarvoor lag het rendement volgens de eigen berekeningswijze van Philips wel ruimschoots boven de kostenvoet van kapitaal (WACC).

Rendement volgens Philips ruimschoots boven de kostenvoet van kapitaal

Bron: jaarverslagen Philips. Bedragen in miljoenen. De ROIC en WACC zijn conform de definitie van Philips.

Veel groter kapitaalbeslag

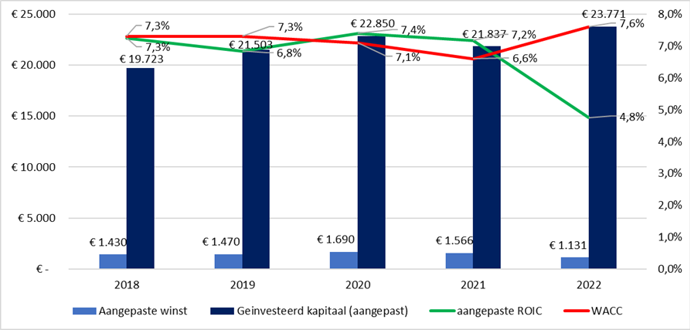

Maar om een eerlijker beeld te krijgen van het echte rendement dat Philips uit R&D weet te halen, moeten de cijfers van het bedrijf zelf worden aangepast. Dat draait allereerst om het maken van een correctie voor al het kapitaal dat Philips in het verleden in R&D stak. Deze uitgaven zijn niet terug te vinden op de bedrijfsbalans en maken dus ook geen onderdeel uit van het geïnvesteerd kapitaal. Philips heeft ze voor een groot deel direct als kosten via de resultatenrekening laten lopen.

Het bedrijf kan hier overigens weinig aan doen. Boekhoudregels verbieden simpelweg dat uitgaven voor onderzoek (de R van ‘R&D’) op de balans komen, zoals bijvoorbeeld wel het geval is bij een investering in een nieuwe fabriek.

Bij overnames ligt dat overigens anders. Dan verschijnt de gekochte R&D wel op de bedrijfsbalans van het overnemende bedrijf. Bij de recente overnames van BioTelemetry, Intact Vascular en Spectranetics werden historische R&D-uitgaven geactiveerd op de balans en schrijft Philips die vervolgens in (gemiddeld) 13 jaar af.

Die afschrijvingstermijn is wel enigszins arbitrair. Voor veel innovaties is onduidelijk of, en zo ja hoelang, ze (extra) winsten zullen opleveren. Maar als de regels voor overnames ook zouden gelden voor de eigen R&D-investeringen van Philips, dan verschijnt er ineens een extra post van 12,5 miljard euro op de balans (zie kader).

In dat geval bedraagt het geïnvesteerde kapitaal opeens niet meer 11,3 miljard euro, zoals uit de onlangs gepubliceerde jaarrekening van 2022 blijkt, maar bijna 24 miljard euro. Als deze uitgaven geactiveerd worden – geen kosten via de resultatenrekening maar een actiefpost op de balans – moeten logischerwijs ook de gerapporteerde winsten aangepast worden. Allereerst moeten de R&D-uitgaven weer terug opgeteld worden bij de winst.

En als we deze uitgaven behandelen als balanspost, betekent dit ook dat er ieder jaar op afgeschreven wordt. Die afschrijvingen op eerder gekapitaliseerde R&D gaan ten laste van het resultaat. In 2022 stijgt door de beide aanpassingen de winst per saldo, van 707 miljoen euro naar 1,1 miljard euro. Dat komt doordat de uitgaven aan R&D (2,1 miljard euro) hoger liggen dan de afschrijvingen (circa 1,7 miljard euro).

Als R&D-investeringen op de balans worden gezet, zakt rendement weg

Bron: VEB, jaarverslagen Philips. Bedragen in miljoenen. De ROIC is herberekend voor geactiveerde R&D. Verondersteld is een afschrijvingstermijn van 13 jaar. De kostenvoet van kapitaal (WACC) is volgens de definitie van Philips.

De ROIC inclusief de gekapitaliseerde R&D-uitgaven lag in de periode 2019 tot en met 2021 dus meer dan de helft lager dan in de gerapporteerde cijfers waarin de investeringen in innovaties niet op de bedrijfsbalans staan.

Philips boekte in deze jaren – in de berekening met geactiveerde R&D – een rendement dat niet of nauwelijks boven het vereiste rendement van beleggers ligt.

Bezuinigingen nodig

Het rekenwerk laat zien dat het rendement op investeringen bij Philips te laag ligt. Niet vreemd dus dat Jakobs in de budgetten wil snoeien en betere resultaten wil zien.

De concurrentie lijkt al een stukje verder. Terwijl Philips de afgelopen jaren ongeveer 1,8 miljard euro per jaar - omgerekend 10 tot 11 procent van de omzet - besteedde aan innovaties, gaven de twee belangrijkste zorgconcurrenten, het Duitse Siemens Healthineers (8-9 procent) en het Amerikaanse GE HealthCare (5-6 procent), een stuk minder uit.

Philips wil zijn uitgaven dit jaar terugbrengen tot 1,7 miljard euro, circa 9 procent van de verwachte omzet. Als het concern de R&D-uitgaven laag kan houden, kan het rendement een zetje krijgen doordat winsten hoger uitvallen en – na verloop van tijd – het kapitaalbeslag lager zal worden omdat Jakobs ook de uitgaven aan ontwikkeling (die wel op de balans kunnen komen) wil matigen.

Voorwaarde is natuurlijk wel dat toekomstige winsten en omzetten niet te veel lijden onder de bezuiniging.

| Uitgaven aan R&D anders beschouwd: van kostenpost naar investering in drie stappen |

|

• Boekhoudregels schrijven voor dat harde activa als fabrieken en machines op de balans komen en geleidelijk worden afgeschreven. Maar stel dat een bedrijf de investering in een nieuwe fabriek in één keer zou opvoeren als kostenpost in de winst- en verliesrekening. Dat zou een behoorlijk resultaatdrukkend effect hebben. Maar zodra de fabriek draait, leidt het tot betere winsten. Er zijn immers in dit scenario geen afschrijvingslasten. Het rendement op geïnvesteerd kapitaal krijgt in die latere jaren bovendien een impuls, omdat de fabriek niet op de balans staat. • Een financieel eindverantwoordelijke komt niet weg met een dergelijke handelswijze. Investeringen in activa die (waarschijnlijk) tot kasstromen zullen leiden, moeten op de balans worden verantwoord. Voor investeringen in onderzoek (Philips), maar ook in bijvoorbeeld merken (de marketing van Coca-Cola), geldt juist wel dat deze altijd als kosten moeten worden genomen. Dat is eigenlijk vreemd. Ook dit type investeringen betaalt zich immers veelal later uit. • Het gevolg is in ieder geval dat rendementen van succesvolle innovatieve bedrijven worden overschat. Alle zachte investeringen in de toekomst zitten namelijk niet in het geïnvesteerde kapitaal, zoals de fabriek in het voorbeeld van de creatieve cfo. Een belegger moet drie stappen doorlopen om R&D wel correct mee te nemen in de rendementsberekening. 1. Creëer een post met historische R&D-uitgaven |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |