Donderdag 9 maart doken de koersen van Amerikaanse banken fors naar beneden. De Silicon Valley Bank staat op het punt van omvallen. Nu de rente stijgt, dreigen de omvangrijke obligatieportefeuilles een bom onder de Amerikaanse bankbalansen te worden. Hoe groot is het probleem? En worden Nederlandse banken als ING en ABN Amro ook geraakt?

De Amerikaanse bankenindex (KBW Bank Index) verloor donderdag 7,7 procent omdat beleggers ineens een risico op het netvlies hebben waar ze lang de ogen voor sloten: obligaties die in waarde daalden dankzij de gestegen rente.

De zorgen van beleggers slaan over naar Europese banken, maar dat lijkt zeker niet altijd terecht omdat de blootstelling aan obligaties op dit continent een stuk lager ligt. De voornaamste risico’s voor Nederlandse banken zitten niet in de eigen obligatieportefeuilles, maar in het risico op een algehele instortende economie of in een bankencrisis in de Verenigde Staten.

Aanleiding voor de problemen

Eerder deze week maakte Silvergate, de bank die onder andere diensten verleende aan cryptobroker FTX, bekend dat het zichzelf zou opheffen omdat de bank kampte met verliezen en een uitstroom van klanten. Gisteren bleek de Silicon Valley Bank (SVB), die onder andere investeert in technologiebedrijven in de regio, een monsterverlies te hebben geleden. De aanleiding was ook hier een uitstroom van deposito’s, waardoor SVB met verlies obligaties moest verkopen.

De vraag is waarom het verkopen van die obligaties tot een groot verlies kan leiden. Het zijn immers vrijwel exclusief zeer veilige obligaties die vaak een staatsgarantie hebben. Het punt is dat deze obligaties veelal zijn aangekocht toen de rente laag was. De rente is het afgelopen jaar sterk gestegen, waardoor de obligaties minder waard werden. Dit heeft alles te maken met duratie. Een hoge duratie, in feite de looptijd van de obligatie, zorgt voor grotere koersverliezen op de obligatie bij een stijgende rente.

Nu is de stijgende rente geen nieuw fenomeen. Maar volgens de kapitaalregels mogen banken obligaties op de balans zetten tegen kostprijs, mits ze aangeven dat ze van plan zijn om die obligaties tot aflossing aan te houden. De bank hoeft dan geen boekverlies te nemen als de rente oploopt en daardoor blijven de winsten op peil. Het is natuurlijk wel zo dat de obligaties op de balans – afgezet tegen de huidige marktrentes – matig renderen. Maar dit was lange tijd een min of meer verborgen probleem.

Tot deze week dus. Want als rekeninghouders plots weglopen, zoals bij SVB en Silvergate, is er wél ineens de noodzaak om die obligaties te gelde te maken, en moeten er forse verliezen geboekt worden. Beleggers zijn plotsklaps bewust geworden van dit risico en dat wreekt zich.

Obligatieportefeuilles Silvergate en SVB

De problemen van Silvergate en SVB zijn te herleiden naar de grote omvang van hun obligatieportefeuilles. Zo heeft SVB 120 miljard dollar aan obligaties op een balanstotaal van 210 miljard dollar. Daarvan is 90 miljard dollar aan obligaties geclassificeerd als aanhouden tot einde looptijd. En die looptijd is gemiddeld ruim zes jaar voor de hele portefeuille.

Als we ervan uitgaan dat de looptijd ongeveer gelijk is aan de duratie, zou dit betekenen dat elke procentpunt rentestijging ongeveer resulteert in 6 miljard euro waardeverlies op obligaties (6,2 jaar x 1 procent x 91 miljard dollar).

De bank heeft maar 13,7 miljard dollar aan eigen vermogen (definitie van de toezichthouder), terwijl de obligaties 15 miljard dollar minder waard zijn dan het bedrag waarvoor ze in de boeken staan. Zo komt de bank al snel diep in de gevarenzone indien (een deel van de) obligaties op marktwaarde gewaardeerd moet worden. Tot nu toe zegt de bank al 2 miljard dollar verloren te hebben op obligaties die het moest verkopen omdat klanten hun tegoeden opvroegen.

Silvergate moest afgelopen kwartaal alles op marktwaarde waarderen en schreef daarbij 750 miljoen dollar af op een portefeuille van (voorheen) 11 miljard dollar, waarvan 3 miljard dollar toen nog tegen kostprijs in de boeken stond. Het verlies bleek ondraaglijk, waardoor de bank na 35 jaar de deuren moest sluiten.

Obligatieportefeuilles Amerikaanse banken, ING en ABN Amro

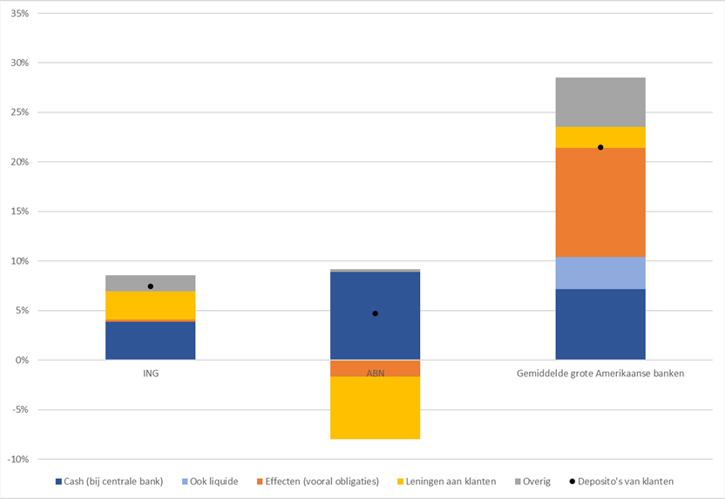

Nu komen de grotere Amerikaanse banken misschien in de problemen omdat ze ook veel kapitaal hebben gestoken in obligaties. De verhoudingen zijn natuurlijk anders dan bij SVB en Silvergate, maar toch is hun balans behoorlijk gegroeid sinds eind 2019 en dat geld is voor ongeveer de helft in obligaties gestoken. De onderstaande grafiek geeft de balansgroei van de drie grootste Amerikaanse banken en twee Nederlandse van eind 2019 tot en met 2022 weer.

Ontwikkeling bankbalansen sinds eind 2019

Bron: Sentieo, berekeningen VEB. De groep Amerikaanse banken bestaat uit Citigroup, Bank of America en JPMorgan Chase.

Het blijkt dat de Amerikaanse banken hun balansen hebben volgestopt met obligaties om de extra deposito’s aan het werk te zetten die ze er in 2020 en 2021 bij kregen. Dit deden zij omdat op dat moment langlopende obligaties een van de weinige beleggingscategorieën waren met een positief rendement. De centrale bank bood toen vrijwel niets voor direct opvraagbare cash.

Voor ING en ABN Amro verliep het heel anders. Klanten stortten minder extra geld op hun bankrekeningen en de Nederlandse banken maakten (achteraf bezien) de verstandige keuze om dit geld linea recta naar de ECB te brengen.

Vooral bij ABN Amro is dat te zien. De post obligaties zakte juist, net als het leningenboek (vooral hypotheken en bedrijfsleningen), terwijl het geld dat de bank bij de ECB stalde, steeg. Het geld dat in Frankfurt stond leverde weinig op, maar er hoeft zeker niet op afgeschreven te worden wanneer de rente stijgt. Sterker nog: een stijgende rente zorgt alleen maar voor een hogere opbrengst.

ING en ABN Amro hebben ook wel geld zitten in obligaties, maar relatief veel minder dan Amerikaanse banken als JPMorgan en nóg veel minder dan SVB of Silvergate. ING waardeert 48 miljard euro aan obligaties tegen de aankoopkoers (5 procent van de balans) en ABN Amro waardeert vrijwel alle obligaties die het voor zichzelf aanhoudt al op marktwaarde. Op het oog dus geen lijken in de kast hier.

In normale tijden is het verhaal vaak dat je beter in (hoger renderende) Amerikaanse banken dan in Europese banken kan beleggen. Nu lijkt dat een keer andersom.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |