Op de beurs zijn de winnaars van vandaag ook vaak de winnaars van morgen. Dit wordt het momentumeffect genoemd. Het effect is aangetoond over meerdere tijdsperiodes en in verschillende regio’s. Waar kan dit door worden verklaard? En hoe kunnen beleggers hier hun voordeel mee doen?

De bekende natuurkundige Isaac Newton ontdekte dat massa traag is. Een voorwerp met veel massa komt langzaam op gang, maar als het eenmaal beweegt, remt het ook moeilijk weer af. Op de financiële markten lijkt zo’n momentumeffect ook zichtbaar, al is het daar zeker geen wetmatigheid.

Efficiënte markt?

Dat zit als volgt: terugkijken naar de prestatie van aandelen in de afgelopen drie tot twaalf maanden kan een voorspellende waarde hebben voor de (nabije) toekomst. Een aandeel dat eenmaal in beweging is, blijft vaak nog even dezelfde kant op gaan, en daar kunnen beleggers van profiteren.

Het gaat dan vooral om de relatieve rendementen: ook in een neergaande markt doet het ene aandeel het beter dan het andere, zodat nog steeds een voordeel te behalen is door in de beter presterende aandelen te beleggen.

Het momentumeffect is goed gedocumenteerd in de wetenschappelijke literatuur, en zou in tegenspraak zijn met de efficiënte-markt-hypothese (EMH). Volgens deze hypothese zouden alle publieke informatie en verwachtingen steeds in de markt verwerkt zijn. Historische koersgegevens van effecten moeten volgens de EMH dan ook niets zeggen over de toekomstige prestaties.

Maar de financiële markten zijn lang niet altijd efficiënt. Zo zijn er vele verschillende oorzaken voor het momentumeffect opgeworpen en onderzocht.

Gedrag

Dat momentumbeleggen op lange termijn vaak werkt, kan uit verschillende hoeken worden verklaard. Daarbij is een onderscheid te maken tussen verklaringen die zich richten op risicofactoren en verklaringen die gericht zijn op het gedrag van beleggers. Eerst een blik op de gedragseffecten.

Een veelgehoorde uitleg van het momentumeffect is dat beleggers te langzaam reageren op nieuwe informatie. Mensen kunnen slechts een beperkte hoeveelheid informatie verwerken en zijn geneigd om te lang vast te houden aan bestaande denkbeelden en visies. Als er nieuws verschijnt over een bepaald bedrijf, hebben aandeelhouders niet direct goed zicht op de nieuwe situatie en blijven oude overtuigingen nog invloed uitoefenen. Er is sprake van een vorm van conservatism bias.

Die kan invloed uitoefenen bij zowel koersstijgingen als koersdalingen. Groepsgedrag kan daarna zorgen dat een beweging lang na-ijlt. Als er een hype ontstaat, willen veel beleggers profiteren, waardoor het aandeel nog meer stijgt. Zo kan met vertraging de koers juist te ver doorstijgen.

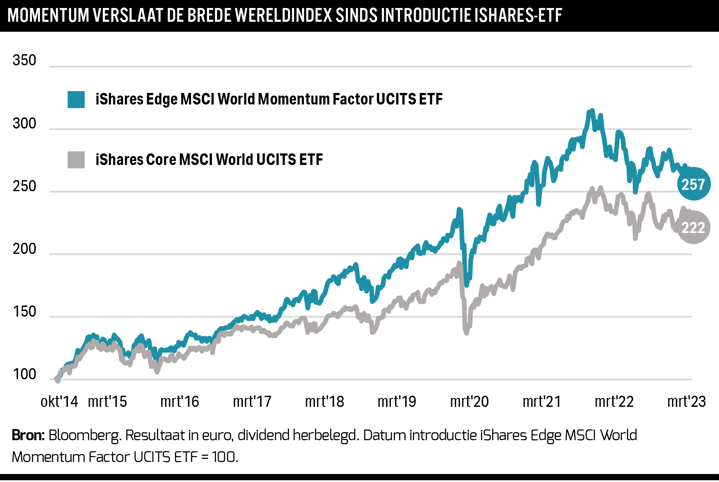

| Momentum versus de markt |

|

|

Winnaars verkopen

Naast deze algemene psychologische verklaringen zijn er ook nog een paar typisch beursgerelateerde factoren. Zo zorgen managers van beleggingsfondsen vaak voor een versterking van de koersreactie. Over het algemeen stroomt nieuw geld uit fondsen die slecht presteren en in de beleggingsfondsen die het juist goed hebben gedaan. Het nieuwe geld wordt dan weer in de winnende aandelen gestoken.

Ook seizoenseffecten kunnen zorgen voor een momentumeffect. Tegen het einde van het jaar kopen veel vermogensbeheerders aandelen die goed gerendeerd hebben, omdat dit beter staat in de jaarrapportages die ze hun klanten voorleggen. Dat is het zogeheten herding effect.

En dan is er nog het disposition effect. Dit is een al sinds 1985 bestudeerd gedragskenmerk in de financiële markten. In de kern komt het erop neer dat beleggers winnaars verkopen, terwijl ze vasthouden aan verliezers. Dat werkt als volgt. Als er informatie naar buiten komt die positief verrast, zorgt dit voor een eerste koersimpuls. Als gevolg daarvan zijn er aandeelhouders die besluiten om te verkopen en hun winst te verzilveren.

Het cruciale punt is dat dit verkoopdruk genereert die zorgt dat een aandeel niet meteen richting de fundamentele waarde doorstijgt. Dit werkt ook de andere kant op: bij slecht nieuws en een dalende koers, zijn beleggers terughoudend om met verlies te verkopen. Zo is er in eerste instantie sprake van een te zwakke koersreactie door conservatisme en het disposition effect, waarna later een overreactie plaatsvindt als hoge rendementen nieuw geld aantrekken.

Marktrisico

Maar dat betekent niet dat het volgen van momentum zonder risico is; er is geen gratis lunch. Als een aandeel te ver naar boven doorschiet en daarmee loskomt van de fundamentele gang van zaken bij het bedrijf, vindt uiteindelijk een correctie plaats. Volgens critici is het superieure rendement van de momentumstrategie ook te verklaren door de hogere volatiliteit van de meest gestegen aandelen.

Specifiek gaat het om de zogenoemde bèta die dan toeneemt. Die Griekse letter geeft aan hoe volatiel een bepaald aandeel is ten opzichte van de algehele markt en meet het marktrisico. Bij een waarde van 1 beweegt de koers precies mee met de index. Een bèta groter dan 1 geeft aan dat het aandeel harder stijgt of daalt dan de markt, maar wel dezelfde kant op.

Momentum is om die reden toegevoegd aan het model dat Nobelprijswinnaar Eugene Fama en Kenneth French hebben ontwikkeld om de rendementen op aandelen en obligaties (boven de risicovrije rente) te verklaren. De momentumfactor kan niet worden weggefilterd door te corrigeren voor marktrisico. Natuurlijk is risico op verschillende manieren te definiëren en niet vooraf vast te stellen, maar feit blijft dat momentum een blootstelling aan de markt kan bieden die in het verleden vaak tot extra rendement heeft geleid.

Onderzoeken

Er zijn onderzoeken geweest in vele varianten, maar bij momentum gaat het meestal om het volgende: aandelen worden opgedeeld in clusters op basis van resultaten over de voorgaande 12 maanden. De aandelen met de beste rendementen, doen het de volgende zes tot twaalf maanden beter dan de markt. Dit is in verschillende wetenschappelijke onderzoeken aangetoond, waarbij veelal gebruik wordt gemaakt van de database van de Amerikaanse hoogleraar Kenneth French. De prestaties over de meest recente maand worden daarbij buiten beschouwing gelaten. Dat heeft te maken met de short-term reversal, de observatie dat de winnaars van vorige maand juist niet goed presteren in de periode daarna.

Meestal wordt een portefeuille samengesteld die ook short gaat in de aandelen met de slechtste prestaties in de periode ervoor, waarvoor dus stukken moeten worden geleend. Niettemin kan ook met alleen de long-kant een rendement worden behaald dat hoger is dan dat van de markt als geheel.

De VEB heeft berekend dat beleggers in ontwikkelde markten sinds 1991 zo’n 12 procent per jaar konden verdienen met (large cap) momentumaandelen, terwijl aandelen met matig momentum iets meer dan 6 procent rendeerden. Er zijn echter periodes waarin momentum niet zorgt voor beter dan gemiddelde rendementen.

Zo deden aandelen met een momentumweging het in 2000 duidelijk slechter dan de rest van de markt. Dat was het jaar van de dotcom-crash, waarin de opgeblazen technologie-aandelen hard onderuitgingen. Ook in 2009 was er een omkering, waar de aandelen die in de financiële crisis hard waren afgestraft een sterk koersherstel lieten zien.

Indexfondsen

Omdat een momentumstrategie steeds gericht is op kortetermijnprestaties, moet de portefeuille vaak worden omgegooid. Daarmee lekt er rendement weg in de vorm van transactiekosten. Voor de doorsnee belegger is deze strategie dus minder geschikt, die is namelijk gebaat bij weinig handelen. Wel zijn er producten op de markt die het herbalanceren van de portefeuille uit handen nemen.

Het gaat om etf’s die de momentumfactor in het beleggingsbeleid hebben opgenomen. Om dat te doen, volgen deze etf’s een index die gebaseerd is op het kopen van aandelen die recent goed hebben gepresteerd. Hoewel deze etf’s ook moeten herbalanceren, zijn de kosten niet buitensporig: bij de meeste fondsen komen ze uit op zo’n 0,1 tot 0,3 procent per jaar boven op de lopende kosten.

Voor een wereldwijde belegging is er bijvoorbeeld de iShares Edge MSCI World Momentum Factor UCITS ETF, die de MSCI World Momentum Index nabootst. Daarin zitten aandelen uit de MSCI World-index met ontwikkelde landen, die het beste rendement hebben neergezet in de 6 en 12 maanden voorafgaand aan de datum waarop de index geherbalanceerd wordt. Dat gebeurt halfjaarlijks.

Er zijn ook MSCI-momentumindices voor andere regio’s. In al deze indices is een wegingsfactor toegekend aan de marktkapitalisatie, zodat bedrijven met een hogere beurswaarde – die voldoen aan de momentumcriteria – relatief zwaarder wegen. Daarmee wordt een te grote afwijking van de hoofdindex voorkomen en wordt de liquiditeit gewaarborgd. De weging van een aandeel is ook nog aangepast voor de volatiliteit. De momentumindices zijn door de focus wel iets minder gespreid: zo bestaat de MSCI World uit 1509 aandelen, terwijl in de momentumvariant 349 aandelen zitten.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |