Acomo, handelaar in onder meer specerijen, zaden en noten, was lang een lievelingetje onder beleggers in kleine aandelen (smallcaps). Maar door dure overnames is het koersverloop al acht jaar vooral zijwaarts. Waar ging het mis?

Acomo heeft een lange geschiedenis aan het Damrak. Eentje waar veel beleggers bovendien niet slechter van zijn geworden.

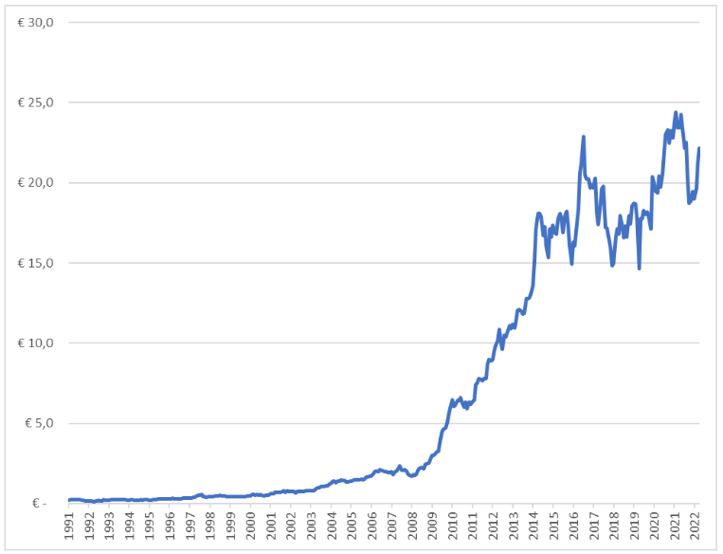

De periode van begin jaren 90 tot 2015 was één lange weg omhoog. Van eind 1991 tot februari 2015 werd het aandeel (inclusief herbelegd dividend) 80 maal zoveel waard. Dat is een rendement van jaarlijks gemiddeld 21 procent over een periode van ruim twee decennia.

Maar sinds 2015 zit de klad er wat in. En dat is eigenlijk nog een understatement: in de laatste acht jaar behaalde een belegger in het aandeel een totaalrendement dat in de hoogtijdagen in slechts één jaar werd gerealiseerd (22 procent). Acomo bleef ook ver achter bij de AEX-index, die ongeveer verdubbelde.

Acomo: Royale rendementen tot 2015, daarna komt de klad erin

Bron: Bloomberg. Koersverloop inclusief herbelegd dividend.

Succes Acomo verklaard

Het ‘geheim’ achter het succes van het aandeel Acomo was lange tijd dat het bedrijf jarenlang enorme rendementen boekte op het geïnvesteerde vermogen. De winsten die werden geherinvesteerd leverden ook een dik rendement op.

Een drijvende kracht achter de hoge rendementen is Catz International, een handelshuis dat voornamelijk in (fysieke) specerijen en noten handelt en al sinds 1982 onderdeel is van Acomo.

Dit handelshuis heeft handelaren, een uitgebreid netwerk van toeleveranciers en klanten en een reputatie waardoor het in alle markten van toegevoegde waarde kan zijn en zekerheid kan bieden aan klanten, waaronder voedselproducenten. Het is niet eenvoudig om dat bedrijfsmodel te kopiëren en dat maakt dat de verdiensten hoog zijn.

Voor Acomo was het jarenlang prettig toeven in lucratieve nichemarkten, maar er is een vloek: de groeimogelijkheden zijn niet eindeloos. Acomo is daarom, al dan niet door overnames, andere activiteiten gaan ontplooien. Denk aan het mengen en verpakken van vogelvoer of het produceren van zonnebloempasta. De autonome groei van deze activiteiten lag de afgelopen jaren wat hoger dan die van de handelsdivisie, maar deze zijn ook kapitaalintensiever.

Specerijen

Sinds 2015 staan winsten onder druk doordat de prijzen voor specerijen onderuitgingen. Zo is de peperprijs in de laatste acht jaar door drieën gegaan, terwijl die specerij destijds nog ongeveer een kwart van de omzet van Catz International (de voornaamste handelstak van Acomo) uitmaakte. Nu is dat – mede door de prijsdaling – een stuk minder.

Het is een belangrijke reden voor het feit dat Acomo’s winsten vrijwel stabiel bleven in de jaren na 2015. Dat is overigens nog best een prestatie in een klimaat van dalende specerijprijzen. Ondertussen nam het kapitaalsbeslag echter wel toe. Een belangrijke verklaring hiervoor is dat Acomo relatief dure overnames deed; de post goodwill groeide van 46 miljoen euro begin 2014 tot 160 miljoen euro eind vorig jaar.

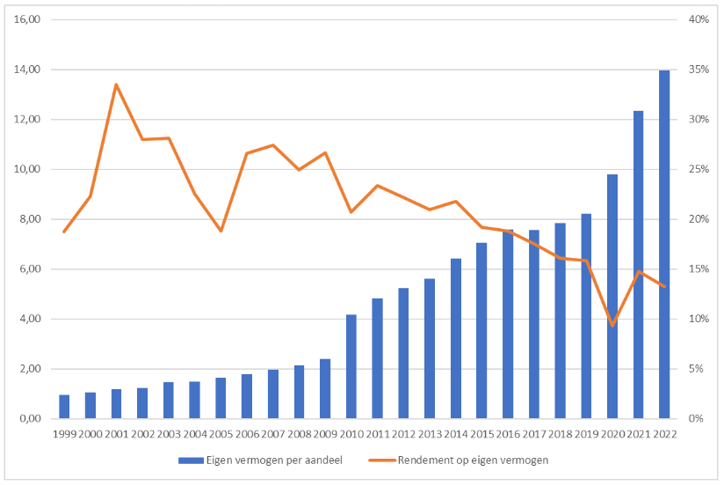

Stabiele winsten en een hoger kapitaalbeslag vertalen zich in een lager rendement op eigen vermogen: dat rendement komt sinds 2015 niet meer boven de 20 procent. Het rendement op geïnvesteerd kapitaal laat een soortgelijk patroon zien.

Acomo heeft steeds meer (eigen) vermogen nodig om dezelfde winsten te behalen

Bron: berekeningen VEB. Bedragen in euro’s.

Dat overnames het rendement drukken, blijkt uit het feit dat het rendement op tastbaar eigen vermogen (exclusief goodwill) al decennia rond een procent of 30 ligt. Dit is in feite het rendement dat Acomo zou hebben behaald als het geen premie (goodwill) had betaald voor de overnames die het heeft gedaan. De conclusie: overnames hebben Acomo weinig verder geholpen.

Schoolvoorbeeld

De overname van Tradin Organic van eind 2020 ondersteunt het beeld van een ongelukkige hand bij overnames. Acomo legde 330 miljoen euro (inclusief overgenomen schulden) neer voor dit bedrijf dat in zowel 2021 als 2022 een ebitda van ongeveer 30 miljoen euro realiseerde.

Trekken we daar de afschrijvingen (depreciation en amortization in de ebitda) vanaf, dan resteert een operationele winst van 18 miljoen euro. Na belasting blijft krap 14 miljoen euro over, wat een rendement van rond de 4 procent oplevert afgezet tegen de overnamesom van 330 miljoen euro. Dat is betrekkelijk laag, en zelfs als rekening wordt gehouden met de stevige schuldfinanciering (die zorgt voor een relatief lager eigen vermogen) drukt die overname het rendement op eigen vermogen.

Acomo betaalde voor Tradin Organic een hogere waardering (18 keer de operationele winst) dan de waardering van 11 maal de operationele winst die het bedrijf nu zelf heeft. Dit kan gerechtvaardigd zijn als een groeiversnelling wordt ingezet, maar daar lijkt bij Tradin Organic niet direct sprake van te zijn. De ebitda steeg vorig jaar met 7 procent, in lijn met andere activiteiten van Acomo. De omzet steeg harder, maar dit is een afspiegeling van stijgende prijzen van grondstoffen waar het bedrijf in handelt.

De waardering van Acomo op de beurs is relatief laag. Het aandeel staat op basis van analistentaxaties voor 2023 op een koers-winstverhouding van 11. Beleggers lijken rekening te houden met een scenario waarin Acomo slechts beperkte organische groeimogelijkheden heeft die rendabel zijn. Nieuwe dure overnameplannen van het management blijven een risico.

| Prestaties geholpen door pandemie |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |