Unilever trok sinds 2016 meer dan tien miljard euro uit om bedrijven te kopen in het hogere segment van persoonlijke verzorging. Het rendement daarop laat te wensen over, zo laten berekeningen van de VEB zien. Het is een belangrijke verklaring voor de lage waardering van Unilever ten opzichte van de concurrentie.

Een bijna-doodervaring. Zo kwalificeerde een grote belegger Unilevers overnamepoging van het onderdeel van GlaxoSmithKline (GSK) dat zich richt op pijnstillers, tandpasta en vitaminepillen voor consumenten.

De voorgestelde overnameprijs, na drie tussentijdse verhogingen, van omgerekend 60 miljard euro betekende een ondernemingswaarde van bijna 19 keer het brutobedrijfsresultaat (ebitda) van 2021. Unilever was op dat moment zelf op de beurs 13 maal de ebitda waard en groeide ongeveer even hard (een betere formulering is: even traag) als het betreffende onderdeel van GSK waar het zijn zinnen op had gezet.

Onder beleggers brak paniek uit. Hoe kon topman Alan Jope zo veel willen betalen voor een toch tamelijk middelmatig presterend bedrijf? Het aandeel Unilever kelderde in twee handelsdagen tijd met 10 procent. Die onvrede onder beleggers drong al snel tot de bestuurskamer door. Hoewel de GSK-overname niet doorging, werd de misstap de Schotse ceo zwaar aangerekend. De aankondiging van zijn vertrek liet niet lang op zich wachten. Uiterlijk eind dit jaar – eerder dan gepland – zal hij vertrekken bij het levens- en verzorgingsmiddelenconcern.

Iets meer buiten het zicht van veel beleggers, maar misschien nog wel zorgwekkender, is het feit dat de rendementen op vele kleinere overnames in het door Unilever als beauty bestempelde segment van persoonlijke verzorgingsproducten (huidcrèmes en gezichtsreinigers) teleurstellen. En dat terwijl Unilever juist die markt als strategische prioriteit beschouwt. Daar zijn volgens het bedrijf betere groeikansen en hogere winsten te behalen.

“Na de eenwording van Unilever heeft het bestuur een uitgebreid proces doorlopen om de strategie te herzien. Hieruit werd geconcludeerd dat de toekomstige strategische richting van Unilever ligt in het substantieel uitbreiden van de aanwezigheid op het gebied van gezondheid, schoonheid en hygiëne”, aldus Jope in januari 2022. Een analyse van de VEB laat zien dat de rendementen op acquisities als Carver Korea en Paula’s Choice net onder het niveau liggen waarbij aandeelhouderswaarde wordt gecreëerd.

Water onder de brug

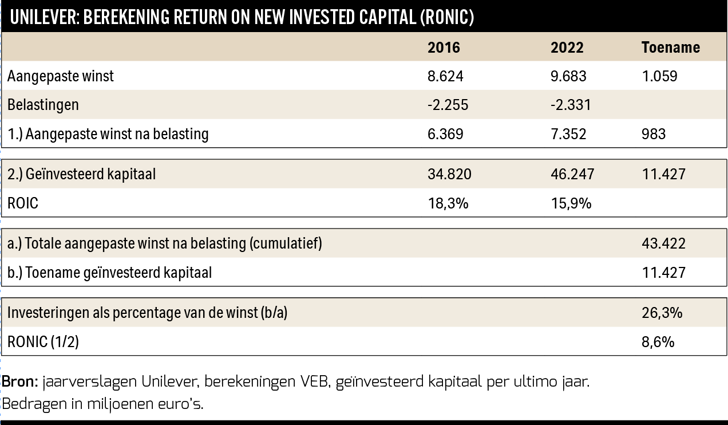

Het rendement op geïnvesteerde middelen (return on invested capital, ROIC) van 16 procent krijgt een prominente plek in het jaarverslag van Unilever. Het concern verdiende vorig jaar 7,4 miljard euro met de verkoop van alom bekende merken als Axe-deodorant, Unox-rookworst en Robijn-wasmiddel. Daarvoor moest het bij elkaar 46 miljard euro investeren in fabrieken, voorraden en overnames. De ROIC van 16 procent is de winst gedeeld door de geïnvesteerde middelen.

Met dit rendement laat Unilever veel bedrijven ver achter zich, en het is ruim voldoende om aan de rendementseis van beleggers te voldoen (7,5 procent). Het bedrijf wijst graag op de merkenportefeuille, waaronder veertien billion dollar brands, die goed zijn voor meer dan de helft van de totale verkopen van 60 miljard euro in 2022. De aantrekkingskracht van sterke merken in combinatie met schaalvoordelen in inkoop, marketing en distributie zou Unilever blijvende concurrentievoordelen moeten geven, die rendementen hoog houden. Volgens het jaarverslag gebruiken 3,4 miljard mensen in meer dan 190 landen iedere dag een product van Unilever.

Maar de rentabiliteit van Unilever staat onder druk. De ROIC daalde van 18 procent in 2016 tot rond de 16 procent vorig jaar. Deze ontwikkeling doet vermoeden dat vooral de investeringen die Unilever in een ver verleden deed lucratief uitpakten. Voor beleggers is relevanter om te weten welk rendement Unilever realiseerde op investeringen die het recenter deed. Dat kan door te kijken naar de zogeheten RONIC, een acroniem dat staat voor return on new invested capital. Uit allerlei onderzoeken blijkt dat dit rendement op nieuw kapitaal nauw gelieerd is aan de prestaties van het aandeel op de beurs. Terwijl de ROIC meer een foto is, is de RONIC vooral bewegend beeld.

Bij de RONIC wordt de winstgroei van een bedrijf over een bepaalde periode afgezet tegen de investeringen die nodig waren (de toename van de post geïnvesteerd kapitaal) om die extra winsten te behalen.

Zo verdiende Unilever op groepsniveau in 2016 6,4 miljard euro op ongeveer 35 miljard euro aan kapitaal, oftewel: een ROIC van ruwweg 18 procent. In de daaropvolgende zes jaar investeerde het bedrijf ruim 11 miljard euro aan extra kapitaal (het totale kapitaal van Unilever groeide van 35 miljard in 2016 naar 46 miljard euro in 2022).

De toename van het vermogensbeslag is volledig te verklaren door overnames. Dat blijkt uit de toename van goodwill en (overige) immateriële activa die uit de jaarrekeningen van Unilever zijn te halen. Die posten houden volledig verband met gedane overnames.

Met dat extra kapitaal van 11 miljard euro kon Unilever zijn winst met ongeveer 1 miljard euro laten groeien. De groepswinst steeg van 6,4 miljard euro in 2016 naar ongeveer 7,4 miljard euro in 2022. Dus in de afgelopen zes jaar heeft Unilever als geheel een mager rendement (RONIC) behaald van iets meer dan 8 procent per jaar (1 miljard euro gedeeld door 11,4 miljard euro).

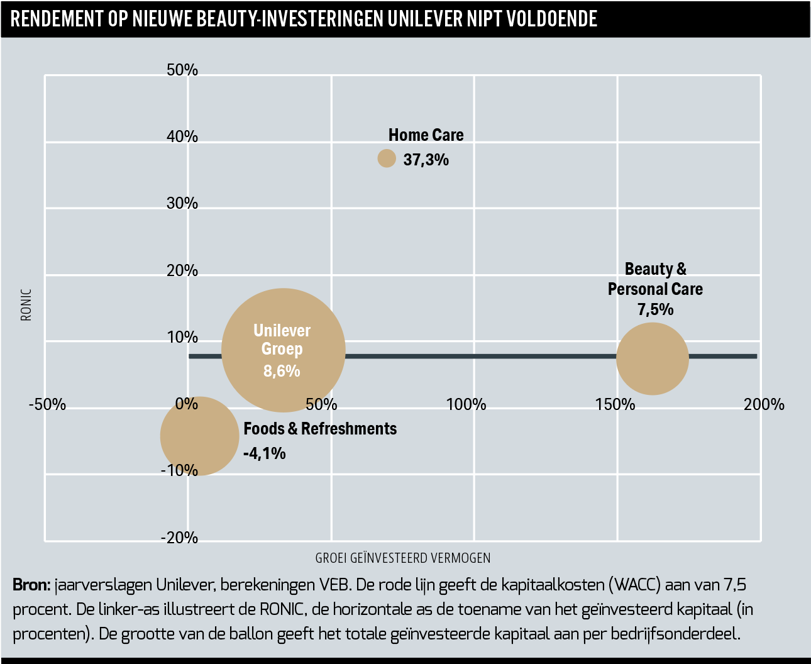

Onder de motorkap

Treffender wordt het als we Unilever wat verder afpellen. In feite is Unilever opgebouwd uit niet één maar drie bedrijven. Het is actief in voeding, schoonmaakmiddelen en persoonlijke verzorging. De laatste activiteit, Beauty & Personal Care (tegenwoordig opgesplitst in de divisies Beauty & Wellbeing en Personal Care), slokte bijna al het extra kapitaal op dat Unilever in de laatste zes jaar investeerde.

Dat onderdeel haalde gedurende die zesjaarsperiode opgeteld 21,3 miljard euro aan winst. Daarvan werd 10,6 miljard euro geïnvesteerd in voornamelijk overnames. De herinvesteringsratio ligt bij de voedingstak (5 procent) en de schoonmaakmiddelen (9 procent) veel lager. Voor het beeld: van Unilevers totale investeringen van 11,4 miljard euro ging dus circa 90 procent naar Beauty & Personal Care.

Over deze periode deed Unilever binnen de Beauty-divisie maar liefst achttien overnames, waaronder het Zuid-Koreaanse Carver Korea (2017: 2,3 miljard euro) en Paula’s Choice (2021: 1,8 miljard euro). Bij de vele kleinere overnames ontbreekt zelfs iedere vorm van relevante (financiële) informatie.

In zijn jaarlijkse brief aan aandeelhouders vraagt fondsmanager Terry Smith van de Britse vermogensbeheerder Fundsmith (een van de twintig grootste aandeelhouders in Unilever) zich hardop af waarom. “Is er een reden waarom aandeelhouders niet mogen weten hoeveel van ons geld ze hebben uitgegeven? Het gebrek aan openheid zal vast niet te verklaren zijn door het daverende succes van de acquisities”, aldus Smith.

Het rendement op nieuw kapitaal in Beauty & Personal Care bedraagt volgens berekeningen van de VEB een schamele 7,5 procent, nipt voldoende om de kapitaalkosten te evenaren (volgens schattingen van analisten 7,5 procent). Dankzij dure overnames zijn beleggers in Unilever (vooralsnog) dan ook niet veel opgeschoten in de voorbije zes jaren.

Het magere rendement ligt vooral aan de omvangrijke overnamepremies die Unilever betaalde voor zijn prooien. Toch is dat niet het hele verhaal, want ook de operationele winstmarge daalde nadat de bedrijven onder de hoede van Unilever kwamen. Hierbij is vooral de margedaling bij de schoonheidsproducten (wat vandaag Beauty & Wellbeing heet) opvallend.

Deze marge ligt sinds kort fors lager dan bij de Franse beauty-concurrent L'Oréal (2022: 18,7 procent tegenover 21,9 procent). Een goede verklaring is niet te halen uit de verslaglegging en toelichtingen van Unilever. Terry Smith vroeg zich in zijn aandeelhoudersbrief dan ook openlijk af wat Unilever nou bedoelt met de term beauty.

“We hebben van verschillende supermodellen gelezen dat hun dagelijkse schoonheidsroutine is dat ze hun gezicht wassen met zeep en water. Dat betekent dat Dove kan beweren een schoonheidsmerk te zijn, maar het is geen schoonheid in de manier waarop L'Oréal dat is”, aldus Smith.

Het lijkt erop dat consumenten voor de beauty-merken van Unilever toch flink minder willen betalen dan voor die van het Franse L'Oréal. Nederlands-Britse producten zijn nu eenmaal wat minder premium dan Franse.

Unilever leek dat bij de beleggersdag in december ook te onderkennen. Slechts 8 procent van de divisieomzet (of 1 miljard euro) komt volgens het bedrijf uit het hoogste schoonheidssegment (in jargon prestige beauty). Hier zal ook een rol spelen dat de overgenomen bedrijven relatief klein zijn en wellicht niet onderscheidend genoeg. Vanwege de gebrekkige openheid zijn beleggers overgeleverd aan dergelijk giswerk.

Van RONIC naar beurskoers

Het rendement op een aandeel Unilever bedroeg ultimo 2022 nog geen 7 procent per jaar sinds 2016. Dit is aanzienlijk lager dan het rendement van Procter & Gamble (13 procent per jaar) en Nestlé (11 procent). Dat Unilever achterblijft, valt grotendeels te verklaren door de lage RONIC. Recente investeringen leveren te weinig op, en dat vertaalt zich in lagere rendementen op de beurs.

Het gebrek aan potentieel tot waardecreatie komt ook tot uiting in de lage waardering van het aandeel. De ondernemingswaarde/ebitda-ratio daalde van 14 in 2016 naar 13 vandaag. Hiermee wordt Unilever ook significant lager gewaardeerd dan zijn Zwitserse (17) en Amerikaanse peers (18). Aan de nieuwe topman de taak om met betere prestaties – resulterend in een hogere RONIC – het aandeel weer op koers te krijgen.

| Vijf vragen voor de nieuwe ceo |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |