Als het aan het bestuur van Beter Bed en drie grootaandeelhouders ligt, komt er zo snel mogelijk een einde aan het beursbestaan van de beddenketen. Zij trekken samen op met durfinvesteerder Torqx bij de geplande overname van het bedrijf. Het bod lijkt spectaculair, maar met enig rekenwerk zijn daar wel degelijk kanttekeningen bij te plaatsen.

Nadat recent al de fietsenmarkt (Accell) en de baggersector (Boskalis) jachtgrond voor investeerders waren, staat het vizier nu afgesteld op de beddenbranche.

Torqx wil samen met de drie grootste aandeelhouders van Beter Bed (Navitas, Teslin en De Engh) het bedrijf buiten de beurs om laten groeien en winstgevender maken. Formeel brengt investeerder Torqx het bod alleen uit en heeft het 6,10 euro per aandeel in contanten over voor de bedden- en matrassenverkoper. Het trio aandeelhouders verkoopt zijn huidige belang, maar herinvesteert vervolgens een deel van die opbrengst in het niet-beursgenoteerde Beter Bed. Volgens Beter Bed-topman John Kruijssen is een overname “beter voor het langetermijn-succes van het bedrijf”. Hij wijst erop dat het concern in handen komt van een partij “die de middelen heeft voor organische groei en overnames”.

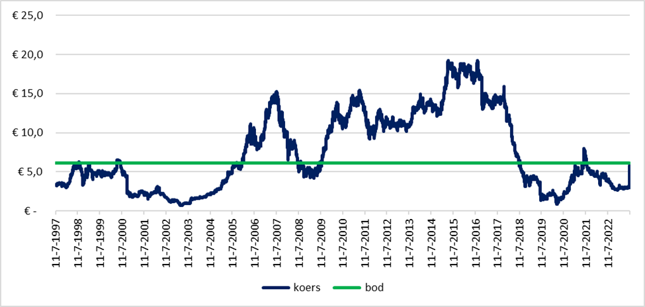

De durfkapitalist kondigde de voorgenomen overname aan op maandagochtend 10 juli in een persbericht waarin het schermt met een driecijferige biedpremie. Voor de komma welteverstaan. Dat soort overnamepremies komt zelden voor, maar nu dus wel bij Beter Bed. Ten opzichte van de slotkoers van afgelopen vrijdag 7 juli is de biedpremie 107 procent. Maar zeker beleggers die Beter Bed al wat langer volgen, weten dat perspectief alles is. Het hangt er maar net vanaf welk peilmoment genomen wordt. Twee jaar geleden noteerde Beter Bed op de Amsterdamse beurs bijvoorbeeld ook al rond de huidige biedprijs. Sindsdien is de beurskoers weer flink weggezakt.

Mager rendement sinds beursgang voor beleggers in Beter Bed

Bron: persbericht Beter Bed, Bloomberg. Bij de koersontwikkeling is rekening gehouden met uitbetaalde dividenden in het verleden.

Opgekrabbeld

Feit is ook dat het bedrijf lastige jaren heeft gekend. Niet zozeer als gevolg van de coronapandemie, maar vooral door missers in de periode daarvoor. Toen topman Kruijssen in 2018 aantrad, was Beter Bed behalve in Nederland en België ook nog actief in Spanje, Duitsland en Zweden. Die buitenlandse avonturen waren vooral een blok aan het been. De problemen bij een Duitse dochter (Matratzen Concord) waren zelfs dermate nijpend dat de levensvatbaarheid van het hele concern in het geding was. Vanuit het hoofdkantoor in Uden was veel liquiditeitssteun nodig om het dochterbedrijf overeind te houden. Een verkoop van Matratzen Concord aan een Chinese partij voorkwam uiteindelijk dat Beter Bed nog langer vastzat aan de geldverslindende dochter.

Maar Beter Bed is opgekrabbeld en staat er inmiddels aanzienlijk beter voor. De omzet is gestegen tot het hoogste niveau in vijf jaar en de winstgevendheid is betrekkelijk stabiel. Vorig jaar haalde het met 131 eigen winkels en groeiende online verkopen een omzet van 230 miljoen euro en een bedrijfsresultaat (ebitda) van circa 29 miljoen euro. En net zo belangrijk: die langzaam stijgende lijn vertaalde zich in een schuldenvrije huishouding. De vrije kasstroom was wel lager dan de eerdere twee jaren als gevolg van hogere investeringen in de fysieke winkels en het online verkoopkanaal. Ter vergelijking: in 2021 hield Beter Bed nog circa tien miljoen euro over aan vrije kasstroom.

Kruijssen en zijn financiële rechterhand Gabrielle Reijnen schreven in het meest recente jaarverslag dat ze in 2023 ongeveer evenveel geld opzij zetten als in 2022 om bestaande winkels te verbeteren. Dat zal dan een uitgavenpost van circa zes miljoen euro betekenen. Hoeveel geld zij in de jaren daarna nog nodig denken te hebben om het verdienvermogen te verbeteren, heeft het bestuursduo niet gemeld.

Sectorgenoten hoger gewaardeerd

Hoe moeten beleggers dit bod nu beoordelen? Bij het bod van 6,10 euro per aandeel (inclusief dividend) plakt Torqx een prijs op het aandelenkapitaal van Beter Bed van circa 168 miljoen euro.

Om de waardering ten opzichte van enkele branchegenoten te wegen, is de ondernemingswaarde van belang. Die ondernemingswaarde houdt behalve met de aandelenwaarde ook rekening met de kaspositie en de schulden van Beter Bed. Het bedrijf had eind vorig jaar een nettokaspositie van 38 miljoen euro. Schulden bij banken of andere financiers heeft het niet. Wel zijn er leaseverplichtingen voor winkels en distributiecentra van rond de 46 miljoen euro. Dergelijke verplichtingen worden bij sommetjes over bedrijfswaardering als schuld beschouwd. De ondernemingswaarde van Beter Bed ligt dus iets hoger dan de aandelenwaarde.

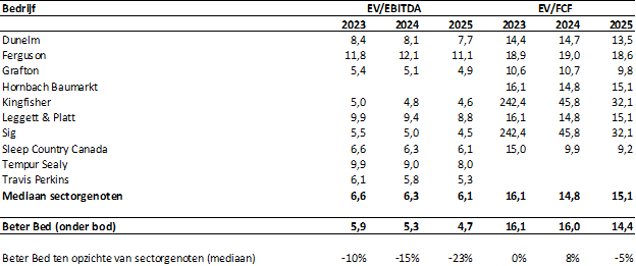

Op basis van dat cijfer betaalt Torqx zes keer het in 2023 verwachte bedrijfsresultaat (ebitda, het resultaat voor rente, belasting, amortisatie en afschrijvingen). Dat is minder dan de waardering van (vaak grotere) sectorgenoten als Dunelm, Leggett & Platt en Tempur Sealy.

Waardering Beter Bed en sectorgenoten

Bron: jaarverslagen Beter Bed, Bloomberg analistentaxaties. EV = enterprise value (ondernemingswaarde), de marktwaarde plus netto schuld. FCF = vrije kasstroom.

Als gekeken wordt naar de waardering ten opzichte van de vrije kasstroom - het geld dat met de bedrijfsactiviteiten binnenkomt, verminderd met de gedane investeringen en leasebetalingen - dan is het beeld wat anders. In dat geval ligt het bod in lijn met sectorgenoten.

Niet overtuigend

De lage waardering van Beter Bed op de beurs wijst uit dat er niet veel vertrouwen is bij beleggers en analisten (met een gemiddeld koersdoel onder de 4 euro) dat Beter Bed zijn eigen doelstellingen kan halen.

Kruijssen maakte in mei 2021 bekend in 2025 te mikken op een omzetverdubbeling en op een winstgevendheid (ebitda) van tussen de 16 en 19 procent (nu circa 13 procent). Van die omzet moet 100 miljoen euro uit online komen. Een ruime verdubbeling ten opzichte van de 42 miljoen euro van 2022.

Uitgerekend op de dag dat Beter Bed en Torqx de overnameplannen met beleggers deelden, schaafde Kruijssen nog wat aan dat vergezicht. Hij neemt nu twee jaar langer de tijd voor de omzetdoelstelling. De VEB rekende de aangepaste doelen door en maakte gebruik van de contante waarde-methode (in jargon de discounted cash flow, of DCF-methode). Daarvoor moeten de verwachte netto kasstromen worden teruggerekend naar vandaag. Dat gebeurt door rekening te houden met de kapitaalkosten (WACC). Die kapitaalkosten veronderstellen we op 10 procent. Wie het aangepaste omzettarget en ebitda-winstdoel voor 2027 doorrekent, komt tot een waardering die zomaar boven de 10 euro per aandeel ligt. Dan is een bod van 6,10 euro niet al te overtuigend.

Meer schulden

Nu Beter Bed de afgelopen jaren is opgelapt, is dat voor de overnemers een prettige basis om de prestaties verder te verbeteren. Die verborgen waarde zal kunnen zitten in het openen van meer winkels, maar ook door meer bedden, lattenbodems en matrassen te verkopen via het eigen online-verkoopkanaal. Ook zei Kruijssen in mei, tijdens de aandeelhoudersvergadering bijvoorbeeld dat Beter Bed meer wil gaan verkopen via grote online marktplaatsen als Amazon. De overnemers zullen na een beurs-exit willen profiteren van een verdere stijging van de kasstroom door een versnelling van de groei en margeverbeteringen.

Maar ook door met aanzienlijk meer schuld te werken, kan het rendement op de eigen investering worden opgestuwd. De balans van Beter Bed leent zich bij uitstek voor die aanpak. Het bedrijf is nu nog schuldenvrij, maar direct na de overname gaat dat veranderen. Torqx wil 45 miljoen euro aan schuld aantrekken en de schuldratio in eerste instantie naar 2,25 keer de ebitda brengen. Als we ervan uitgaan dat Torqx na afronden van de transactie vrij kan beschikken over de kaspositie van 38 miljoen euro dan komt ongeveer de helft van de overnamesom uit externe financiering (namelijk 45 miljoen schuld plus 38 miljoen euro kas gedeeld door 168 miljoen euro).

Ook zo bekeken moet aan die - op het eerste gezicht indrukwekkende - biedpremie niet al te veel waarde worden gehecht.

| Wat verder opvalt bij de voorgenomen overname van Beter Bed |

|

1: Drie grootaandeelhouders investeren in niet-beursgenoteerd Beter Bed Teslin heeft nu nog een belang van een kleine 14 procent in Beter Bed. Na de beurs-exit zal dat 10,5 procent zijn, zo blijkt uit het persbericht. Om op dat nieuwe belang uit te komen, hoeft Teslin maar 45 procent van de verkoopopbrengst te herinvesteren. Doordat de overname gedeeltelijk met bankleningen wordt gefinancierd, hoeft Teslin van de opbrengst van zijn bestaande aandelenbelang (ruim 23 miljoen euro) minder dan de helft (10,5 miljoen euro) te herinvesteren om na de beurs-exit op een belang van 10,5 procent te komen. Teslin kan dus cashen zonder dat het belang in de nieuwe onderneming noemenswaardig verwatert. 2: Ook topman John Kruijssen doet mee Hoe de regeling van Kruijssen er uitziet, is nog niet bekend. Maar de financiële middelen om zich in te kopen, komen straks vermoedelijk vrij uit een aandelenregeling die hij nu heeft. In het kader van een bonusplan zijn aan Kruijssen door zijn commissarissen de afgelopen drie jaren namelijk voorwaardelijke aandelen toegekend. De definitieve toekenning is normaal afhankelijk van het halen van vooraf vastgestelde doelstellingen op het vlak van rendement (roic), klanttevredenheid en duurzaamheid. Maar bij een overname hoeft Kruijssen niet te wachten op die beoordeling; de aandelen vallen dan direct vrij. Dat blijkt uit het beloningsbeleid van Beter Bed. Tegen de biedprijs levert dat Kruijssen ruim 4,7 miljoen euro op. 3: Bod gaat door als meer dan 80 procent van het aandelenkapitaal zich aanmeldt Het doel van zowel de bieder als van Beter Bed is het beëindigen van de beursnotering. Dat betekent ook dat minderheidsaandeelhouders die hun stukken niet vrijwillig van de hand willen doen, gedwongen worden afstand te doen van hun belang. Als het aanmeldingspercentage tussen de 80 en 95 procent blijft hangen, zal dat waarschijnlijk gebeuren door middel van een juridische fusie. Haalt Torqx meer dan 95 procent, dan worden de resterende aandeelhouders uitgekocht via een wettelijke uitkoopprocedure bij de Ondernemingskamer in Amsterdam. Torqx wil het bod zo snel mogelijk officieel lanceren, zo is te lezen in het persbericht. Op dat moment zal de bieder een biedingsbericht publiceren en presenteren bestuur en commissarissen van Beter Bed in een apart document hun eigen beschouwing op het bod. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |