Unilever is achteropgeraakt bij concurrenten en dat dwingt de kersverse ceo Hein Schumacher tot daadkrachtige ingrepen. Over een langere periode voor meer waardecreërende groei zorgen, is het devies. De organische groei van de merken moet worden aangezwengeld en de winstgevendheid moet omhoog.

De nieuwe topman van Unilever heeft er zin in. Tijdens zijn eerste publieke optreden deze week kwam hij superlatieven te kort om aan te geven dat hij helemaal op zijn plek is als ceo van één van ’s werelds grootste consumentengoederenbedrijven. “Ik houd van de snelheid, de intense concurrentie en het belang van innovatie in deze bedrijfstak”, zei Schumacher.

In zijn eerste weken als nieuwe topman was hij net terug van werkbezoeken aan de voor Unilever belangrijkste drie regio’s: de Verenigde Staten, India en China. Zijn opdracht was hem al snel duidelijk. “De prestaties moeten verbeteren om het volledige potentieel van dit bedrijf te benutten.” Woorden van gelijke strekking laat menig ceo overigens optekenen bij de start van een bewindsperiode.

Een gedetailleerd plan om Unilever harder te laten groeien, had de markt nu nog niet van de nieuwe man verwacht. Na krap vier weken ceo-schap zou dat wat snel zijn. Maar iets van zijn ideeën wilde de Nederlander al wel kwijt. Zo zei hij “de prestatiecultuur te willen versterken”, moeten de grote Unilever-merken krachtiger worden en moet de pijplijn met innovaties beter gevuld raken.

Ook eist hij “superioriteit” van meer Unilever-producten ten opzichte van die van concurrenten als Procter & Gamble, Nestlé, Colgate-Palmolive of Henkel. “Week in week uit moeten onze producten beter uit de tests komen dan concurrerende merken”, aldus Schumacher. “De komende weken ga ik de mouwen opstropen en aan onze plannen werken.” Bij de presentatie van de derdekwartaalcijfers op 26 oktober komt Schumacher met meer duidelijkheid richting beleggers en analisten.

Achteruit

Dat de concurrentiekracht van Unilever achteruit hobbelt, erkende het bedrijf deze week ruiterlijk. Sinds een aantal jaren beoordeelt Unilever met welk deel van zijn omzet het daadwerkelijk marktaandeel weet te winnen (business winning).

Op dat criterium scoort het concern met een percentage van 41 procent op dit moment ondermaats. “Een zwarte rand bij onze kwartaalcijfers en een teleurstellende uitkomst”, zei financieel directeur Graeme Pitkethly.

De doelstelling is een percentage van ongeveer 50 procent gedurende meerdere jaren, een horde die de afgelopen jaren met 47 procent overigens ook niet werd gehaald. Volgens Unilever wordt die negatieve trend onder andere veroorzaakt doordat consumenten meer zijn overgestapt naar goedkopere huismerken. Een ander probleem is dat Unilever met name bij het voedingsonderdeel (Nutrition) en de ijsdivisie (Ice Cream) omzet is misgelopen. Prijsonderhandelingen met klanten gingen hier niet snel genoeg en daar “nemen we nu de pijn”. Ten slotte wees Pitkethly op de bewuste keuze van Unilever om in sommige markten simpelweg niet langer actief te willen zijn.

Prijsverhogingen doen nauwelijks pijn

Schumacher begint op een niet al te slecht moment. Het cijferrapport over het eerste halfjaar dat de consumentengoederenreus deze week presenteerde, laat zien dat Unilever toch al wat aan de beterende hand is.

Het bedrijf verkocht iets minder producten, maar haalde wel flink meer omzet. De organische omzetgroei - dus zonder rekening te houden met overnames, desinvesteringen en valuta-effecten - kwam in het net afgesloten tweede kwartaal uit op bijna acht procent.

De kwartaalomzet klokte uiteindelijk af op 15,7 miljard euro, en 30,4 miljard euro gemeten over het eerste halfjaar. De operationele winstmarge steeg ten opzichte van de zesmaands-periode in 2022 met tien basispunten (0,1 procent) naar 17,1 procent.

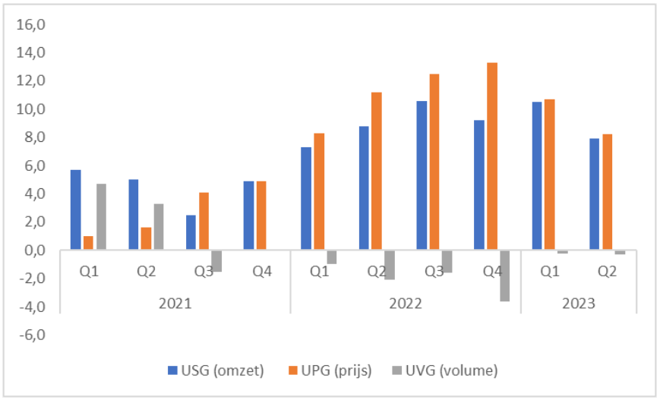

De organische groeispurt werd volledig gedreven door prijsverhogingen. Unilever voerde de prijzen van zijn deodoranten (Rexona, Dove), wasmiddelen (Omo, Cif), voeding (Hellmann’s-mayonaise) en ijsjes (Magnum, Ola) op met gemiddeld 8,2 procent. Dat was nog altijd noodzakelijk om de kosteninflatie te lijf te gaan. Het concern verkocht door die hogere prijzen wel iets minder producten. De volumes gingen fractioneel omlaag met 0,3 procent.

Bij eerdere prijsverhogingen in vorige kwartalen zakte de vraag sterker in. In het tweede kwartaal van vorig jaar (2022) betekende een prijsverhoging van ruim 11 procent bijvoorbeeld nog een volumedaling van ruim 2 procent.

Prijsverhogingen Unilever-producten leiden nauwelijks nog tot lagere verkopen

Bron: (half)jaarverslagen Unilever, bewerking VEB. USG = underlying sales growth, UPG = underlying price growth, UVG = Underlying volume growth. Grafiek toont de omzet-, prijs- en volumeontwikkeling per kwartaal in procenten, vergeleken met hetzelfde kwartaal een jaar eerder.

Het goede nieuws is dus dat Unilever bedrijfsbreed het prijswapen kon hanteren, zonder dat consumenten de artikelen in het supermarktschap lieten liggen. Unilevers merkenportefeuille blijkt een behoorlijke aantrekkingskracht te hebben. Het bedrijf voert ruim 400 merken, waaronder inmiddels 14 merken die ieder verantwoordelijk zijn voor meer dan één miljard euro omzet (de billion dollar brands), zoals Magnum, Dove en Hellmann’s.

Schumacher kon bij zijn eerste cijferpresentatie als ceo de omzetverwachting al direct wat opschroeven. Unilever verwacht dit jaar een organische groei van “meer dan vijf procent” te halen. Tot nu toe hanteerde het een bandbreedte van drie tot vijf procent. De onderliggende operationele winstgevendheid voor het hele jaar zal “beperkt stijgen”, aldus cfo Pitkethly. Vorig jaar was die winstmarge 16,1 procent.

Groei veel waard

Op eigen kracht groeien is veel waard. Doordat de rendementen op geïnvesteerd kapitaal (ROIC) - als (dure) overnames buiten beschouwing worden gelaten - van Unilever in de tientallen procenten lopen, levert omzetgroei op eigen kracht veel aandeelhouderswaarde op.

De hoge ROIC impliceert dat hogere verkopen tot fors meer winst leiden. Voor de groei hoeft betrekkelijk weinig geld geïnvesteerd te worden in bijvoorbeeld extra voorraden en productielijnen.

Wel is voor een consumentenbedrijf als Unilever cruciaal dat de miljarden euro’s die het besteedt aan innovaties en marketing en aan onderzoek en ontwikkeling (r&d) ook effectief worden ingezet. Consumenten moeten bereid blijven een premie te betalen, zodat het rendement op nieuw geïnvesteerd kapitaal hoog blijft.

Twee gezichten

Ondanks de op de beurs goed ontvangen kwartaalresultaten, is het nog te vroeg voor al te veel enthousiasme over prijsmacht en merkentrouw. Tegelijkertijd de prijzen verhogen én meer afzet realiseren lukte het ene onderdeel namelijk beter dan het andere.

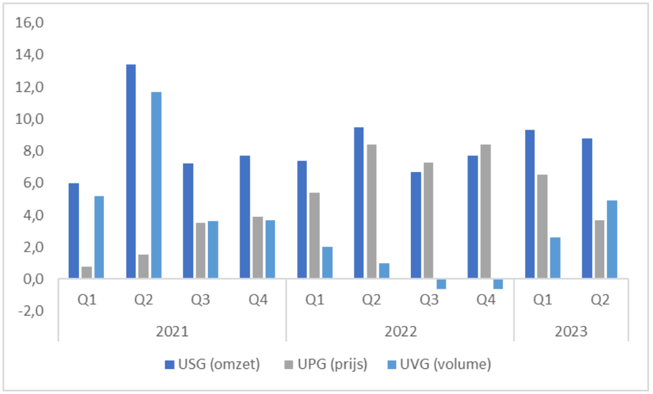

Zo was er een goede balans tussen volumes en prijs bij Beauty & Wellbeing (twintig procent van de groepsomzet). Dat onderdeel voert huidverzorgingsmerken als Vaseline en Paula’s Choice. Ondanks een prijsverhoging van 3,7 procent gingen er bijna 5 procent meer artikelen over de toonbank. Het was voor het eerst in acht kwartalen dat de volumes zo snel opliepen (zie grafiek).

Bij Beauty & Wellbeing gaan prijsverhogingen en volumestijging hand in hand

Bron: (half)jaarverslagen Unilever, bewerking VEB. Grafiek toont de omzet-, prijs- en volumeontwikkeling per kwartaal in procenten voor de divisie Beauty & Wellbeing, vergeleken met hetzelfde kwartaal een jaar eerder.

Volgens het bedrijf presteerde het hoogste schoonheidssegment (prestige beauty) goed, met een “dubbelcijferige groei, vooral door hogere volumes”. Maar dit subsegment is met ongeveer een vijfde deel van de omzet van het onderdeel Beauty & Wellbeing nog relatief klein en moet blijven groeien.

Binnen de divisie Personal Care was het beeld min of meer hetzelfde. Dat is de meest winstgevende poot van het concern, met een winstmarge van 20 procent, gevolgd door Beauty & Wellbeing met circa 19 procent.

Eerdere fase

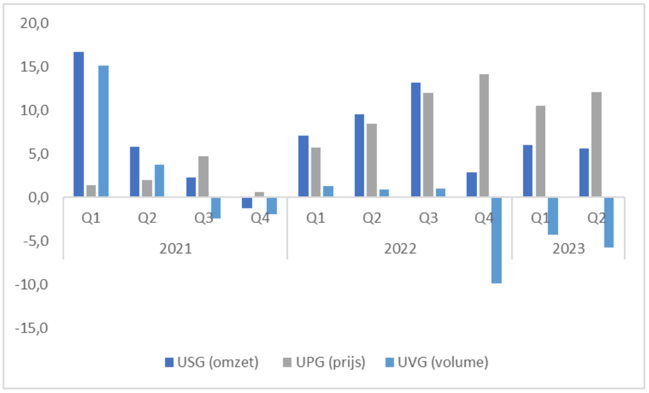

Heel anders was dat in de voedingstak (Nutrition) en vooral bij het ijs van Ben & Jerry’s, Ola en Magnum. Het onderdeel Ice Cream presteerde afgelopen kwartaal het slechtst. Unilever moest de prijzen agressief verhogen en dat had een forse impact op de verkochte volumes. Ook de winstgevendheid daalde hier het sterkst; die ging met 100 basispunten achteruit naar 15 procent.

Volgens Pitkethly waren hogere prijzen noodzakelijk vanwege het gebruik van andere ingrediënten die in tegenstelling tot grondstoffen voor shampoos, tandpasta of huidcrèmes nog wel fors duurder zijn. “Nutrition en Ice Cream zitten in een eerdere fase van de inflatiecyclus”, aldus de cfo die Unilever na dit jaar gaat verlaten. Ook zei hij dat Unilever met de ijsdivisie sterker afhankelijk is van Europa, waar het door een prijsgevoelige consument lastiger is om met prijsverhogingen de kostenstijgingen te compenseren.

Of de volumes bij Ice Cream en Nutrition zullen aantrekken, is “nog een groot vraagteken”, aldus Pitkethly tijdens de analistenpresentatie. Het concern denkt overigens wel dat het grootste deel van de kosteninflatie inmiddels achter de rug is. In de tweede jaarhelft zullen prijsverhogingen daardoor waarschijnlijk op een lager niveau liggen.

Hogere verkoopprijzen bij Ice Cream raken volumes hard

Bron: (half)jaarverslagen Unilever, bewerking VEB. Grafiek toont de omzet-, prijs- en volumeontwikkeling per kwartaal in procenten voor de divisie Ice Cream, vergeleken met hetzelfde kwartaal een jaar eerder.

Beleggers hopen nu vooral dat Unilever de lijn van het tweede kwartaal kan doorzetten. En natuurlijk is het wachten op de precieze plannen die topman Schumacher met het bedrijf heeft.

Een rigoureuze aanpak waarbij volledige divisies buiten de deur worden gezet, wordt nu nog niet verwacht. Maar de prestaties van de diverse onderdelen lopen behoorlijk uiteen. Als dat onder het bewind van Schumacher gaandeweg niet langzaam verandert, zal de roep om een revolutie alsnog sterker worden.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |