“Een beter inzicht in de operationele prestaties”, dat is de mooie belofte als beursfondsen een wijziging in de financiële rapportages aanbrengen. De realiteit is echter dat er per saldo vaak juist veel minder informatie naar buiten komt, of dat zelfs wordt geprobeerd om ondermaatse prestaties te versluieren. Vier voorbeelden op de Nederlandse beurs.

Het levert vaak een diepe zucht op bij beleggers en analisten. Ben je net gewend geraakt aan de boekhouding van een bedrijf en staan de financiële modellen keurig in de spreadsheets, gooit een beursfonds weer alles door elkaar.

Een gewijzigde strategie of een grote overname wordt vaak gezien als mooie aanleiding om de financiële rapportage meteen ook op de schop te nemen. Het bestuur hanteert daarbij graag het motto dat de nieuwe boekhouding beleggers een beter zicht kan geven op omvang, timing en (on)zekerheid van de toekomstige kasstromen, en daarmee op de waardering van de aandelen.

De realiteit is echter weerbarstiger: rapportagewijzigingen zorgen eerder voor een verlies aan informatie dan voor een verbetering van het inzicht.

Neem als voorbeeld het meest waardevolle bedrijf ter wereld. Apple kondigde in 2018 al aan niet langer te publiceren hoeveel iPhones er precies werden verkocht. Onder beleggers bestond de vrees dat, nu hele volksstammen al een iPhone in de achterzak hadden, de piek in verkoopaantallen wel achter de rug zou zijn. Die angst bleek niet onterecht: de verkopen stagneerden na 2018 zo rond de 200 miljoen iPhones per jaar, zo schatten analisten van de Amerikaanse zakenbank JP Morgan in.

Apple had andere wapens om de omzet op te krikken, zoals prijsverhogingen en hogere inkomsten uit diensten, maar bij de rapportagewijziging speelde ongetwijfeld de wil mee om te versluieren dat de rek wel uit de iPhone-groei was.

Theorie

De theorie is eenvoudig: hoe eerlijker en opener een beursfonds communiceert over de prestaties, hoe makkelijker kapitaal kan worden opgehaald (prettig voor het management) en hoe hoger de waardering van de aandelen (prettig voor aandeelhouders). In die zin zijn rapportages de brug tussen beursfondsen en (het kapitaal van) beleggers.

Maar ook in Nederland zit er weleens ruis op de lijn, zo blijkt uit een inventarisatie van vier bedrijven die recent de boekhouding omgooiden. Wijzigden zij de boekhouding om slechte prestaties te versluieren?

1. Ahold Delhaize: heel Europa op de grote hoop

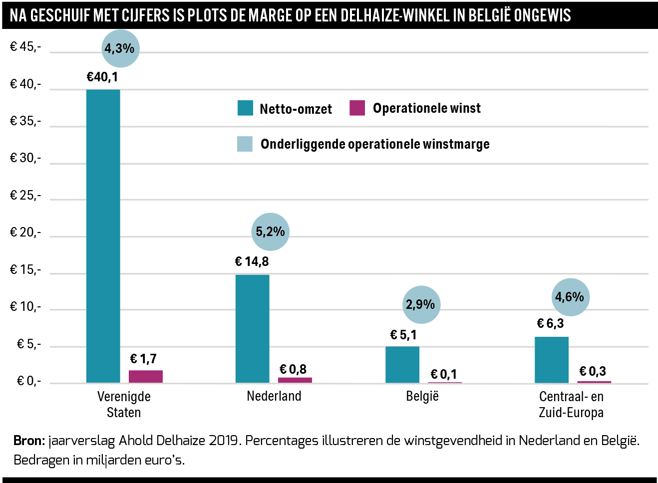

In 2020, drie jaar na de overname van Delhaize, besloot het fusie-supermarktbedrijf zijn segmentrapportage om te gooien. Waar beleggers eerst inzage kregen in de prestaties in vier geografische segmenten, gaf topman Frans Muller aan voortaan nog maar twee grote markten te zullen delen: de Verenigde Staten en Europa. Daarmee werden de drie onderdelen Nederland, België en Centraal- en Zuidoost-Europa (Tsjechië, Griekenland, Roemenië en Servië) op één grote hoop geveegd.

Dat hielp niet voor analisten die een zo nauwkeurig mogelijke inschatting wilden maken van de waarde van de grootgrutter. Voor de winstgevendheid maakt het namelijk nogal uit of een nieuwe Albert Heijn in het centrum van Den Haag opent of in het Belgische Charleroi, waar de marges veel lager liggen.

Uit het jaarverslag 2019, waarin Ahold Delhaize nog wel een inkijk gaf in de prestaties op landniveau, blijkt het significante verschil in operationele marge tussen België (2,9 procent), Nederland (5,2 procent) en Centraal- en Oost-Europa (4,5 procent). In Nederland is Albert Heijn met een marktaandeel van circa 37 procent zeer dominant, en dit levert naast een zekere prijsmacht ook allerhande schaalvoordelen op bij inkoop en distributie.

In België is het juist sappelen. De markt is hier meer versnipperd, de concurrentie is heftiger en de Delhaize-formule kampt met relatief hoge kosten vanwege een verouderd personeelsbestand.

De winstgevendheid van de Europese supermarkten lag in 2019 op circa 4,6 procent (de drie segmenten bij elkaar opgeteld). Vorig jaar bleef de teller van het segment Europa hangen op een percentage van 3,6. Nu raakt de hoge inflatie alle supermarkten – het is lastig hoge inkoopkosten door te schuiven naar klanten – maar alles wijst erop dat België nog steeds niet boven Jan is.

Bij de laatste jaarcijfers gaf ceo Frans Muller in reactie op vragen van analisten over de zwakke Europese marge aan dat België nog altijd een moeilijke markt is. De winst zit volgens hem nog niet op het gewenste niveau. En met die kwalitatieve uitingen moeten beleggers het doen; details blijven verborgen.

Regels

Volgens topman Muller was de belangrijkste overweging voor de wijziging: willen voldoen aan boekhoudregels. “Een aantal segmenten hebben we samengebracht onder het nieuwe operationele model dat we nu hebben. Zo is Wouter Kolk nu (red. sinds oktober 2018) verantwoordelijk voor de regio Europa”, aldus Muller.

Ahold zegt in feite dat de drie Europese segmenten in de aansturing als één worden beschouwd, waardoor het bedrijf voor beleggers alles op één hoop mag gooien. Het lijkt onwaarschijnlijk dat het bedrijf intern niet een meer gedetailleerde blik per land heeft.

2. JET: Geen inzage meer in verliezen op eigen bezorging

Op de beleggersdag in oktober 2021 kondigde maaltijdbezorger Just Eat Takeaway (JET) aan, de rapportage te wijzigen “om de bestaande organisatie- en managementstructuur van het bedrijf beter te weerspiegelen en investeerders meer duidelijkheid te bieden over de onderliggende financiële prestaties”.

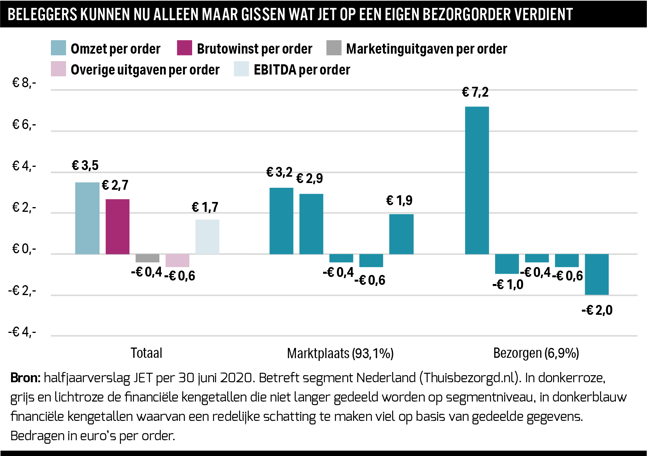

Het directe gevolg: vanaf eind 2021 rapporteert het concern niet langer de uitsplitsing van de bestellingen tussen marktplaats- en bezorgorders. Bestellingen waarbij JET zelf de bezorging voor zijn rekening neemt, leveren vanwege de hogere kosten vele malen minder winst op dan marktplaatsorders. Sterker: deze orders zijn op ebitda-niveau in de meeste landen zwaar verlieslatend.

Twee jaar eerder stopte JET al met het publiceren van de brutowinst per land, waardoor het inzicht in de winstgevendheid van marktplaats- en bezorgorders afnam. Maar nu valt er dus helemaal niets meer te rekenen voor beleggers en analisten. Topman Jitse Groen zag lang niets in eigen bezorging omdat het verdienmodel niet was rond te rekenen in veel landen. Maar onder druk van de concurrentie is JET zich toch op deze activiteit gaan richten.

Door de boeken gedeeltelijk dicht te houden, hoopt JET wellicht te verhullen dat de eigen bezorging (nog steeds) geen winst oplevert.

Tot juni 2020 konden beleggers nog precies per land achterhalen hoeveel omzet, brutowinst en operationele winst (ebitda) het moederbedrijf van Thuisbezorgd behaalde.

Dankzij de uitsplitsing van marktplaats- en bezorgorders kon met enig rekenwerk bovendien een educated guess gemaakt worden van de winstgevendheid van eigen bezorging versus een marktplaatsorder. Inmiddels krijgen beleggers niet meer dan de omzet en ebitda – zelfs de marketinguitgaven worden niet langer per rapportagesegment gegeven. Nederland valt bovendien sinds 2022 samen met Duitsland, Polen en enkele andere landen onder het segment Noord-Europa.

In 2019 was de eigen bezorging goed voor 18 procent van de bestellingen, en dat liep op tot 44 procent in 2021, het laatste jaar dat JET dit soort informatie deelde. Over deze periode verslechterde de ebitda-winst van plus 299 miljoen euro in 2019 naar min 350 miljoen euro in 2021. In de laatste jaren was sprake van een lichte verbetering, maar de winstgevendheid ligt nog altijd stukken lager.

Beleggers en analisten deden bij de twee rapportagewijzigingen hun beklag over het verlies aan inzage. Het zou goed kunnen dat deze onvrede heeft bijgedragen aan de glijvlucht van het aandeel.

3. Philips: minder informatie dan sectorgenoten

Toen apneu-gate zich begon te ontvouwen in april 2021 hadden beleggers twee vragen. De eerste lag voor de hand: hoe groot gaat de schadepost van een grootschalige terugroepactie van gemankeerde apneu-apparaten worden, inclusief boetes en claims? De tweede vraag was hoeveel winst en omzet Philips eigenlijk zou kwijtraken als de verkoop van de apneu-apparaten compleet zou stilvallen.

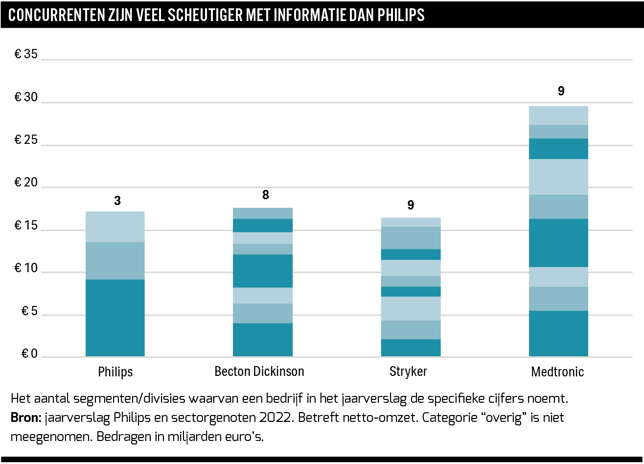

Aandeelhouders van Philips klagen al jaren over het gebrek aan inzicht bij de verschillende divisies. Philips is opgeknipt in drie activiteiten: diagnose & behandeling (9,2 miljard euro omzet vorig jaar), zorg op afstand (4,4 miljard euro) en persoonlijke gezondheid (3,6 miljard euro).

Voor deze drie onderdelen geeft Philips inzage in de omzet, het bedrijfsresultaat en de winst. Maar onder de divisies hangen weer drie of vier subdivisies, waarvoor alleen het omzetpercentage in het jaarverslag wordt gegeven – in totaal gaat het om elf onderdelen.

De gezondheidsbedrijven Becton Dickinson en Stryker – die ongeveer dezelfde omzet halen als Philips en zijn opgenomen in de vergelijkingsgroep voor de beloning van de Philips-top – werken met veel uitgebreidere segmentrapportages. Zo is hier een stuk duidelijker uit welk deel van de wereld de groei komt, en of deze op eigen kracht of door overnames is gerealiseerd.

Ten aanzien van Philips’ elf subsegmenten worden wat betreft de (operationele) winst alleen vage kwalitatieve beschrijvingen gegeven.

Eind januari 2023, enkele maanden na de benoeming van topman Roy Jakobs, voerde Philips een verdere wijziging door. Er werden meer subdivisies in elkaar geschoven waardoor het aantal terugviel van elf naar zeven. Vooral bij de divisie Persoonlijke Gezondheid ging informatie verloren. De drie subdivisies van deze tak – eenvoudig gezegd tandenborstels, babyflesjes en scheerapparaten – werden samengevoegd tot één.

Maar voor de waarde van een aandeel zijn de verkopen van elektrische tandenborstels (hoge marges) binnen deze divisie veel bepalender dan de verkopen van babyflesjes (lage marges). Door alles op de grote hoop te gooien, wordt een inschatting van toekomstige omzetten, om nog maar te zwijgen over de winsten, veel lastiger. Het helpt allemaal niet bij het terugwinnen van vertrouwen van beleggers.

4. Shell: veel grijstinten bij het duurzame onderdeel

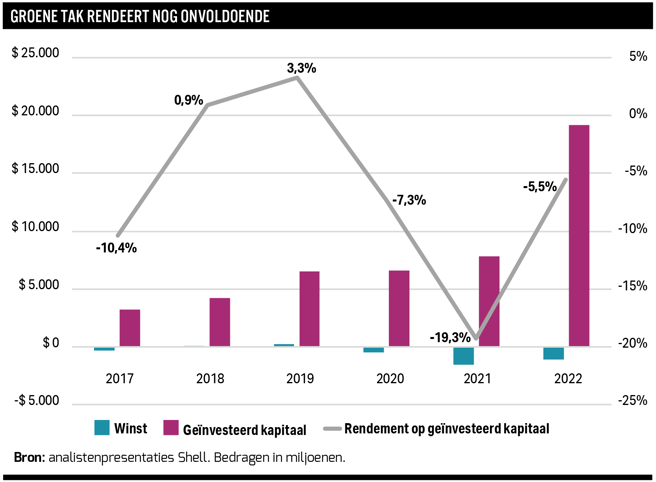

In de luwte is het makkelijker sleutelen aan nieuwe verdienmodellen. Dat moet een van de overwegingen zijn geweest om de groene activiteiten van Shell onder de naam Renewables & Energy Solutions (R&E) tot eind 2021 onder te brengen in de veel grotere gastak.

Maar de druk om meer openheid werd te groot. Was het niet van de duurzame belegger die wilde weten hoe groen de activiteiten nu echt zijn, dan wel van de meer rendement-gedreven belegger die een indruk wilde krijgen hoe lucratief de duurzame investeringen zijn.

Beide kampen beleggers zullen enigszins teleurgesteld zijn geweest toen Shell vorig jaar meer inzicht gaf in het groene-energieonderdeel. Er vallen veel activiteiten onder R&E, dat naar Shell-maatstaven klein is, maar dat met ruim 50 miljard euro aan verkopen makkelijk tot de vijf grootste bedrijven in de AEX zou behoren. Veel activiteiten zijn groen, waaronder wind, zon, waterstof, bio-kerosine, laadpalen of innovaties op het vlak van koolstofopslag. Maar de verkoop van en handel in gas en stroom aan onder meer particulieren valt hier ook onder.

Dat laatste was aanleiding voor een actiegroep om een klacht in te dienen bij de Amerikaanse toezichthouder (Shell is ook genoteerd in New York). “Dit is greenwashing. Gas, wat dat ook mag zijn, is niet groen, het is onderdeel van het klimaatprobleem”, aldus een woordvoerder van de actiegroep.

Meer inzicht

Maar rendement-georiënteerde beleggers waren ook nukkig na Shells openbaring. Er werden miljarden geïnvesteerd in groen en dat leverde te weinig op. Het totale kapitaalbeslag van de hernieuwbare-energiedivisie nam toe van 3,2 miljard dollar in 2017 tot ruim 19 miljard dollar in 2022. Toegegeven, de forse toename van het geïnvesteerde kapitaal in het laatste jaar komt ook door de werkkapitaalbehoefte van de tak die handelt in stroom en gas.

Op de investeerdersdag (CMD) in juni maakte topman Wael Sawan onomwonden duidelijk dat Shell zich gaat terugtrekken uit duurzame activiteiten die onvoldoende renderen. Zo gaat de stekker uit stroom; een subdivisie waar alle groeidoelen sneuvelden, waaronder een verdubbeling van de verkopen in 2020. Sindsdien zijn er meer groene onderdelen de deur uit gedaan.

Ondanks alle ferme taal werd van beleggers geduld gevraagd. De vrije kasstroom van de groene tak zal in 2025 nog altijd 2 miljard dollar negatief zijn (verwachting voor de hele groep: 24-26 miljard dollar positief). Voor de jaren daarna geeft Shell – tot ergernis van analisten in New York – nauwelijks financiële informatie. Er is alleen een ebitda-doel voor de laadpalen, groene brandstoffen en stroom voor 2030. Dat is ver weg.

De verkoop of handel van stroom of gas, CO2-opslag of waterstoftechnologie, en het planten van bomen om koolstof uit de lucht te trekken: het zijn totaal verschillende verdienmodellen, eindmarkten met andere risico’s en rendementen. Juist daarom zou Shell veel meer informatie moeten geven op het niveau van de individuele activiteiten dan het nu doet.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |