Voetbalclubs en de beurs: het blijkt een lastige combinatie. Sportieve en financiële succesjaren gaan snel over in een vaak langdurige periode van teleurstellende prestaties. In de opportunistische wereld van het voetbal geven bestuurders van clubs liever geld uit aan miljoenentransfers dan dat zij de financiële gezondheid van het voetbalbedrijf op lange termijn bewaken.

Nog maar drie jaar geleden werd Ajax door voetbalminnend Nederland onaantastbaar gewaand. Met oogstrelend voetbal, hoge transferinkomsten en historisch ongeëvenaard hoge recettes van Europese wedstrijden leek Nederland te klein. De club was in meerdere opzichten - zowel qua spel, de clubkas en het perspectief - het niveau van PSV en Feyenoord ver ontstegen. Tot in lengte van jaren zou Ajax in de Nederlandse competitie alleenheerser zijn en zich structureel nestelen tussen de zestien beste clubs van Europa.

Die weelde bleek lastig te dragen; de euforie is omgeslagen in een crisis van formaat. Van alles waar de voetbalclub voor zei te staan - de beste jeugdopleiding, gerichte aankopen en dominant voetbal - is geen spoor meer. De ambitie die altijd in de Johan Cruijff Arena is uitgesproken om het eerste elftal structureel mee te laten doen met de top van Europa, durft niemand meer uit te spreken. Ajax is sportief en financieel afgegleden. Een op dit moment zestiende plek in de Eredivisie (weliswaar met twee wedstrijden minder dan de meeste clubs) en een tot nu toe al even fletse campagne op het tweede Europese niveau - de Europa League - zijn een historisch dieptepunt voor de club.

Het illustreert dat een strategie op papier, zoals bestuurders in het jaarverslag of persinterviews graag laten optekenen, nog zo mooi en overtuigend mag klinken, in de praktijk blijkt een deugdelijke en bestendige uitvoering een stuk lastiger.

Verval

Het verval zoals Ajax nu meemaakt, ontstaat niet van de ene op de andere dag. Dat moet al langer in de organisatie hebben gesluimerd. De negatieve spiraal kreeg de afgelopen maanden een gezicht, in de persoon van - de vorige maand ontslagen - Sven Mislintat. Deze in mei begonnen technisch directeur van Duitse komaf kreeg de sleutel van de kas en kocht in drie maanden tijd een compleet nieuw elftal bij elkaar. Stuk voor stuk onbekende buitenlandse spelers zonder noemenswaardige ervaring op het allerhoogste niveau. Aan twaalf nieuwe spelers gaf de club ongeveer 110 miljoen euro uit. Op één uitzondering na tekenden ze allemaal een vijfjarig contract. Het nieuwe voetbalseizoen is pas een paar wedstrijden onderweg, maar een verpletterende indruk hebben de aankopen nog niet gemaakt.

Wie de beurskoers van Ajax bekijkt, zou kunnen denken dat de solistisch opererende Mislintat de touwtjes al wat langer in handen heeft gehad. Beleggers die intekenden bij de beursgang van Ajax in 1998 kijken aan tegen een negatief rendement (inclusief dividend) van liefst 20 procent.

Een schril contrast met drie jaar geleden toen de hosannastemming rond Ajax – en het aandeel – even niet op leek te kunnen. Ajax had toen uitzicht op zowel de landstitel als de Champions League-finale. Een aandeelhouder zag de beurskoers tot boven de 25 euro stijgen. De beurswaarde was toen voor even circa 450 miljoen euro. Beleggers hadden hun hoop gevestigd op doorstroming van de jeugd naar het eerste elftal en zelfopgeleide spelers die voor hoge transfersommen naar Europese topclubs zouden verhuizen.

Door het succes in het Europese miljoenenbal zou een vliegwiel ontstaan: meer premies, wedstrijdrecettes en sponsorgeld, een aantal gerichte aankopen, hoge transferopbrengsten en investeringen in de jeugdopleiding. En zo zouden sportief en financieel succes hand in hand gaan.

Ajax staat niet op zichzelf. Ook in andere landen hebben vooraanstaande clubs als Borussia Dortmund en het Italiaanse Lazio en Juventus al ruim twintig jaar een beursnotering. Ook deze beleggers kijken tegen flinke koersverliezen aan. Bij voetbalclubs gaat het geld primair naar spelerssalarissen en transfers. En waar spelers profiteren, gaan ook zaakwaarnemers er op vooruit. Hogere inkomsten gaan op aan lopende kosten die geen rendement op de langere termijn opleveren.

Incidenteel

De aandelen pieken hooguit incidenteel. Deze koerssprongen worden dan vaak veroorzaakt door een plotselinge meevaller. Denk aan een aankoop van een sterspeler zoals Cristiano Ronaldo bij Juventus, een overnamebod zoals bij het Portugese Sporting Braga, Olympique Lyon en Manchester United of een naderend - bijna - kampioenschap zoals van Borussia Dortmund het afgelopen voetbalseizoen.

Ondanks de grillige resultaten is wel de trend waarneembaar dat beursgenoteerde voetbalclubs gestaag meer inkomsten halen uit kaartverkoop, tv-gelden en merchandising. Daar staat dan vaak tegenover dat de kosten ook stijgen, vooral gedreven door hogere salarissen, wedstrijdpremies en afschrijvingen op spelers die voor veel geld zijn gekocht. Doordat de sportieve resultaten geen bestendige lijn vertonen en uitgaven moeilijk onder controle zijn te houden, is het voor voetbalclubs tot nu toe nauwelijks mogelijk gebleken waarde te creëren voor aandeelhouders. Dividend wordt nauwelijks uitgekeerd en de koersontwikkeling is vrijwel altijd teleurstellend.

Een blik op de beursgenoteerde Europese voetbalclubs.

1: Welke voetbalclubs hebben een beursnotering en hoe presteren zij?

Ten tijde van de internetzeepbel in de jaren 2000 kon het niet op. In deze periode werd de lucratieve Champions League uitgebreid zodat toplanden als Spanje, Engeland, Duitsland en Italië meerdere clubs konden inschrijven.

Vooral de Italiaanse grootmachten (Juventus, Inter en Lazio) en Real Madrid zetten in die periode aan de lopende band transferrecords neer. Tegelijkertijd leverde de beursgang van een voetbalclub honderden miljoenen (of miljarden) euro’s op.

Voetbalbedrijven die rond de eeuwwisseling naar de beurs gingen, hebben rake klappen gehad. Zo zijn de aandelen van Lazio, FC Porto en Olympique Lyon met negatieve rendementen van 80 procent of meer het hardst onderuitgegaan. Maar ook beleggers in Borussia Dortmund en, zoals gezegd, Ajax kijken tegen verliezen aan. Het is een veeg teken dat de Eurostoxx Football-index, een mandje met voetbalaandelen, in 2020 werd opgedoekt.

Terwijl het merendeel afgetekend op verlies staat, zijn er uitzonderingen. Vooral de Portugese clubs laten zien hoe het moet: buy low, sell high. Het Portugese Benfica is het meest aansprekende voorbeeld. Een combinatie van goede scouting in vooral landen in Zuid-Amerika met een toonaangevende jeugdopleiding als fundament heeft de club al diverse recordtransfers opgeleverd, zoals die van topspelers als João Félix, Enzo Fernández en Darwin Núñez. Spelers zijn handelswaar en leverden Benfica afgelopen jaren een transferwinst van zo’n 400 miljoen euro op. En dat op een huidige beurswaarde van zo’n 80 miljoen euro.

Benfica koppelde financiële prestaties aan sportieve successen. De Portugezen werden in de laatste 10 jaar liefst zes keer landskampioen. Net als het Schotse Celtic en het Portugese FC Porto doen zij hierdoor bijna structureel mee op het hoogste podium van de Champions League.

Een opvallende naam is die van het eveneens Portugese – redelijk nietige - Sporting Braga. Die club is in de Portugese competitie nooit hoger geëindigd dan de tweede plek. Toch pakten aandeelhouders vorig jaar wel de hoofdprijs. Een Qatarese investeerder kocht 20 procent van de aandelen en de koers ging vier keer over de kop.

Van de 11 Europese clubs is Sporting Braga de enige die sinds de beursgang in 2004 een positief rendement wist te behalen en het beter deed dan de brede Europese Stoxx 600 index (zie kolom verschil in de tabel). Bij de andere 10 clubs bleven rendementen (ver) achter bij de brede index.

De conclusie mag helder zijn: voetbalclubs zijn als belegging nauwelijks serieus te nemen.

|

Club |

Beursgang |

Jaarlijks rendement sinds beursgang |

Rendement index sinds beursgang betreffende club |

Verschil |

| Lazio | 1998 | -11,5% | 5,2% | -16,7% |

| Olympique Lyon | 2007 | -10,4% | 4,8% | -15,2% |

| FC Porto | 1998 | -7,4% | 5,2% | -12,6% |

| Juventus | 2001 | -5,9% | 5,7% | -11,6% |

| Sporting Portugal | 1999 | -6,3% | 5,2% | -11,5% |

| Borussia Dortmund | 2000 | -3,2% | 4,2% | -7,4% |

| Benfica | 2007 | -1,6% | 4,5% | -6,1% |

| Ajax | 1998 | -0,9% | 5,2% | -6,1% |

| Celtic | 1995 | 2,8% | 7,6% | -4,8% |

| Manchester United | 2012 | 5,3% | 8,3% | -3 % |

| Sporting Braga | 2004 | 8,3% | 7,3% | 1 % |

Bron: Bloomberg. Rendement beursgenoteerde clubs teruggerekend naar jaren. ‘Rendement index’ betreft de Eurostoxx 600.

Wat zijn de inkomstenbronnen?

De tijd dat toegangskaartjes, bier en snacks het gros van de omzet genereerden, ligt ver achter ons. Vooral in de Engelse Premier League hebben clubs de afgelopen jaren geprofiteerd van almaar stijgende televisiegelden. Alleen al voor de tv-rechten krijgen Engelse clubs gemiddeld 100 miljoen euro per seizoen overgemaakt.

In het geval van het beursgenoteerde Manchester United ging het vorig jaar om 215 miljoen Britse pond (omgerekend circa 250 miljoen euro). Voor het perspectief: dat is meer dan de jaarbegroting van Ajax van circa 200 miljoen euro. Borussia Dortmund is al jaren geen kampioen geworden, maar mocht in gebroken boekjaar 2021/2022 wel 145 miljoen euro aan televisiegelden bijschrijven. Bij Ajax lag dat bedrag voor het afgelopen seizoen voor de Eredivisie op een schamele 10 miljoen euro.

Ook op het gebied van sponsoring loopt Ajax achter. Manchester United heeft een wereldwijde uitstraling en weet hier flink munt uit te slaan. Op de website van de Engelsen prijkt een bonte verzameling van bedrijven, die grof geld betalen om met de Red Devils geassocieerd te mogen worden.

Verder wordt de Champions League steeds lucratiever. In het seizoen 2017/2018 mochten de deelnemers 1,3 miljard euro verdelen. Het afgelopen seizoen was dat bedrag al opgelopen naar meer dan twee miljard euro. Vanaf 2024 wordt het deelnemersveld bovendien verder uitgebreid. Meer wedstrijden betekent meer inkomsten en dus ook meer geld dat onder clubs verdeeld gaat worden. Voor ploegen die zich consequent weten te kwalificeren voor de Champions League is een stabiele inkomstenstroom gegarandeerd.

Behalve tv-gelden, sponsorschappen en startpremies halen voetbalclubs ook veel geld binnen met premies uit Europese wedstrijden, merchandising (wereldwijde verkoop van shirtjes) en seizoenskaarten.

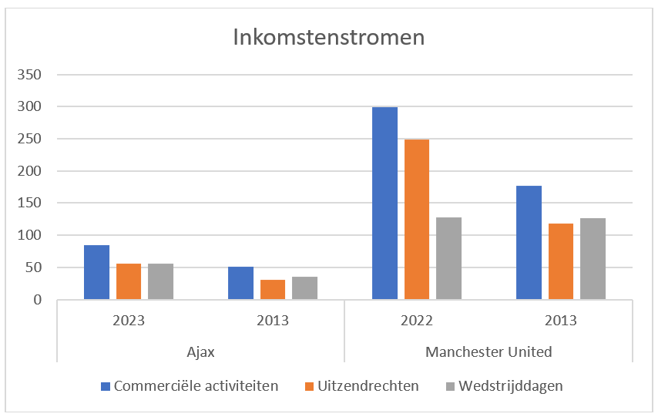

Ajax is een maatje kleiner dan United

Bron: jaarverslagen. Jaarverslag 2022/2023 van Manchester United is nog niet beschikbaar. Bedragen in miljoenen euro’s. EUR/GBP wisselkoers: 1/1,16. NB: Opbrengsten van Europese toernooien vallen in de categorie “Uitzendrechten”. Sponsor- en merchandisingopbrengsten vallen onder “Commerciële activiteiten”.

2: Hebben aandeelhouders iets te zeggen?

In veel gevallen hebben beursgenoteerde voetbalclubs een grootaandeelhouder die de touwtjes sterk in handen heeft. Minderheidsaandeelhouders zijn dan ook vaak overgeleverd aan de wensen van die machtige speler.

Zo hebben Manchester United met de Glazer-familie die 69 procent van de aandelen bezit (en 95 procent van het stemrecht heeft) en Juventus – waar Exor 64 procent van de aandelen houdt (78 procent van het stemrecht) – een controlerend aandeelhouder. Net als bij Ajax overigens, waar de Vereniging Ajax al sinds de beursgang 73 procent van de aandelen heeft.

De koers van Olympique Lyon nam onlangs een duikvlucht nadat een partij die 87 procent van de aandelen had, aankondigde niet geïnteresseerd te zijn in het verkrijgen van de resterende stukken.

Duitse clubs kennen een wat andere eigendomsstructuur. Daar is vastgelegd dat de leden van de club minimaal een meerderheid van de aandelen moeten bezitten, de 50 plus 1 regel. Dit zorgt ervoor dat overnames door een andere (buitenlandse) partij niet mogelijk zijn. Bij Borussia Dortmund heeft de grootste aandeelhouder bijvoorbeeld iets meer dan 8 procent van de aandelen.

3: Is er voldoende liquiditeit in het aandeel en wat is het dividendbeleid?

Particulieren die een stukje van een voetbalclub willen bemachtigen, kunnen dat doen door via de beurs een of meerdere aandelen te kopen. Dat klinkt logisch en eenvoudig, maar de praktijk kan weerbarstiger zijn. Er moet dan namelijk wel handel zijn.

Het orderboek van het aandeel Sporting Braga kent momenteel welgeteld drie kooporders, en geen enkele verkooporder. Beursgenoteerde voetbalclubs als Ajax, Benfica en Celtic hebben op een gemiddelde beursdag een handelsvolume van slechts enkele duizenden euro’s. Dat betekent dat het knap lastig is aandelen te kopen of te verkopen.

Dan het dividend. De harde kern Ajax-supporters (F-side) zal je vermoedelijk nooit “gelukkig hebben we het dividend nog” horen scanderen in de Johan Cruijff Arena. Dividenduitkeringen van Ajax zijn net zo sporadisch als landskampioenschappen van Feyenoord.

Over het net afgesloten boekjaar, dat eindigde op 30 juni, heeft Ajax een dividenduitkering van 9 cent per aandeel aangekondigd. Dat is pas de vierde keer in 25 jaar tijd dat aandeelhouders van de Amsterdamse club dividend mogen bijschrijven.

Het dividendbeleid van Ajax wijkt niet veel af van andere beursgenoteerde voetbalclubs. Van de elf eerdergenoemde Europese clubs keerden er slechts vijf ooit dividend uit. En als aandeelhouders iets ontvingen, stelde dit vaak weinig voor. In 2002 ging het bij Juve bijvoorbeeld om een schamele 0,003234 euro dividend per aandeel, sindsdien helemaal niks meer.

Manchester United vormt een uitzondering. Een aantal jaar keerde de club 18 cent dividend per aandeel uit, wat een dividendrendement betekende van zo’n één procent. De reden dat dividenduitkeringen inmiddels zijn stopgezet is veelzeggend. De grootaandeelhouder - de familie Glazer - kreeg jarenlang het verwijt dat ze te veel profiteerde en te weinig investeerde in de club. In afwachting van een overname – en onder druk van supporters – is daarom afgezien van dividenduitkeringen.

4: Hoe ziet de balans eruit?

Op de balans van voetbalclubs prijkt een grote post immateriële vaste activa. Dit zijn de transfervergoedingen die de club voor spelers heeft betaald. Deze bedragen worden op de balans geactiveerd en over de looptijd van een contract lineair afgeschreven. Naast spelerssalarissen vormen deze afschrijvingen de grootste kostenpost.

Opvallend is de stijging van de vergoedingssommen op de balans van Ajax. Die post steeg in de laatste tien jaar van slechts 16 miljoen euro naar 161 miljoen euro. Dat komt dus door spelers die Ajax heeft gekocht. Voetballers die op jeugdcomplex De Toekomst zijn opgeleid, staan voor een verwaarloosbaar bedrag op de bedrijfsbalans. Hun boekwaarde bestaat hooguit uit betaald tekengeld op het moment dat ze een nieuw contract tekenen.

Omdat hun balanswaarde zeer beperkt is, ligt hun marktwaarde – per definitie – hoger dan die boekwaarde. Voor de huidige selectie die grotendeels bij elkaar is gekocht en maar weinig eigen jeugd herbergt, is dus maar de vraag of die ooit 161 miljoen euro zal opbrengen (het bedrag dat ooit werd betaald en na afschrijvingen in de boeken staat).

Als Ajax een speler verkoopt voor minder dan de waarde waartegen hij op de balans staat, dan moet de club ook nog een verkoopverlies verantwoorden. Zo vertaalt een (te) duur ingekochte selectie zich in pijnlijke financiële cijfers. De Amsterdammers moeten hopen dat de spelers hun prijs uiteindelijk waard zijn.

Asymmetrisch

De slotsom is dat voor een voetbalclub nauwelijks een zinnige langetermijnprognose te maken is. Ajax leek tot voor kort een goede basis voor structureel succes te hebben gecreëerd, mede mogelijk gemaakt door enkele miljoenentransfers. Maar dat zal niet structureel lukken. Een dergelijke inkomstenstroom is uiterst onzeker, terwijl aan de andere kant het risico op miskopen niet te onderschatten is. De huidige crisis laat zien hoe snel de situatie kan omslaan. Door die voortdurende wisselvalligheid vertoont de beurskoers een grillig verloop en delen aandeelhouders in goede tijden niet mee in het succes, maar vangen ze in mindere tijden wel de harde klappen op. Over een asymmetrisch risicoprofiel gesproken.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |