Talloze studies zijn eraan gewijd. En de einduitkomst is eenduidig: een aanzienlijk deel van de fusies en overnames blijkt geen onverdeeld succes. De overnemende partij betaalt te veel, synergievoordelen blijken niet haalbaar en botsende culturen staan een goede samenwerking in de weg. We zetten acht historische missers op een rij. Welke lessen kunnen beleggers en bestuurders hieruit trekken?

De ongelukkige statistieken over overnames zullen in de meeste boardrooms wel bekend zijn. Toch zijn er altijd weer bestuurders te vinden die nieuwe overname-avonturen aangaan en iedere keer is er de hoop dat déze overname de uitzondering is die de regel bevestigt. In de afgelopen twintig jaar ging dat een aantal keer faliekant mis en zo verdampten vele miljarden van aandeelhouders van Nederlandse beursfondsen.

Bij de grootste missers is verrassend vaak een rode draad te ontdekken:

- Er ontstaat een hype rond een bepaalde markt en er wordt eenvoudigweg veel te veel betaald

- Bedrijven wijken plotseling af van hun kernactiviteit

- Bedrijven gaan een ondoordacht buitenlands avontuur aan.

De grootste debacles voldoen zelfs aan meerdere van deze kenmerken.

Hype

Op de top van een zeepbel wordt er door meerdere spelers geboden op een prooi. Ironisch genoeg blijkt in het geval van een biedingsstrijd vaak dat de hoogste bieder uiteindelijk toch aan het kortste eind trekt – de befaamde winners curse. Een voorbeeld is het bankentrio Fortis, RBS en Banco Santander dat in 2007 veel te veel betaalde voor ABN Amro. Of kijk naar de overname van Tele Atlas door TomTom, dat nu op de beurs nog maar een fractie waard is van wat het ooit voor de kaartenmaker betaalde.

Kijk dus uit voor hypes. Maaltijdbezorgers waren gedurende de coronacrisis hot. Dit verleidde Just Eat Takeaway ertoe om een megabedrag neer te tellen voor Grubhub, terwijl het nog een andere grote overname aan het verteren was.

Afwijken van de kernactiviteit

Een ijzeren wet voor ceo’s: treed niet buiten je comfort zone. Pogingen om te diversifiëren mislukken veelal. SNS Reaal was redelijk succesvol met bank- en verzekeringsdiensten, maar ging ten onder aan de overname van Property Finance dat zat opgezadeld met een hele trits toxische vastgoedprojecten.

Buitenlands avontuur

Het Franse Unibail-Rodamco was vrij succesvol met grote winkelcentra in Europa, maar wilde het maken in de Verenigde Staten. De overname van Westfield bleek echter een kat in de zak toen de vastgoedmarkten snel verslechterden als gevolg van corona. Ook Ahold zocht zijn heil in de VS. Het wilde naast de traditionele supermarkten een andere inkomstenstroom aanboren. Ahold kwam echter via voedingsmiddelenleverancier US Foodservice in een boekhoudschandaal terecht.

Buitenlandse overnames zijn extra risicovol. De overnemer blijkt de markt van een afstand moeilijk in te kunnen schatten waardoor het risico op tegenvallers toeneemt. Buitenlandse dochterondernemingen opereren bovendien vaak nog te onafhankelijk van het hoofdkantoor. Zo lijkt het er sterk op dat dat ze bij Philips op het hoofdkantoor in Amsterdam niet op de hoogte waren van alle (mogelijke) mankementen van de apneu-apparaten die in het Amerikaanse Pittsburgh in elkaar werden geschroefd.

Mede vanwege cultuurverschillen kan de samenwerking stroef verlopen. Vooral Amerika is voor Europese bedrijven een Waterloo gebleken. Aegon, Ahold, Just Eat Takeaway en Unibail-Rodamco kunnen erover meepraten. Een overzicht van acht overnames van Nederlandse beursfondsen die gepaard gingen met enorme verliezen voor de aandeelhouders.

De 8 grootste overname-mislukkingen op een rij

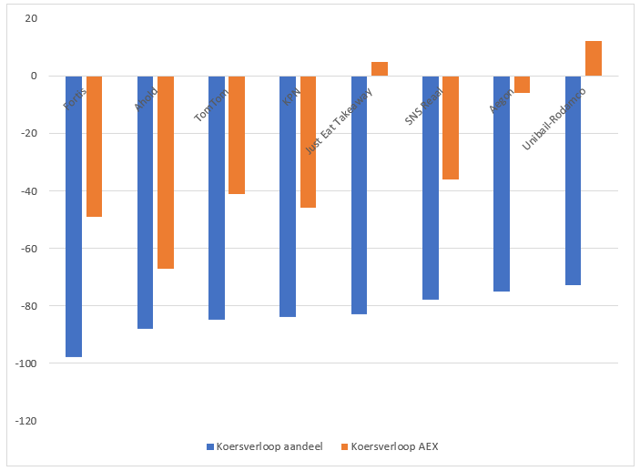

Koersverloop in de drie jaar na overname. Fortis werd in minder dan 3 jaar na de overname van ABN Amro genationaliseerd (hier is de koers op de eerste handelsdag na de aankondiging van de nationalisatie gehanteerd, 14 oktober 2008).

1: Fortis & ABN Amro

Koersverlies: 98 procent (AEX –49 procent)

Periode koersverlies: april 2007 – oktober 2008

Wat ging er mis: Fortis, Royal Bank of Scotland en Banco Santander kochten in 2007 ABN Amro voor in totaal 72 miljard euro. De buit werd opgeknipt en drieën verdeeld. Het bleek een enorme kat in de zak. Uiteindelijk moest Fortis 24 miljard euro afschrijven op de overname. Slechts een jaar na de overname kwamen Fortis en ABN Amro in de problemen en greep de staat in door de banken te nationaliseren.

2: Ahold & US Foodservice

Koersverlies: 88 procent (AEX –67 procent)

Datum: maart 2000 – maart 2003

Wat ging er mis?

Ahold kocht de Amerikaanse leverancier van voedingsmiddelen om minder afhankelijk te worden van supermarktverkopen. Maar bijna 3 jaar na de overname was de Amerikaanse dochteronderneming onderdeel van een grootschalig boekhoudschandaal. Het aandeel verloor in die periode bijna 90 procent. US Foodservice werd in 2007 weer verkocht.

3: TomTom & Tele Atlas

Koersverlies: 85 procent (AEX -41 procent)

Periode koersverlies: juni 2007 – juni 2010

Wat ging er mis?

Begin deze eeuw waren de navigatie-apparaten van TomTom revolutionair. De kastjes met zuignap waren een must have voor autorijders. De overname van digitale kaartenmaker Tele Atlas moest de marktpositie van TomTom verstevigen.

TomTom legde na een hevige overnamestrijd met Garmin een knock-out bod neer van 2,9 miljard euro. Dat bleek al snel veel te veel. Al in het eerste jaar na de overname moest 1 miljard euro worden afgeschreven, en inmiddels is de overnamegoodwill helemaal uit de boeken. In de drie jaar na de overname kregen aandeelhouders een koersverlies van meer dan 80 procent voor de kiezen.

4: KPN & E-plus

Koersverlies: 84 procent (AEX -46 procent)

Periode koersverlies: dec 1999 – dec 2002

Wat ging er mis?

KPN wilde een leidende rol spelen in de aanstaande consolidatie van telecombedrijven, na de liberalisatie van de sector in de jaren 90 in Europa. Het Duitse mobiele belbedrijf E-plus leek een mooie prooi. KPN werd meerderheidsaandeelhouder nadat een lening van een kleine 10 miljard euro werd omgezet in aandelen.

Deze transactie vond plaats op wat achteraf zo’n beetje het toppunt van de internetbubbel bleek: december 1999. KPN stak zich ook diep in de schulden om peperdure netwerklicenties te verkrijgen. De investeringen betaalden zich nooit terug en de koers van KPN klapte in elkaar.

5: Just Eat Takeaway & Grubhub

Koersverlies: 83 procent (AEX + 5 procent)

Periode koersverlies: juni 2020 – juni 2023

Wat ging er mis?

Na grote overnames in Duitsland en Engeland diende de volgende prooi van Just Eat Takeaway zich aan, het Amerikaanse Grubhub. In juni 2020 werd er een bod gedaan op Grubhub van omgerekend ruim 6 miljard euro. Een jaar later was de overname beklonken.

Topman Jitse Groen zal niet heel lang daarna flink spijt hebben gehad van de aankoop. Grubhub had het zwaar omdat concurrenten Doordash en Uber marktaandeel afsnoepten. Grofweg een jaar na het beklinken van de deal moest JET alweer 4,6 miljard euro afwaarderen op Grubhub. Overnames in de VS pakken zelden goed uit en dat geldt ook voor maaltijdbezorgers. In 2023 besloot JET Grubhub weer te verkopen.

6: SNS Reaal & Property Finance

Koersverlies: 78 procent (AEX: -36 procent)

Periode koersverlies: juli 2006 – juli 2009

Wat ging er mis?

Vlak na de beursgang van SNS Reaal brandde het opgehaalde kapitaal in de zakken van topman Sjoerd van Keulen. Dat kapitaal zou worden ingezet voor bankovernames, zo was beleggers bij de IPO verteld. Maar SNS Reaal kon de verleiding niet weerstaan om bouwfonds Property Finance in 2006 over te nemen van ABN AMRO.

SNS ging zich daarmee toeleggen op een tak van sport waar het niet in thuis was: projectontwikkeling. Toen de kredietcrisis in volle hevigheid losbarstte, bleek de ontwikkelaar tjokvol te zitten met toxische leningen. De verliezen en afschrijvingen bleken te groot om op te vangen met de bank- en verzekeringsactiviteiten van SNS Reaal, die redelijk bleven doordraaien. De financiële instelling werd in 2013 genationaliseerd.

7: Aegon & Transamerica

Koersverlies: 75 procent (AEX -6 procent)

Periode koersverlies: feb 1999 – feb 2002

Wat ging er mis?

Eind jaren 90 leken de bomen voor Aegon tot aan de hemel te groeien. De beurs bleef maar stijgen en de verzekeraar verdiende goudgeld aan beleggingsproducten die later bestempeld werden als woekerpolissen.

Aegon leek ook op weg om de wereld te veroveren. Met de overname van Transamerica, waarmee 8,6 miljard euro was gemoeid, zou de verzekeraar voet aan de grond te krijgen in de VS.

Toen spatte de dotcom-bubbel uiteen en kleurden de beurzen donkerrood. Het beleggen van polisgelden – het verdienmodel van verzekeraars – werd hierdoor een stuk minder interessant. Een deel van de activiteiten van Transamerica werd in de etalage gezet. Overblijfselen van Transamerica zijn nog steeds onderdeel van Aegon. Ruim twee decennia na de overname is heel Aegon ongeveer evenveel waard als destijds voor Transamerica werd betaald.

8: Unibail Rodamco & Westfield

Koersverlies: 73 procent (AEX + 12 procent)

Periode koersverlies: dec 2017 – dec 2020

Wat ging er mis?

Vastgoedfonds Unibail-Rodamco betaalde eind 2017 21 miljard euro voor het Australische Westfield -dat veel Amerikaanse shoppingmalls in de portefeuille heeft. Tot die tijd had Unibail-Rodamco alleen winkelcentra in Europese steden op de balans staan.

Vrij kort na de overname bleek dat de aanhoudende verschuiving van bricks naar clicks zorgde voor gestaag dalende bezoekcijfers bij winkelcentra in de VS. Bovendien werd URW kwetsbaar omdat de overname grotendeels met schuld was gefinancierd. Tijdens de coronacrisis kreeg winkelvastgoed nog hardere klappen te verduren. Het Amerikaanse vastgoed is in de verkoop gezet. De opbrengst zal waarschijnlijk een fractie zijn van wat er in 2017 voor is betaald.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |