Alfen is in de volksmond nog altijd een laadpalenbedrijf. Maar de groei is nu te vinden bij de opslag- en slimme energiesystemen. Het concern lijkt na degelijke derdekwartaalcijfers weer terug op het oude groeipad, maar de verschuiving in de omzetmix betekent dat in het verleden behaalde winstmarges ver uit het zicht blijven.

Beleggers in Alfen durven na de derdekwartaalcijfers weer omhoog te kijken. De cijfers werden met luid gejuich ontvangen op het Damrak; de koers steeg maandag 13 november met ruim 25 procent.

Het concern zat vanwege vraaguitval na de pandemie op een berg onverkochte laadpalen. Die voorraad had de kaspositie pijlsnel doen wegsmelten en dat wakkerde de angst aan voor een verwaterende aandelenemissie. Na een degelijk derde kwartaal lijkt die angst weer weg te ebben.

In het derde kwartaal stonden er weer plusjes bij alle drie de divisies: bij de laadpalen, bij de energie-opslagsystemen en bij de smart grid-oplossingen. Denk bij het laatste aan apparaten die vraag en aanbod van elektriciteit beter op elkaar afstemmen waardoor netwerken minder snel overbelast raken.

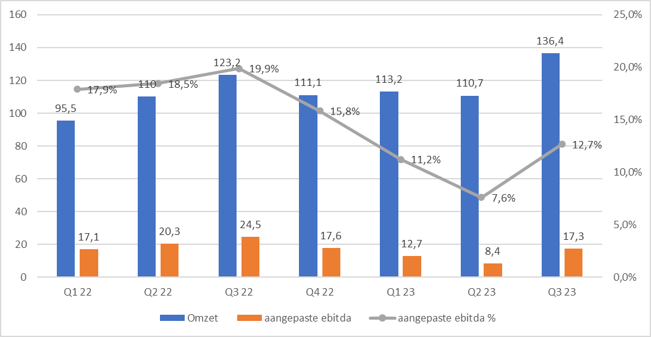

Bij elkaar boekten de drie onderdelen een omzet van 136,4 miljoen euro. Dat is 23 procent meer dan het voorgaande kwartaal en circa 11 procent meer dan het derde kwartaal van 2022. De ebitda-winst kwam uit op 17,3 miljoen euro. Een verdubbeling ten opzichte van het tweede kwartaal, maar ten opzichte van het derde kwartaal van 2022 is het nog steeds significant lager. Destijds was de ebitda-winst bijna 25 miljoen euro.

Na drie moeizame kwartalen is Alfen aan de beterende hand

Bron: kwartaalrapportages Alfen

Alle drie op volle toeren

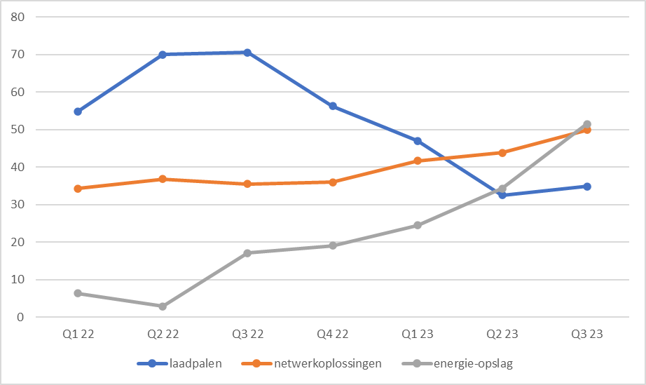

Er zal opluchting zijn dat het ergste achter de rug lijkt bij de laadpalen. De omzet landde hier op circa 35 miljoen euro. Dat is de helft minder dan in het derde kwartaal van vorig jaar (circa 71 miljoen euro), maar ten opzichte van het laatste kwartaal (weer) een plusje van 7 procent. Een trend van drie kwartalen omzetkrimp is daarmee een halt toegeroepen.

In anticipatie op verdere groei na corona kochten installateurs en groothandelaren veel laadsystemen in. Toen de vraag uitbleef, leverden zij aan hun klanten uit de opgebouwde voorraad en kreeg Alfen even geen bestellingen meer binnen. Topman Marco Roeleveld benadrukt nu in de call met analisten dat de periode van voorraadafbouw op zijn einde loopt. “Bijna al onze klanten zijn door hun voorraden heen en we zien weer nieuwe orders binnenkomen”, aldus Roeleveld.

Minstens zo belangrijk is dat Alfens andere twee divisies – energie-opslag en slimme netwerkoplossingen – een tandje bijschakelden. Nog niet zo lang geleden leek het alsof de energie-opslagdivisie er een beetje bij bungelde -in ieder geval als puur naar de financiële cijfers werd gekeken. Maar door een verdubbeling van de omzet tot ruim 50 miljoen euro is energie-opslag opeens het grootste onderdeel in het derde kwartaal. Ook bij de smart grid-tak zette de groei door.

Omzet opslagsystemen en netwerkoplossingen in stijgende lijn

Bron: Kwartaalresultaten Alfen.

Omzet is geen winst

Alfen geeft in de kwartaalupdate, maar ook in eerdere rapportages, geen inzage in de winstcijfers op divisieniveau. Op een speciale dag voor investeerders in mei gaf het bedrijf wel aan dat het – onder normale omstandigheden – (veel) meer verdient op de verkoop van een laadpaal (bruto: 35-45 procent) dan op een batterij (15-30 procent) of smart grid systeem (25-40 procent). Roeleveld waarschuwde toen ook al dat de winstmarges op groepsniveau zullen teruglopen als laadpalen minder belangrijk worden ten opzichte van de andere twee divisies. Die realiteit dringt zich nu op bij Alfen en wel in sneltreinvaart.

Daar moet meteen bij worden vermeld dat door de forse omzetdaling bij laadpalen de brutomarge een stuk lager zal liggen dan de door Alfen genoemde percentages van 35-45 procent (onder andere door minder schaalvoordelen). Financieel directeur Jeroen van Rossen gaf in de telefonische toelichting voor analisten prijs dat de brutomarge bij laadpalen relatief stabiel was ten was opzichte van het tweede kwartaal (waarschijnlijk op een laag niveau) en dat er juist sprake was van een margestijging bij zowel opslag als smart grid. Desgevraagd liet hij weten dat Alfen eind dit jaar afstevent op het midden van de bandbreedte van 15-30 procent voor energie-opslagsystemen. Voor het idee: de brutomarge van de hele groep lag op 29,4 procent (Q3 2022: circa 35 procent).

In een interview met het VEB-magazine Effect liet Roeleveld weten dat “in de prijs van een energie-opslagsysteem een groot onderdeel is verwerkt: de batterij”. En juist die batterijen koopt Alfen in bij een derde partij. “Dat betekent dat we daar niet zoveel marge op kunnen verdienen als op een onderdeel dat we helemaal zelf maken en zelf hebben ontwikkeld”.

Niet alleen de marges liggen lager, maar het risicoprofiel bij opslagsystemen lijkt ook hoger. In het persbericht waarschuwt Alfen dat projecten op het gebied van energie-opslag zeer gevoelig zijn voor uitvoeringsproblemen. Bij onverhoopte tekorten aan onderdelen kunnen projecten niet tijdig worden afgemaakt, waardoor klanten ook niet (hoeven te) betalen. In feite wordt Alfen zo meer een projectbedrijf.

De vraag naar Alfens producten komt dus weer op peil, maar zowel de ebitdamarge - 12,7 procent versus 24,5 procent – als de brutomarge – 29,4 procent versus 34,8 procent – is ver verwijderd van wat in het derde kwartaal van vorig jaar werd geboekt.

Groeipad hervat

Het is niet aannemelijk dat die hoge marges snel terug zullen komen. In ieder geval als we afgaan op de outlook van het management zelf. Alfen herhaalde het omzetdoel van 490 miljoen euro tot 520 miljoen euro voor heel dit jaar, en gaf ook groeiverwachtingen voor de drie divisies. Wie die op een rijtje zet komt op een omzet van net geen 500 miljoen euro in 2023.

Wie vervolgens Alfens groeiverwachtingen voor 2024 voor energie-opslag (40 procent), smart grid (20 procent) en laadpalen (15-20 procent) doorrekent, komt op een omzet van 627 miljoen euro volgend jaar. Dat zou een omzetgroei van 25 procent betekenen van 2023 op 2024. Maar omdat Alfen zwaar leunt op de relatief laag-renderende opslagsystemen zal er waarschijnlijk druk op de (toekomstige) winstgevendheid staan.

Dat vertaalt zich ook in een lagere (beurs)waarde voor de aandelen. De aandelenkoers veerde maandag op tot circa 44 euro, maar staat nog ruim 60 procent onder de piek van 117 euro in september 2022.

| Vrije kasstroom weer positief |

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |