De Duitse staalindustrie draaide in 2023 een tegenvallend jaar. De ruggengraat van de Duitse economie zit midden in een kostbare en langdurige omschakeling naar groenere productiemethoden, maar daar zijn nu ook nog een terugval van de vraag, conjuncturele problemen en hoge energiekosten bijgekomen.

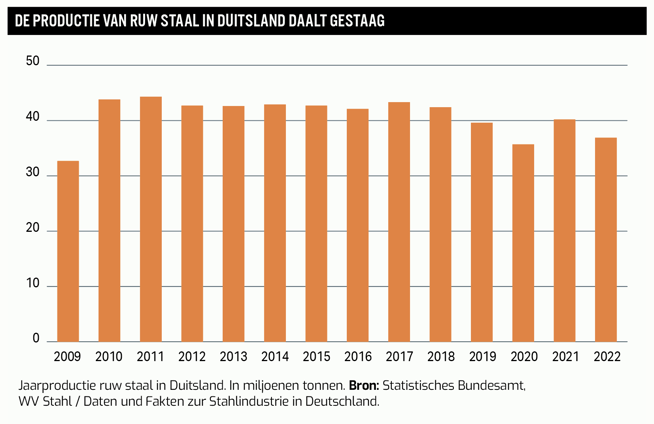

Met een productie van slechts 35,5 miljoen ton ruwe staal gaat 2023 de geschiedenis in als een van de zwakste jaren van de Duitse staalindustrie, zo meldde de branchevereniging Wirtschaftsvereinigung Stahl recent. De staalproductie is in 2023 met circa 4 procent teruggevallen ten opzichte van 2022. Enkel het crisisjaar 2009 liet nog slechtere productiecijfers zien.

Duitsland is de grootste staalproducent van de Europese Unie en behoort tot de acht grootste staal producerende landen ter wereld. Als basisindustrie heeft de staalbranche een bijzondere betekenis voor de productieketen. De sector wordt gezien als de ruggengraat en aanjager van de Duitse economie. De staalindustrie is nauw vervlochten met het succes van de Duitse autofabrikanten en de machinebouw, de twee grootste afnemers.

Circa twee derde van het Duitse staal wordt geproduceerd door het smelten van ijzererts in hoogovens (de primaire staalproductie). Het overige deel wordt geproduceerd door het smelten van staalschroot middels elektrische en chemische warmte (de secundaire staalproductie). Circa 40 procent van het Duitse staal wordt geproduceerd in de deelstaat Noordrijn-Westfalen. Dat is historisch gezien verklaarbaar. De energie-intensieve productie van staal gaat van oudsher hand in hand met de winning van kolen. Het Ruhrgebied, gelegen tussen Duisburg, Essen en Dortmund, kreeg niet voor niets ooit de bijnaam Kohlenpott.

De Duitse staalindustrie is een relevante factor voor de werkgelegenheid. Ruim 80.000 werknemers zijn actief in de staalproductie. In de staalintensieve ondernemingen zijn nog eens 4 miljoen werknemers actief. Daarmee heeft de staalindustrie een voortrekkersrol en is ze goed voor twee van de drie arbeidsplaatsen in de Duitse zware industrie. Die cijfers tonen het belang aan van het behoud van Standort Deutschland als het om staal gaat. Verduurzaming en verdere innovatie van de staalindustrie zijn dan ook voorwaarden voor het behoud van de leidende technologische positie van Duitsland.

Innovatie

De Duitse staalbedrijven kennen een lange historie. Staal werd vanaf de tweede helft van de achttiende eeuw hoofdzakelijk uit Engeland geïmporteerd. Maar vanaf het begin van de negentiende eeuw leggen Duitse ondernemers zich naast het delven van ijzererts ook toe op de verwerking van staal. De ontdekking van roestvast staal en het naadloos smeden door de firma Krupp geeft de Duitse staalbaronnen de wind in de zeilen. Als Alfred Krupp in 1887 overlijdt, laat hij een onderneming achter met ruim 20.000 werknemers.

Zoals gezegd: de Duitse staalproductie liet in 2022 en 2023 een terugval zien. Dit was met name zichtbaar in de secundaire staalproductie (de verwerking van staalschroot) waarbij veel elektriciteit wordt gebruikt. De productie viel hier met 11 procent terug naar 10,1 miljoen ton. Volgens de Duitse branchevereniging is dat het laagste productieniveau in de afgelopen dertig jaar.

Belangrijkste oorzaken van de afname zijn de hoge elektriciteitsprijzen en de zwakke conjunctuur. De binnenlandse vraag naar staal laat het afweten. Zorg is er vooral over de duur van de huidige recessie. Duitsland kende in de cyclische en volatiele staalconjunctuur nimmer een zo lange en zo diepe terugval. De staalproductie als indicator voor de stand van de economie doet de Duitsers het ergste vrezen.

Subsidies

Het ziet er namelijk niet naar uit dat deze industrie snel de weg uit het dal zal weten te vinden. En dat heeft alles te maken met de omschakeling naar een groenere industrie. Europa streeft naar de klimaatneutrale productie van staal. Staalproducenten zullen hun productieprocessen moeten vergroenen, waarbij minder CO2 mag worden uitgestoten. Kort gezegd betekent dit het stoken van hoogovens met waterstof en elektriciteit in plaats van met kolen. Gasgestookte hoogovens zouden als tijdelijke oplossing kunnen dienen, met de kanttekening dat ook gas door de Europese Commissie als milieuschadelijk wordt beschouwd.

Daarnaast zal de staalindustrie minder milieuschadelijke reststoffen moeten uitstoten die bij de productie vrijkomen. Denk daarbij aan kankerverwekkende polycyclische aromatische koolwaterstoffen (PAK’s), fijnstof en zware metalen die het milieu rond hoogovens verontreinigen. Ook in Duitsland gaan – net als in Nederland – stemmen op om de staalproducenten civiel- en strafrechtelijk aansprakelijk te stellen voor milieuschade. Hoe (on)terecht ook: het zal de ondernemingszin van de Duitse staalbedrijven niet bepaald bevorderen.

Een lichtpuntje bij deze omschakeling is de financiële steun van de Duitse overheid. Eind december werd bekend dat de Europese Commissie groen licht geeft voor een subsidie van de Duitse staat van 2,6 miljard euro voor de vergroening van de staalproductie bij Stahl-Holding-Saar. De Europese Commissie overwoog daarbij dat de positieve klimaatvriendelijke effecten hier zwaarder wegen dan de verstoring van de concurrentie. Volgens het Duitse ministerie van Economische Zaken zou deze vergroening op de middellange termijn moeten leiden tot een beperking van de CO2-emissie met 4 miljoen ton.

Eerder in het afgelopen jaar ontvingen ook Salzgitter en ThyssenKrupp al subsidies voor deze vergroening. Voor ondersteuning van een project van ArcelorMittal in Bremen en Eisenhüttenstadt wacht de Duitse staat nog op de goedkeuring van de Europese Commissie.

Dat neemt niet weg dat verduurzaming van de Europese staalproductie veel investeringen vergt. Daarmee wordt de kloof met het goedkoper geproduceerde staal uit het Verre Oosten steeds groter. Daar waar Europese staalproducenten de kosten van de transitie onderdeel maken van hun toekomstige groene verdienmodel, is dit verder weg niet altijd het geval. Dat leidt tot concurrentievervalsing, waarbij staalproducenten naar de Europese Commissie kijken voor een gepast antwoord in de vorm van importheffingen.

Experts verwachten in de komende jaren een vermindering van de Europese staalproductie met zo’n 30 procent. De vraag die dat oproept, is waar Europa dan zijn staal vandaan haalt. De covid-pandemie heeft Europa laten zien wat het betekent om afhankelijk te zijn van de productie van grondstoffen ver weg, met lange transport-routes, lange levertijden en fabricage door staten en bedrijven met een dubieuze reputatie.

Vliegwiel

De industrie is het vliegwiel van de verduurzaming van de samenleving. Als deze uit Europa vertrekt, valt een belangrijke stimulans om ook de samenleving verder te verduurzamen weg. Duitsland weet dat het zich niet kan permitteren de basisindustrieën, waaronder de staalproductie, te verliezen. Iedere beperking van de productie zal gevolgen hebben voor het succes van Standort Deutschland en de Duitse koppositie in een technologisch snel veranderende wereld. Toch is dat wel het huidige beeld. De eerste Duitse industrieën uit de sectoren chemie en farma hebben hun energie-intensieve productie inmiddels verplaatst naar locaties buiten Europa. Vanwege geopolitieke spanningen en ontwikkelingen kozen zij niet voor het Verre Oosten of Afrika, maar veelal voor de Verenigde Staten: politiek stabiel, met voldoende goedkopere energie en met aantrekkelijke groene subsidies. De onder leiding van Angela Merkel vanaf 2011 doorgevoerde Energiewende (de afbouw van nucleaire energie en kolen) droeg niet bepaald bij aan het behoud van Standort Duitsland. De oorlog in Oekraïne en het wegvallen van goedkope Russische olie en gas deden de rest.

Voor de grote Duitse staalconglomeraten is de staalproductie veelal een noodzakelijk onderdeel geweest van het succes in hun overige industrie-gerelateerde activiteiten. Het hoorde erbij, maar gezien de cyclische markt en de specifieke uitdagingen ging dat niet altijd van harte. Dat verklaart ook de ontwikkeling van enkele conglomeraten om de staalproductie op afstand te zetten.

Midden in het lange proces van vergroening ziet de Duitse staalindustrie zich nu geconfronteerd met bijkomende sores als hoge energieprijzen, hoge verwachtingen vanuit de publieke opinie, een kritische maatschappelijke omgeving en een teruglopende vraag. Om in dergelijke omstandigheden nog genoeg ondernemingszin te vinden, vergt moed, uithoudingsvermogen en optimisme.

| Drie beurgenoteerde Duitse staalbedrijven |

|

|

Dit artikel verscheen eerder in Effect 1 2024

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |