De jaarcijfers van Unilever laten zien dat de vijf onderdelen van het bedrijf op verschillende snelheden draaien. Huidverzorging en deodoranten zijn de sterkhouders, terwijl de wasmiddelen en ijsjes ondermaats presteren. Topman Hein Schumacher wilde er nog niets van weten, maar een rigoureuze ingreep waarbij de achterblijvers worden afgesplitst, lijkt dichterbij te komen.

Unilevers nieuwe topman was resoluut in zijn eerste commentaar op de jaarcijfers: een opbreekscenario staat niet op de agenda. Maar toch: wie in de financiële resultaten van het bedrijf duikt, komt tot de conclusie dat het bedrijf meer dan ooit twee gezichten heeft.

De topman benadrukte in de telefonische bijeenkomst met analisten dat hij “overduidelijk niet blij is met Unilevers concurrentiepositie”. Hij somde nog een keer alle verbeterprogramma’s op die hij wil doorvoeren en meldde dat er veel meer nadruk komt te liggen op de grootste dertig merken van het bedrijf. Maar hij zei ook dat er onderdelen zijn die heel lekker draaien. En daar valt zeker iets voor te zeggen.

Knap gezicht

De schoonheidsdivisie (Beauty & Wellbeing) is zo’n sterkhouder. Deze divisie heeft merken als Vaseline, de shampoos van Sunsilk en de huidverzorging van Paula’s Choice in portefeuille.

Unilever verkocht in het vierde kwartaal flink meer van deze crèmes, lotions en shampoos (6,3 procent) en deed dat bovendien tegen hogere prijzen (1,5 procent). Dit onderdeel, dat met 12,5 miljard euro goed is voor een vijfde van de groepsomzet, beschikt duidelijk over prijsmacht. Vooral in de Verenigde Staten gaan de zaken goed en groeien sommige merken, met name in het hogere segment, met dubbele cijfers. Ook de Personal Care-tak (Dove, Axe en Rexona) draaide met een omzetgroei van bijna 9 procent op jaarbasis – mooi verdeeld over prijsverhogingen en volumes – heel behoorlijk. Dat geldt ook voor de winstgevendheid. De marge van deze grootste divisie (13,8 miljard euro omzet) ligt op ruim 20 procent.

Afstraffing

Maar ieder bedrijf heeft zo zijn eigen bleeder, en Unilever is geen uitzondering. Het manco van de onderdelen die wasmiddelen en schoonmaakproducten (Home Care) en ijsjes (Ice Cream) verkopen, is dat deze minder renderen, een fellere concurrentiestrijd uitvechten en niet of nauwelijks volumegroei laten zien.

Dat is bijvoorbeeld goed te zien bij het onderdeel Ice Cream. De verkoopvolumes van Magnum, Ben & Jerry’s en Ola dalen al vijf opeenvolgende kwartalen. In het derde kwartaal van 2023 bedroeg de teruggang zelfs 10 procent, een niet eerder meegemaakte afstraffing voor het concern. Over het hele jaar bekeken lagen de verkoopvolumes van de ijsdivisie ruim 6 procent onder het niveau van 2022. Ook dat was een meerjarig dieptepunt.

Volgens Schumacher zijn consumenten afgeschrikt door de hogere prijzen die Unilever voor zijn ijs rekent. Zij stopten vooral huismerken in hun winkelmandjes. Unilever verhoogde de prijzen vorig jaar met bijna 9 procent ten opzichte van 2022. Financieel directeur Fernando Fernandez hintte erop dat beleggers niet raar moeten opkijken als Unilever volgend jaar de prijs van ijsjes weer wat verlaagt.

Schumacher weet de “zeer teleurstellende prestatie” van de ijsdivisie vooral aan een slechte uitvoering binnen de organisatie. “Onze kostenstructuur is onacceptabel. Dat veranderen we nu en dat gaat heel, heel snel.” De topman wil dat de ijsdivisie, die met 7,9 miljard euro omzet de kleinste van de vijf is, meer als een op zichzelf staand onderdeel gaat werken. De tak vraagt volgens hem om relatief hoge investeringen (in vriezers), terwijl de marge van circa 11 procent ver onder het groepsgemiddelde van 16,7 procent ligt.

Flinke omzetgroei

Unilever groeide over de hele linie vorig jaar onderliggend (exclusief overnames en valuta-effecten) met 7 procent, vooral dankzij sterke prestaties bij de deodoranten en zalfjes. Daarmee klopte het de eerder afgegeven prognose, die uitging van maximaal 5 procent.

De organische groei was vrijwel volledig te danken aan prijsverhogingen. Unilever voerde de prijzen op met gemiddeld 6,8 procent. Dat was beduidend minder dan een jaar eerder, toen de verkoopprijzen bedrijfsbreed met ruim 11 procent stegen.

Marge nog niet terug

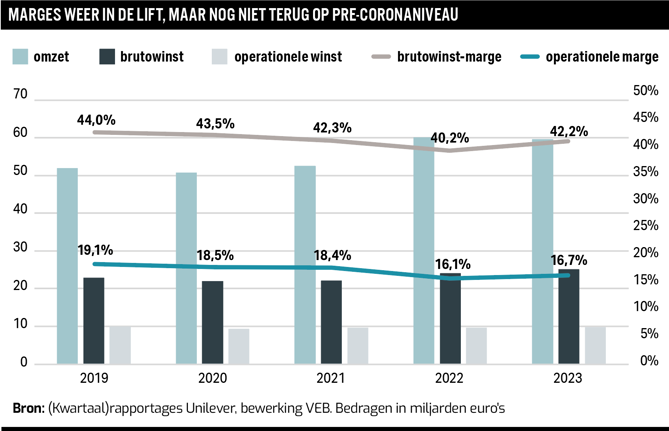

De omzetgroei ging ook gepaard met een verbetering van de winstmarges. In de call met analisten had Schumacher veel aandacht voor het herstel van de brutomarge met 200 basispunten ten opzichte van vorig jaar, naar ruim 42 procent: “We hebben het negatieve effect van materiële inflatie ruimschoots weten te compenseren door een verbetering van de productiviteit, prijsverhogingen en een gunstigere mix van verkochte producten.”

Na vele kwartalen van margedruk door hogere inputkosten en afnemende vraag, is de trend weer omhoog. Maar de brutomarge ligt nog altijd onder het niveau van voor de coronapandemie. Volgens Schumacher had Unilever onvoldoende grip op de kosten. En vooral bij de ijsjes- en wasmiddelendivisie is de winstgevendheid te laag.

De matige groei van de operationele winstmarge valt te verklaren door hogere marketinguitgaven, die nodig zijn om de concurrentiepositie te versterken. Schumacher: “We hebben vorig jaar ruim de helft van de stijging van de brutomarge geherinvesteerd in marketing en merkondersteuning.”

Een belangrijk strategisch speerpunt van de nieuwe ceo is de focus op de dertig sterkste merken, die goed zijn voor ongeveer 75 procent van de omzet. Het gaat onder meer om Dove en Magnum. Deze merken hebben de afgelopen jaren niet de R&D- en marketingbudgetten gekregen die ze verdienen; dat wordt nu rechtgezet.

Het lijkt pure noodzaak dat Schumacher nu investeert in achterstallig onderhoud, maar dit gaat wel ten koste van de operationele marge. Voor dit jaar mikt Unilever op een groei van de verkopen van tussen de 3 en 5 procent. Maar die extra omzet zal beperkt terug te zien zijn in de winst. De outlook spreekt van een "bescheiden" verbetering van de operationele winstmarge in 2024.

In de jaren daarna moet de omzetgroei zich daadwerkelijk vertalen in winstgroei en hogere rendementen op geïnvesteerd kapitaal. En daarvoor lijkt het vooral cruciaal dat de ijsjes- en voedingstak substantieel beter gaan presteren. Als dat onder het bewind van Schumacher niet verandert, zal de roep om een opsplitsing luider worden.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |