Wolters Kluwer en RELX staan al jaren synoniem voor voorspelbare en gestaag groeiende resultaten. Maar wie uitzoomt, ziet dat het behaalde rendement op geïnvesteerd kapitaal het afgelopen decennium fors is opgelopen, terwijl de omzetgroei versnelde. Dit succes is terug te zien in de stevige waardering van deze beursfondsen.

Als het gaat om successen op het Damrak, zijn alle spotlights gericht op ASML, Besi en ASMI. Veel minder aandacht, laat staan lof, is er voor twee in Amsterdam genoteerde bedrijven, die zich geleidelijk transformeerden van uitgever van boeken en vaktijdschriften naar data- en softwarespecialist.

Rond de eeuwwisseling bestond het merendeel van de omzet bij Wolters Kluwer en RELX uit papier; van vaktijdschriften tot wetbundels en encyclopedieën. Vorig jaar vond nog maar vijf procent van de verkopen op gedrukt papier plaats. Een succesvolle transformatie is niet ieder bedrijf gegeven. Wat Wolters Kluwer en RELX vooral bijzonder maakt, is dat zij door de digitalisering een stuk winstgevender en rendabeler zijn geworden.

Het rendement op geïnvesteerd kapitaal (return on invested capital, kortweg ROIC) nam bij Wolters Kluwer en RELX vorig jaar toe tot respectievelijk 17 en 14 procent. Bij beide bedrijven werd dat niveau niet eerder behaald. De toegenomen rentabiliteit – in het bijzonder bij Wolters Kluwer – is het directe resultaat van de transformatie van print naar digitaal en van de concurrentievoordelen waarover zij beschikken.

Een procent

Misschien wel het belangrijkste concurrentievoordeel van de uitgevers bestaat uit need to know-data. Van publicaties en gegevens voor academici, artsen en advocaten tot softwaresystemen die met behulp van big data fraude opsporen voor overheden, banken en financiële instellingen. Toegang tot deze informatie is cruciaal voor specialisten. Die kunnen alleen hun royale uurloon aan hun klanten verantwoorden als hun adviezen accuraat zijn en in overeenstemming zijn met de meest actuele informatie en wet- en regelgeving.

Als een klant eenmaal binnen is en de dienstverlening bevalt, dan zal deze ook niet snel geneigd zijn over te stappen naar een andere dataleverancier. Bovendien is de factuur die Wolters of RELX uitstuurt klein in vergelijking met de totale kostenbasis van klanten: denk aan loonkosten en kantoorhuren.

Volgens RELX-topman Erik Engstrom beslaan de oplossingen van het bedrijf (voorheen bekend als Reed Elsevier, sinds 2018 volledig Brits) vaak circa een procent van de totale kosten van klanten, maar kunnen ze een significante en positieve impact hebben op de economics van de overige 99 procent. Dat biedt ruimte om de tarieven ieder jaar met een paar procent te verhogen, zonder dat klanten beginnen te sputteren.

Terugkerend

Een andere overstapdrempel: klanten raken in meer of mindere mate gewend aan de systemen van de informatieconcerns. Het vergt cursussen en veel tijd om een nieuw softwareprogramma helemaal onder de knie te krijgen. Klanten blijven dus plakken en dat resulteert in wat recurring revenue wordt genoemd: omzet die blijft terugkomen.

Het aandeel van de terugkerende verkopen bedraagt bij RELX meer dan 60 procent en bij Wolters Kluwer meer dan 80 procent. Zo ligt dankzij langjarige abonnementen een groot deel van de omzet al aan het begin van het jaar vast.

De digitalisering heeft beide informatieconcerns vooral ook een stuk winstgevender gemaakt. Zo’n beetje alle kosten zitten namelijk in het programmeren van het eerste softwarepakket of de eerste dataoplossing bij de klant. De kosten van het volgende pakket bedragen nagenoeg nul. Hogere verkopen leiden dus al snel tot hogere winstmarges, helemaal als rekening wordt gehouden met prijsverhogingen.

Groeiversnelling

De verbetering valt het meest op bij Wolters Kluwer, waar de ROIC het afgelopen jaar steeg naar 17 procent; het hoogste niveau in zeker tien jaar. Dat is ruim hoger dan de kapitaalkosten (WACC) van 8 procent waarmee het bedrijf zelf rekent. Tien jaar geleden was dat wel anders. De omzet was toen niet vooruit te branden – een organische groei van slechts 1 procent in 2013 – en de ROIC van circa 9 procent lag maar net boven de WACC.

Tegenwoordig bedraagt het verschil tussen de ROIC en WACC liefst 9 procentpunten en groeit de omzet op autonome basis (exclusief overnames, desinvesteringen en valuta-effecten) al drie jaar met circa 6 procent per jaar.

De verschuiving in de omzetmix – van de krimpende printactiviteiten naar groeiende digitale activiteiten – is tevens een belangrijk fundament onder de gezonde groeivooruitzichten. Zo bestaan er dankzij de transformatie naar digitaal nieuwe mogelijkheden om aan dezelfde klant meerdere (software)producten te verkopen – in jargon cross-selling.

Beleggers belonen de robuuste prestaties: de koers van Wolters Kluwer vertienvoudigde in het afgelopen decennium (inclusief herbelegd dividend). Het aandeel wordt verhandeld op ruim 20 keer de verwachte operationele winst voor afschrijvingen (ebitda) over 2024.

Lopen beleggers niet te ver op de muziek vooruit?

Waarde en groei

Grofweg zijn aandelen in te delen in twee categorieën: waarde- en groeiaandelen. Bij de laatste categorie prijzen beleggers in dat het bedrijf rendabel kan (blijven) groeien in de toekomst. Dat betekent dat er een hogere waarderingsratio op het aandeel wordt geplakt.

De waarde van een bedrijf op de beurs kan dan ook in grote lijnen opgeknipt worden in twee delen: de waarde van het aandeel zonder toekomstige groei (verdienkrachtwaarde), en de waarde van alle toekomstige groei.

Om te bepalen wat Wolters Kluwer waard zou zijn als het voor eeuwig stationair (zonder groei) zou draaien, kijken we naar de netto operationele winst na aftrek van belastingen (in jargon NOPAT). Die bedroeg het afgelopen jaar 1,1 miljard euro: 1,5 miljard euro operationele winst minus 23 procent belasting.

Voor het berekenen van de verdienkrachtwaarde wordt de NOPAT van vorig jaar als startpunt genomen. Een winst van 1,1 miljard euro per jaar tot in de verre toekomst, levert teruggerekend naar vandaag een verdiencapaciteit op van circa 14,2 miljard euro. Daarbij delen we de NOPAT door de WACC van 8 procent.

De ondernemingswaarde (beurswaarde plus nettoschuld, in feite het bedrag dat nodig is om alle aandelen te kopen en alle schulden af te lossen) van Wolters Kluwer, van 39 miljard euro, ligt ver boven deze verdienkrachtwaarde van 14 miljard euro. Circa 36 procent van de waarde van het bedrijf kan dus verklaard worden door de huidige verdiencapaciteit (14,2 miljard euro gedeeld door 39 miljard euro).

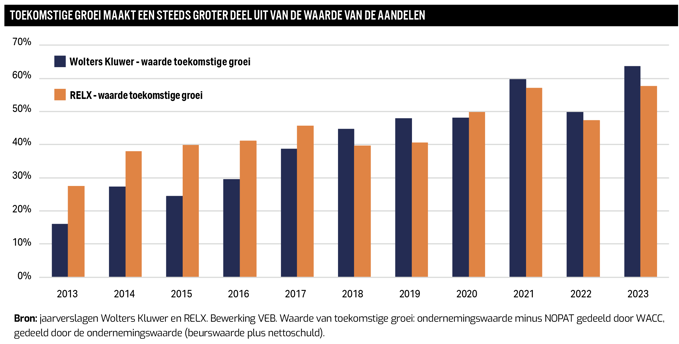

Die andere 24,8 miljard euro aan waarde – 64 procent van het totaal – is de waarde van alle extra winsten die Wolters Kluwer zal boeken doordat het bedrijf blijft groeien. Dat was tien jaar geleden nog slechts zo’n 16 procent. Kortom: het Alphense concern is onder leiding van topvrouw Nancy McKinstry van een waarde- naar een groeibedrijf getransformeerd.

| Tussen waarde en groei |

Pat Dorsey, tot 2011 hoofdanalist bij het Amerikaanse analistenhuis Morningstar en nu zelfstandig vermogensbeheerder, analyseerde wat hoogvliegers op de beurs gemeen hebben en identificeerde verschillende concurrentievoordelen. Dat gaat onder meer om merken, schaalvoordelen en patenten. Indien een onderneming in staat is op nieuwe investeringen een rendement (in jargon RONIC, oftewel return on new invested capital) te behalen dat boven de kosten van kapitaal (WACC) ligt, zal toekomstige groei ook waarde creëren. In dat geval is de waarde van het bedrijf hoger dan de verdienkrachtwaarde. We kunnen de waarde van alle AEX-bedrijven opknippen in tweeën: de waarde van het aandeel zonder toekomstige groei (verdienkrachtwaarde), en de waarde van alle toekomstige groei. De verdeling hangt voor een groot deel af van de mate waarin een onderneming profiteert van concurrentievoordelen.  Uit onze analyse blijkt dat Adyen en ASML de meeste waarde krijgen toegekend op basis van de toekomstige groeiverwachtingen. Deze bedrijven opereren in sectoren die hard groeien en de RONIC ligt (ver) boven de WACC. Beide bedrijven beschikken onder andere over immateriële activa: knowhow. Denk aan het unieke Adyen-betaalplatform en de technologie van ASML om steeds geavanceerdere chips te kunnen maken (EUV). Aan de andere kant van het spectrum zitten KPN en Shell. De waarde van deze bedrijven komt grotendeels of volledig uit de waarde van de huidige verdiencapaciteit. Deze bedrijven bevinden zich op vechtmarkten waarin ze zich nauwelijks kunnen onderscheiden van concurrenten, waardoor er – gemeten over de gehele cyclus – geen overwinsten te behalen vallen. Het is al heel wat als dit type bedrijf erin slaagt de winst stabiel te houden, zo wordt nu althans door de markt ingeprijsd in het aandeel. |

Haasje over

Om in te schatten of de waardering redelijk is, kunnen we Wolters Kluwer natuurlijk spiegelen aan RELX.

Ook bij de Britse concurrent bestaat het grootste gedeelte van de huidige waardering uit de verwachting dat de winst in de toekomst verder zal toenemen (57 procent, tegenover 64 procent bij Wolters Kluwer).

Zo bezien noteert Wolters Kluwer op een bescheiden premie tegenover RELX. In het aandeel van Wolters Kluwer is nu dus meer toekomstige groei ingeprijsd dan bij RELX.

Tien jaar geleden lagen de verhoudingen nog radicaal anders; toen handelde RELX – volgens deze methodiek – juist op een heel stevige premie.

De cijfers onderschrijven de succesvolle transformatie van Wolters Kluwer onder McKinstry. Beleggers zien Wolters Kluwer inmiddels harder groeien dan RELX. Maar of al die rooskleurige verwachtingen waargemaakt zullen worden, moet nog blijken. Om de waardering te rechtvaardigen moet de NOPAT de komende tien jaar met zo’n 7 procent per jaar stijgen. Dat lukte in de afgelopen tien jaar, en beleggers vertrouwen er dus op dat het degelijke trackrecord van McKinstry wordt doorgezet.

| De vreemde eend van RELX |

De vier takken van RELX – Wetenschap (33 procent van de groepsomzet), Risico (34 procent), Juridisch (20 procent) en Evenementen (12 procent) – hebben allemaal een eigen economische dynamiek. Het zijn echter voornamelijk de eerste drie onderdelen die over duurzame concurrentievoordelen beschikken. De divisie Evenementen, RELX Exhibitions, organiseert jaarlijks 350 bedrijfsvakbeurzen in 25 landen en is marktleider in een gefragmenteerde bedrijfstak. Maar een evenement organiseren is niet zo moeilijk, waardoor de concurrentie moordend is. Bovendien zijn vakbeurzen gevoelig voor verstoringen in het vliegverkeer en in de de internationale economie. Dat bleek bijvoorbeeld in 2020, toen de vakbeurzen abrupt tot stilstand kwamen door corona. Hierdoor viel de omzet fors terug en was Exhibitions zelfs tijdelijk verlieslatend, met als gevolg ook een flinke knik in de ROIC op groepsniveau (zie grafiek op pagina 9). Inmiddels is de Exhibitions-tak grotendeels hersteld. RELX geeft zelf aan dat het vooroploopt met big-data-technologie op beurzen die ervoor moet zorgen dat vraag (bezoekers) en aanbod (exposanten) beter op elkaar worden afgestemd. Het Britse bedrijf liet in het verleden meermaals optekenen dat "de grote informatie-uitwisseling op beurzen ervoor zorgt dat de synergie tussen Exhibitions en de rest van de RELX-activiteiten alleen maar toeneemt”. Desalniettemin speculeren analisten al jaren over de verkoop van Exhibitions. In het verleden wilde RELX daar echter niets van weten. “Een eventuele verkoop is niet aan de orde”, zo stelden de Britten enkele jaren geleden resoluut. Beleggers beschouwen de activiteiten – en resultaten – van concurrent Wolters Kluwer echter wel als voorspelbaarder en zijn dan ook bereid daarvoor te betalen. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |