Met meer dan 7.000 vestigingen is de Amerikaanse retailer AutoZone een grote speler. Daardoor kan het bedrijf gunstige voorwaarden bedingen bij toeleveranciers, wat zorgt voor een keurige nettomarge. Bovendien koopt het bedrijf veelvuldig eigen aandelen in.

In de Verenigde Staten telt de Amerikaanse retailer van auto-onderdelen en -accessoires AutoZone (ticker: AZO) ruim 6.300 filialen, in Mexico zo’n 750 en in Brazilië circa 100. Het bedrijf bedient zowel de do it yourself-markt (75 procent van de omzet) als de do it for me-markt; de verkoop aan professionele partijen (25 procent). Zelf voert AutoZone geen reparaties en onderhoud uit.

De vraag naar auto-onderdelen is weinig conjunctuurgevoelig: ze worden gekocht uit noodzaak, niet uit luxe. En vooral belangrijk voor de klant: directe beschikbaarheid en advies. De laagste prijs is minder belangrijk.

In een markt die afgezien van enkele spelers – AutoZone, O’Reilly en Advance Auto Parts – sterk gefragmenteerd is, weet AutoZone gestaag marktaandeel te winnen. Positieve ontwikkelingen zijn dat het Amerikaanse wagenpark veroudert – oudere auto’s hebben vaker reparaties nodig die niet meer onder de garantie vallen – en dat het totaal aantal afgelegde kilometers per jaar stijgt.

Aandeleninkoop

De marktpositie van AutoZone is goed, waarbij een belangrijk concurrentievoordeel zit in de schaalgrootte bij onder meer de inkoop en distributie. De private label-merken die de retailer voert, Duralast en Valucraft, zijn goed voor meer dan de helft van de omzet. Het bedrijf weet de eigen merken goed te verkopen in een sector waarin consumenten gemakkelijk kunnen overstappen. Hierdoor kan AutoZone gunstige condities bedingen bij toeleveranciers, voor wie het grote distributienetwerk van het bedrijf zeer waardevol is.

De marktkapitalisatie bedraagt zo’n 54 miljard dollar en de omzet en winst respectievelijk 17,8 miljard dollar en 2,6 miljard dollar. De nettomarge van AutoZone komt daarmee uit op 14,7 procent; bijzonder hoog voor een retailer.

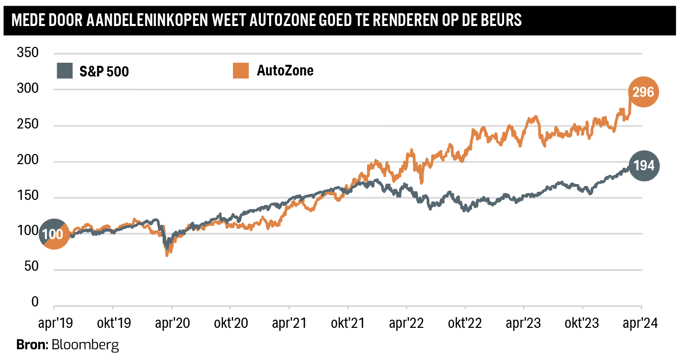

De balans van AutoZone bevat 304 miljoen dollar aan cash, maar daar staat 11,9 miljard dollar aan schuld tegenover. De vrije kasstroom wordt voor een belangrijk deel aangewend om op enorme schaal eigen aandelen in te kopen. Sinds 1998 is maar liefst 89 procent van de eigen aandelen ingekocht, voor een bedrag van 35,5 miljard dollar. Mede hierdoor werkt het bedrijf al jaren met een negatieve boekwaarde van het eigen vermogen.

Kansen

Een kans ligt in het verder opschroeven van het aantal filialen. Dat geldt zeker voor de landen buiten de Verenigde Staten waar AutoZone al actief is: Mexico en Brazilië. Het concern mikt op een verdere toename van het aantal filialen met zo’n 2,5 procent per jaar.

Ook kan het bedrijf groeien op de do it for me-markt. Deze oogt attractief, maar het marktaandeel van AutoZone is hier nog vrij beperkt. Uiteraard is ook daar vooral het snel kunnen leveren van onderdelen van belang.

Minder zelf

Dat er steeds meer elektrische auto’s worden verkocht – met minder bewegende onderdelen die kapot kunnen gaan – lijkt een nadelige ontwikkeling. Niettemin stijgt het aantal auto’s met een verbrandingsmotor op de Amerikaanse wegen naar verwachting de komende tien jaar nog. Deze zijn voornamelijk zes tot twaalf jaar oud, en met name die groep auto’s is voor AutoZone interessant. In Mexico en Brazilië verloopt de opmars van elektrisch rijden bovendien langzamer dan in de VS.

Een ander aandachtspunt vormt de hoge blootstelling van AutoZone aan de do it yourself-markt. De verkoop van auto-onderdelen verloopt steeds meer via servicestations, omdat de voertuigen complexer worden en consumenten onderhoudswerkzaamheden vaker laten uitvoeren in plaats van deze eigenhandig te doen. AutoZone weet door toelevering aan autoreparatiebedrijven eveneens te groeien op de do it for me-markt, maar hier liggen de marges wel wat lager.

Waardecreatie

Het management van AutoZone is nadrukkelijk gericht op het creëren van aandeelhouderswaarde; daar ben ik zeer over te spreken. Op dit gebied kan het bestuur een bijna ongeëvenaard trackrecord voorleggen, met een gemiddeld jaarlijks koersrendement van 17 procent over de afgelopen dertig jaar.

De variabele beloning van de bestuurders is nadrukkelijk gekoppeld aan het behaalde rendement op het geïnvesteerde vermogen (Return on Invested Capital). Wanneer er geen investeringen beschikbaar zijn die aan de hoge rendementseisen voldoen, worden overvloedige kasgelden steevast aangewend om aandelen in te kopen. Hoewel de koers sinds de eeuwwisseling verhonderdvoudigd is, beoordeel ik AutoZone bij de actuele Earnings Yield van 5,5 procent nog steeds als aantrekkelijk.

Over de auteur

Hendrik Oude Nijhuis is een expert op het gebied van waarde-beleggen en auteur van de bestseller: ‘Leer beleggen als Warren Buffett – zijn beleggingsstrategie in theorie & praktijk’ (www.beterinbeleggen.nl)

De auteur bezit geen aandelen Autozone.

| Hendrik Oude Nijhuis kijkt net als Warren Buffett graag naar de volgende waarderingsmaatstaven: |

|

|

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |