De afgelopen tien tot vijftien jaar hebben technologiebedrijven een onmiskenbaar stempel gedrukt op de prestaties van beursindices, met name die van de Amerikaanse S&P 500. Voor beleggers die twijfels hebben over de huidige waardering van tech-aandelen en tegenwind verwachten, zijn er genoeg andere mogelijkheden. Drie interessante etf’s voor indexbeleggers in de Verenigde Staten.

Beleggen in de S&P 500 is steeds meer geconcentreerd in de technologiehoek, en daarbinnen in een paar mastodonten. De zogenoemde Magnificent Seven-aandelen (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia en Tesla) vormen inmiddels ruim 29 procent van de totale index. Deze bedrijven hebben de afgelopen decennia veel waarde gecreëerd en konden daardoor ook zo groot worden. De aandeelhouders hebben daar van kunnen profiteren.

Mogelijk heeft de groei van het passieve beleggen hieraan bijgedragen. De meeste indices zijn gewogen op marktkapitalisatie: hoe meer een bedrijf waard is, hoe groter het deel van het fondsvermogen dat erin wordt belegd. Al het nieuwe geld dat binnenstroomt, wordt geïnvesteerd op basis van het marktgewicht. Op die manier is het mogelijk dat een ‘bubbel’ extra wordt opgeblazen.

Bijna-monopolies

De grote technologiebedrijven zagen hun beurswaarde door het dak gaan door hun winstgevendheid, en er zit nog meer in het vat. Zakenbank Barclays becijfert dat de verwachte winstgroei voor de komende twee jaar van deze beursfondsen gemiddeld twee keer zo hoog ligt als bij de rest van de S&P 500. Het is een verklaring voor hun hoge waarderingsratio's.

Hoe wisten deze bedrijven zo sterk te presteren? Er is geen eenduidig antwoord, maar twee ontwikkelingen hebben zeker invloed gehad.

1. Dalende rente

Door de historisch lage rentetarieven hebben beleggers de voorkeur gegeven aan groeiaandelen. Zeker als de rente verder blijft dalen, geeft dit nog een duwtje in de rug. De lage rente zorgt ervoor dat toekomstige winsten teruggerekend naar het heden een hogere waarde hebben. Vooral voor groeibedrijven, met een groot deel van de winst die ver in de toekomst ligt, werkt dit sterk door. De afgelopen drie jaar is de rente weer opgelopen, maar in de tussentijd hebben ze zeer hoge stabiele kasstromen weten te behalen. Dat komt door:

2. Concurrentievoordelen

Tech-bedrijven kunnen profiteren van netwerkeffecten, waarbij het gebruik en de waarde van hun producten of diensten toeneemt naarmate meer mensen ze gebruiken. Bovendien kunnen ze schaalvoordelen realiseren, met heel lage variabele kosten. De tech-reuzen hebben zo bijna-monopolieposities gecreëerd.

Gemeenschappelijke risico’s

De hooggespannen verwachtingen maken de grote tech-concerns wel kwetsbaar voor tegenvallers. De Magnificent Seven zijn allemaal afhankelijk van de beschikbaarheid van halfgeleiders, de meeste van hen hebben aanzienlijk geïnvesteerd in kunstmatige intelligentie en hun gemiddelde omzetblootstelling aan China en Taiwan is bijna 20 procent. Een geopolitieke gebeurtenis die de toegang van Amerikaanse bedrijven tot deze landen belemmert, zou zeer pijnlijk zijn.

Het is in het grootste deel van de beurshistorie lonend geweest om in te zetten tégen de allergrootste aandelen. Wanneer een bedrijf al een aanzienlijk marktaandeel heeft in zijn sector en een flink deel van de winst opslokt, wordt groei meestal aanzienlijk moeilijker. Dat zorgt dus voor een paradox: de best presterende bedrijven komen door de toegenomen beurswaarde vaak in de top van een index terecht. Eenmaal daar aangekomen, is het echter niet vanzelfsprekend dat ze goed blijven presteren.

Variaties

Daarom kan het dus interessant zijn om ook eens naar andere etf’s te kijken dan alleen die op de reguliere S&P 500-index, juist omdat de invloed van de Magnificent Seven daarin zo bepalend is geworden. Er zijn talloze indices en variaties op de Noord-Amerikaanse aandelenmarkt. We pikken er drie uit: de gelijkgewogen S&P 500, een waarde-index en smallcaps.

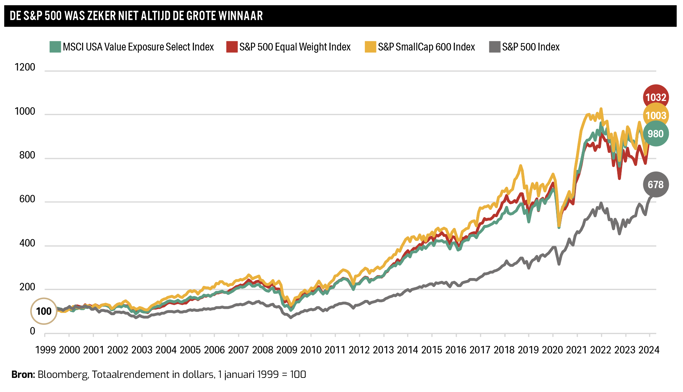

De opmars van de S&P 500 in de laatste tien jaar mag dan indrukwekkend zijn; bij verder uitzoomen ontstaat een ander beeld. De geschiedenis liegt niet, zoals de grafiek op pagina 33 laat zien. Als we kijken naar de resultaten vanaf 1999 (de data van de MSCI USA Value Exposure Select Index gaan niet verder terug) dan is het rendement op de drie ‘alternatieve’ indices een stuk hoger dan op de S&P 500. De grootste naam daarin was aan het eind van vorige eeuw al Microsoft, maar nummer twee en drie waren GE en Intel; bedrijven die nu minder waard zijn dan toen.

De verhoudingen zijn vanaf begin vorig decennium gekanteld; dan gaat de S&P 500-index beter presteren. Op dat moment zitten de bedrijven Microsoft, Apple en Google al bij de vijf grootste posities. De index is dan wel een stuk minder geconcentreerd: de top 10 maakt iets meer dan 20 procent uit. In 1999 was dat 35 procent. Nu is dat bijna weer het geval, met 34 procent weging voor de tien grootste posities. In 1999 was de koers-winstverhouding (k/w) 33, nu 25. Begin 2010 was die met 18 een stuk lager.

De cijfers spreken momenteel dus niet per se in het voordeel van de S&P 500. De particuliere belegger kan hier met etf's eenvoudig op inspelen.

| Naam | Index | ISIN | Kosten | Fondsvermogen (miljoenen €) | Dividendbeleid | K/W | Weging top 10 | Grootste sectoren |

| SPDR MSCI USA Value UCITS ETF | MSCI USA Value Exposure Select Index | IE00BSPLC520 | 0,20% | 116 | Herbeleggend | 12,9 | 36,8% | Technologie: 29% Financials: 14% Consumptie (cyclisch): 12% |

| Xtrackers S&P 500 Equal Weight UCITS ETF | S&P 500 Equal Weight Index | IE00BLNMYC90 | 0,25% | 5.450 | Herbeleggend | 20,1 | 2,4% | Industrie: 16% Financials: 14% Technologie: 13% |

| iShares S&P SmallCap 600 UCITS ETF | S&P SmallCap 600 | IE00B2QWCY14 | 0,35% | 1.590 | Uitkerend | 17,8 | 5,4% | Industrie: 18% Financials: 18% Consumptie (cyclisch): 15% |

| iShares Core S&P 500 UCITS ETF | S&P 500 Index | IE00B5BMR087 | 0,09% | 75.120 | Herbeleggend | 25,2 | 34,0% | Technologie: 29% Financials: 13% Gezondheidszorg: 12% |

K/W = koers-winstverhouding. Alle vier de etf's doen aan fysieke replicatie, de small-cap etf op basis van een steekproef. *= bedragen in miljoenen

1. Kwaliteit-waarde

Een alternatief voor de Amerikaanse largecaps, gewogen op beurswaarde, is een index die aandelen selecteert die laag gewaardeerd zijn. Een voorbeeld is de MSCI USA Value Exposure Select Index. Deze selecteert uit de moederindex MSCI USA de aandelen die aan waarde-criteria voldoen. De SPDR MSCI USA Value UCITS ETF is hierop gebaseerd.

De MSCI USA is iets breder dan de S&P 500, met ruim 600 bedrijven. Vervolgens wordt deze index gefilterd op waardekenmerken: de verwachte koers-winstverhouding, koers-boekwaarderatio en de ondernemingswaarde gedeeld door de operationele kasstroom. Voor alle drie geldt: hoe lager, hoe beter.

Daarbovenop is een kwaliteitsfactor toegepast. Dat moet waarde-vallen (value traps) vermijden: aandelen die optisch goedkoop lijken, maar met goede reden laag gewaardeerd zijn. De gehanteerde maatstaven zijn het rendement op het eigen vermogen (hoger is een betere score), de schuld gedeeld door het eigen vermogen en de variabiliteit van de winstgroei (lager is beter).

Het levert een selectie van 125 bedrijven op. De sectorwegingen worden daarna aangepast in lijn met de MSCI USA. Technologie is daar ook sterk vertegenwoordigd, met bijna 30 procent. De sectorverdeling wijkt dan ook niet significant af van de S&P 500, maar de individuele namen en wegingen zijn natuurlijk wel anders: de Magnificent Seven komen niet door de ballotage. De grootste posities zijn Qualcomm, Cisco en Verizon.

2. Gelijke weging

De Xtrackers S&P 500 Equal Weight UCITS ETF volgt de S&P 500 Equal Weight Index. Daarin krijgt ieder aandeel bij elke herweging een gelijk gewicht: 0,2 procent. Ieder kwartaal wordt dit geherbalanceerd. Effectief is hierdoor het gemiddelde rendement van de vijfhonderd aandelen vanaf dat moment het totaalresultaat van de index.

De portefeuille is hierdoor automatisch veel minder geconcentreerd in de megacaps. Daarnaast heeft de technologiesector een veel kleiner aandeel: in de S&P 500 is die goed voor 30 procent, in de Equal Weight-variant is dat 13 procent. De gelijkgewogen etf zit – ten opzichte van de reguliere S&P 500 – voornamelijk zwaarder in industrie, vastgoed en nutsbedrijven.

Gelijkgewogen indices hebben niet het doel om aandelen met bepaalde kenmerken te selecteren. Toch geven ze de portefeuille wel een contrair effect mee. Alle aandelen krijgen bij een herbalancering een gelijke weging. Daarom worden steeds winnaars verkocht en verliezers gekocht. In ieder geval is er een grotere invloed van de kleinere bedrijven, ten koste van de megacaps. De k/w van de Equal Weight-index is ook duidelijk lager dan die van de S&P 500.

3. Winstgevende smallcaps

Nog een andere keuze die een belegger kan maken, is die voor smallcap-aandelen. De S&P SmallCap 600 is een benchmark voor kleinere bedrijven in de VS, met enkele aanvullende screens om de financiële gezondheid te waarborgen: bedrijven moeten winst hebben gemaakt in het meest recente kwartaal en de som van de winst over de afgelopen vier kwartalen moet ook positief zijn. Bovendien zijn er eisen aan de liquiditeit: een bepaald minimaal deel van de aandelen dient vrij verhandelbaar te zijn en de jaarlijkse omzet in het aandeel moet groot genoeg zijn.

De gemiddelde beurswaarde van de bedrijven bedraagt circa 2 miljard dollar. Deze aandelen zijn over het geheel gezien ook een stuk goedkoper in termen van koers-winstverhouding dan de largecaps in de S&P 500. De S&P SmallCap 600 weegt ook op basis van marktkapitalisatie, maar de concentratie is veel minder groot. Het verschil in beurswaarde tussen het grootste en kleinste bedrijf is veel kleiner.

De sectorverdeling is ook hier een stuk beter in balans dan in de S&P 500. Technologiebedrijven zijn maar goed voor 12 procent. Industrie, vastgoed en cyclische consumptiegoederen krijgen vooral een hogere weging. Financials zijn van de vier etf’s bij de iShares S&P SmallCap 600 UCITS ETF ook het sterkst vertegenwoordigd.

Focus

De drie fondsen hebben een verschillende focus:

- De value-etf is gericht op de bedrijven met lage waarderingen ten opzichte van peers binnen de eigen sector, met een extra filter op kwaliteit.

- De equal weight-etf heeft niet dat doel. De koers-winstverhouding is dan ook hoger. Alle aandelen krijgen steeds een even grote weging. Dat betekent dat de invloed van de grootste bedrijven op het rendement wordt verlaagd, terwijl de invloed van de kleine wordt verhoogd.

- Smallcap-aandelen bieden meer groeipotentieel en een beter gespreide sectorverdeling. Bedenk dat deze doorgaans wel risicovoller zijn. Smallcaps zijn momenteel ook behoorlijk laag gewaardeerd.

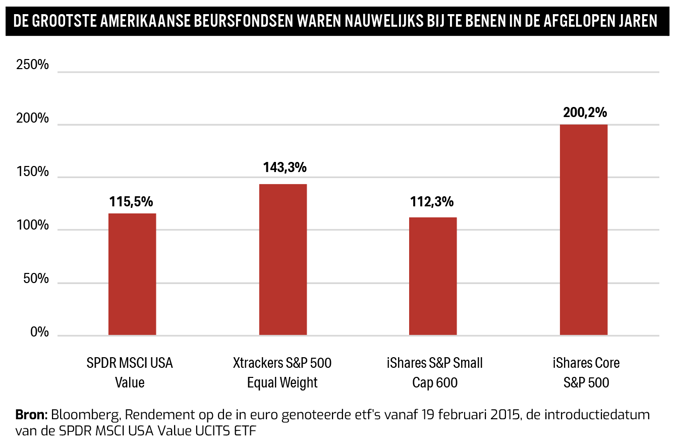

De drie etf’s hebben een contrair karakter: tegen de heersende trends in wat betreft populaire sectoren of de focus op bedrijven die al veel waard zijn. De fondskosten zijn ook niet heel hoog, in elk geval een stuk lager dan bij een gemiddeld actief fonds. Tegelijkertijd zijn de kosten van een gewone S&P 500-etf nog een stuk lager.

Maar wat brengt de toekomst? Het is in ieder geval duidelijk dat de grote techbedrijven hoog gewaardeerd zijn. Bovendien zijn ze blootgesteld aan veel vergelijkbare risico’s.

Het kan dus zomaar zijn dat de trend gaat keren. Kleinere bedrijven blijven de afgelopen jaren achter, maar dat is lange tijd anders geweest. Een meer gelijk gespreide portefeuille is in elk geval minder afhankelijk van de grillen van een enkele topman. Ook een focus op waardebeleggen heeft dan potentie: in die aandelen is minder goed nieuws al ingeprijsd.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |