Sinds de beursgang drie jaar geleden heeft optiekketen Grandvision beleggers nooit warm weten te krijgen voor het eigen verhaal. Nu lijkt de eigenaar van Pearle en Eyewish haar zelfstandigheid te verliezen. Een mooi uitstapmoment voor beleggers en grootaandeelhouder HAL in het bijzonder.

Voor het geld hoeft Leonardo del Vecchio het niet meer te doen. De uitbouw van zijn optieketen Luxottica, ’s werelds grootste optiekbedrijf met merken als Rayban, Persol en Oakley, heeft de 84-jarige Italiaan tot multimiljardair gemaakt. Dat weerhoudt Del Vecchio er niet van om met verschroeiend tempo concurrenten over te nemen.

Vorig jaar kwam na een harde strijd een fusie tot stand tussen het Italiaanse Luxottica en het Franse Essilor. Nog voordat de twee ondernemingen deugdelijk zijn geïntegreerd, zijn er al plannen voor een volgende aankoop: de Nederlandse optiekketen Grandvision.

Met Grandvision wil Luxottica-Essilor een volgende stap zetten naar wereldwijde dominantie.

De fusie van Essilor en Luxottica was bijzonder strategisch van aard: de een maakt de glazen, terwijl de ander de bijpassende monturen fabriceert. Luxottica heeft echter ook nog een omvangrijk wereldwijd netwerk van meer dan negenduizend winkels, waarvan ruim vierduizend in Noord-Amerika.

En wat wilde Grandvision ook alweer? Groeien in zonnebrillen in de Verenigde Staten. Het bedrijf wilde in Amerika schaalgrootte bereiken om zo te profiteren van de gefragmenteerde markt met veel kleine winkelformules en onafhankelijke opticiens (naar verluidt meer dan 50.000).

Onder leiding van voormalig topman Theo Kiesselbach waagde Grandvision in 2015 de sprong naar de Verenigde Staten. Grandvision kocht destijds de Amerikaanse optiekketen For Eyes, dat ging echter niet zonder problemen.

Grandvision heeft die keten volledig op de schop genomen, maar de ombouwoperatie duurde veel langer dan gepland. Omdat winstherstel uitbleef werd het bedrijf gedwongen tot een forse afboeking op de goodwill. Dat betekende het einde van Kiesselbach als topman en een stap op weg naar verlies van zelfstandigheid. Beleggers werden niet erg enthousiast van het verhaal van de onderneming, met een betrekkelijk lage waardering tot gevolg.

Interesse van EssilorLuxottica kon dan ook niet uitblijven, al enkele jaren geleden speculeerden analisten al op een samengaan met het toen nog zelfstandige Luxottica. Volgens kenners zouden grote spelers zoals EssilorLuxoticca vrezen voor consolidatie onder de optiekketens, waar nu nog veel fragmentatie bestaat.

GrandVision heeft het gros van zijn zevenduizend opticiens in Europa en is daarmee in de meeste Europese landen de grootste of op één na grootste retailspeler. Juist aan winkels in Europa ontbreekt het bij EssilorLuxoticca, dat daarmee vooral actief is in de Verenigde Staten.

EssilorLuxottica kan bij het slagen van de overname dan ook mooi gebruik maken van het enorme winkelnetwerk van Grandvision om haar brillenaanbod breder in de markt te zetten.

In de prospectus bij de beursgang van Grandvision uit 2015 valt nog te lezen dat Grandvision gebruik maakt van een viertal lenzenleveranciers, waaronder Hoya, Seiko en Carl Zeiss Vision. Als lenzenfabrikant Essilor Grandvision opslokt zullen deze andere leveranciers waarschijnlijk niet langer nodig zijn.

Door een overname van Grandvision ontstaat dan ook een geïntegreerde speler met glazen, lenzen, monturen en winkels. De combinatie van EssilorLuxottica en Grandvision zal naar verwachting in staat moeten zijn flinke synergiën te realiseren.

Flinke premie voor beleggers

Naar verluidt wil EssilorLuxottica ongeveer 28 euro per aandeel betalen voor Grandvision. Hiervoor voert het bedrijf momenteel gesprekken met grootaandeelhouder HAL Trust (76,7 procent van de aandelen) want zonder akkoord van deze sleutelaandeelhouder kan de overname niet doorgaan.

Het bod van EssilorLuxottica vertegenwoordigt een premie van 33 procent op de slotkoers van afgelopen dinsdag (21,06 euro). Daarnaast is het bod 40 procent hoger dan de 20 euro waartegen Grandvision in februari 2015 naar de beurs kwam.

Analisten zijn te spreken over de hoogte van dit bod, dat iets boven de hoogste prijs – die was 27,80 euro - sinds de beursgang ligt. Het hoogste koersdoel van analisten lag er afgelopen dinsdag met 27 euro ook iets onder.

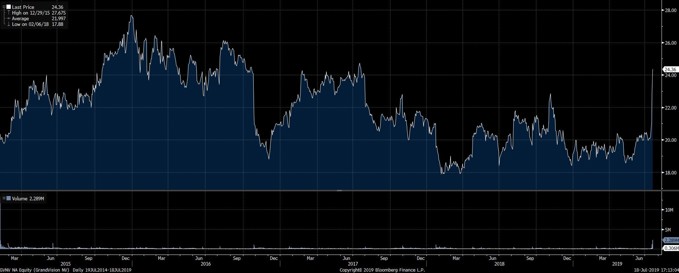

Koersgrafiek: Grandvision sinds de beursgang

Bron: Bloomberg

Wanneer de VEB de verwachtingen voor de komende jaren doorrekent is het overnamebod serieus te nemen. De waarde van een zelfstandig Grandvision zou iets onder de 28 euro liggen. Binnen EssilorLuxottica zal die waarde echter hoger zijn dankzij te realiseren synergievoordelen.

Juist vanwege die synergiën – waardoor het relatief hoge overnamebod wel lonend kan zijn voor EssilorLuxottica - is de kans op een concurrerend bod klein.

De verwachting van analisten is dat zelfs de Duitse concurrent Fielmann, die recent aankondigde marktaandeel te willen vergroten in Europa, niet over het bod heen zal gaan.

Risico op ingrijpen mededingsautoriteiten

Als HAL akkoord gaat met het overnamebod zal EssilorLuxottica een verplicht openbaar bod uitbrengen op alle aandelen van Grandvision, waarna ook minderheidsaandeelhouders zich kunnen uitspreken en aanmelden voor het bod.

In dat geval zal ook onvoorwaardelijke goedkeuring nodig zijn van de mededingsautoriteiten, waar volgens kenners een beperkt risico bestaat dat de combinatie een te groot marktaandeel heeft in winkels in Europa, omdat Luxottica vooral aanwezig is in de Verenigde Staten en Grandvision in Europa.

Grote impact op Hal Trust

Noemenswaardig voor beleggers is daarnaast de positie van het ook beursgenoteerde Rotterdamse HAL Trust. De investeringsmaatschappij is al sinds 1996 grootaandeelhouder in Grandvision. Sinds de beursgang van Grandvision bedraagt het belang van de investeerder nog altijd 76,7 procent.

In de portefeuille vertegenwoordigde Grandvision ultimo 2018 een waarde van 3,7 miljard euro, veruit de grootste positie.

In het jaarverslag schrijft HAL dat een 10 procent verandering in het aandeel Grandvision, zorgt voor 3,3 procent beweging in de intrinsieke waarde’. De geboden premie van 33 procent ten opzichte van de slotkoers van dinsdag betekent dus ook kassa voor de Rotterdammers.

Dankzij de ruim 195 miljoen aandelen die HAL in Grandvision bezit boekt het investeringsfonds bij een overname tegen 28 euro (inclusief 1,24 euro aan tussentijds uitgekeerd dividend) 1,8 miljard euro rendement. Dat is gemiddeld toch een nette 9 procent per jaar.

Het overnamebod biedt dan ook waarschijnlijk een mooie uitstapkoers voor HAL, dat overigens ook nog een belang van 45,8 procent heeft in de kleinere Italiaanse brillenmaker Safilo. Dit bedrijf levert momenteel zonnebrillen en frames aan Grandvision, maar is wel een concurrent van overnemer Luxoticca. Dankzij de overnamenieuws schoot ook de koers van het op de beurs in Milaan genoteerde Safilo omhoog.

Het bod op Grandvision zal, mits succesvol, een flinke verhoging betekenen voor de intrinsieke waarde van HAL. Daarmee kunnen ook de aandeelhouders in HAL in hun handen wrijven, als deze overname doorgaat.