Ongeveer een maand geleden werd duidelijk dat brillenmaker EssilorLuxottica alsnog het volle pond (7,2 miljard euro) voor optiekketen Grandvision betaalt. Dat is opvallend, zeker na de uitspraak van een Zwitsers arbitragetribunaal dat stelde dat men van de koop af mocht zien. Het halfjaarbericht van Grandvision biedt een uitleg voor deze gang van zaken.

Grandvision, de Nederlandse optiekketen bekend van merken als Pearle en Eye Wish, bracht vorige week vrijdag halfjaarcijfers naar buiten, waaruit blijkt dat de pandemie ook in het begin van 2021 nog diepe sporen naliet. Met name de Franse, Duitse en Oostenrijkse takken van de keten hadden het zwaar te verduren tijdens de lockdowns. Desondanks wist Grandvision over het eerste halfjaar toch nog een omzet te boeken die met 1,9 miljard euro slechts 6 procent lager was dan in recordjaar 2019.

Dat het omzetverlies meeviel, had alles te maken met het tweede kwartaal, waarin sprake was van “dubbelcijferige omzetgroei”. Dit laat zien dat bij brillen en andere visuele hulpmiddelen van uitstel blijkbaar geen afstel komt. Zonder hierbij cijfers te noemen was de maand juni volgens Grandvision de beste maand ooit, met de hoogste brutowinst en omzet in de geschiedenis van het concern.

Deze inhaalvraag, in combinatie met kostenbesparende maatregelen die werden ingezet gedurende de eerste maanden van het jaar, zorgden voor een sterke winstgevendheid. Geschoond voor een eenmalige meevaller, lag de winst ruimschoots boven de winst over de eerste helft van 2019.

Het leek een kat in de zak

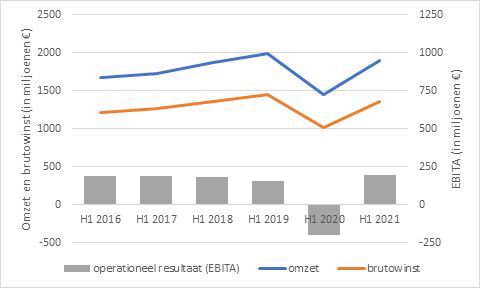

Tijdens de coronacrisis kelderden de omzetten en winsten van de optiekketen, waardoor het operationeel resultaat (EBITA) en de brutowinst onder druk stonden. Van de opgaande cijfers van 2016 tot en met 2019 was weinig meer over en het concern noteerde als gevolg van de gesloten winkels een stevig verlies over het eerste halfjaar van 2020. Bijna 200 miljoen euro ging in rook op.

Effect lockdown op halfjaarcijfers Grandvision

Bron: Halfjaarverslagen Grandvision

Geen wonder dat EssilorLuxottica zich bijna hardop afvroeg of de koop wel zo zinvol was. Uiteindelijk zocht het Frans-Italiaanse brillenconcern naar mogelijkheden om van de koop af te kunnen zien of een fikse korting te bedingen.

Zo betichtte EssilorLuxottica de Nederlandse optiekketen van een plotselinge wijziging in de bedrijfsstrategie. Grandvision droeg juist aan dat het uitstellen van de betalingen aan leveranciers en het opschorten van huurbetalingen bij gesloten winkels prudent ondernemerschap is tijdens de lockdowns.

Naar verluidt zou de door EssilorLuxottica beoogde korting rond de miljard euro bedragen, bijna 14 procent van de koopprijs. Los van de vraag of een dergelijke korting al dan niet terecht is, was de kortingswens op financiële gronden wel te begrijpen.

Grandvision sluitsteen in verticale integratie EssilorLuxottica

Nu sprake is van een omzetherstel bij Grandvision en ook kostenbesparingsprogramma’s zijn doorgevoerd, is de deal ineens weer minstens zo aantrekkelijk als voor de coronapandemie.

Daar komt bij dat de oude argumenten om een bod te doen, nog steeds gelden. De overname van Grandvision blijft een sluitsteen waarbij EssilorLuxottica haar monturen (onder andere Ray-Ban en Oakley) en glazen (Varilux) hoopt te verkopen via het optieknetwerk van Grandvision.

Het concern is daarmee een stap verder verticaal geïntegreerd, wat wil zeggen dat het meerdere stappen in de productie- en verkoopketen beheerst. Dit was eerder een belangrijke reden voor de fusie van Essilor en Luxottica zelf, in 2018. Met de koop van Grandvision heeft het megaconcern naast de belangrijkste schakels in de productieketen ook een groot deel van het verkoopkanaal van de eigen producten in handen. De van oorsprong Nederlandse optiekketen baat namelijk meer dan 7200 optiekwinkels uit, verspreid over 40 landen.

De meevallende Grandvision-cijfers zijn hoogstwaarschijnlijk de reden dat het Frans-Italiaanse EssilorLuxottica tempo heeft gemaakt en de mogelijkheid op korting links laat liggen. De deadline voor de overname van het meerderheidspakket aandelen van HAL Investments liep namelijk 30 juni af, waarna de grootaandeelhouder het belang ook elders te gelde had kunnen maken. Met deze cijfers was die kans niet illusoir geweest.

Uiteindelijk heeft HAL haar pakket aangeboden tegen een prijs van 28,42 euro per aandeel. EssilorLuxottica is nu voornemens een openbaar bod uit te brengen op alle overige uitstaande aandelen, voor een bedrag per aandeel dat gelijk is aan de prijs die aan HAL is betaald. Het biedingsbericht moet uiterlijk 23 september 2021 worden ingediend bij de AFM.

Voor de aandeelhouders van Grandvision is de overname het einde van een periode van onzekerheid, maar tegelijkertijd blijft nu wel de vraag wat een rivaliserend bod teweeg had kunnen brengen.