Terwijl Hal met de nakende verkoop van brillenverkoper Grandvision een grote slag zal slaan, wil het tegelijkertijd de volledige controle krijgen over bouwmaterialenbedrijf TABS. De gerenommeerde Rotterdamse investeringsmaatschappij heeft een bod uitgebracht op de aandelen die het nog niet heeft.

Ver onttrokken van het oog van veel beleggers en media speelt deze overnamepoging zich af op de zogeheten parallelle beurs in Amsterdam.

Door de manoeuvre van investeringsfonds HAL, in de volksmond vaak vergeleken met het illustere Berkshire Hathaway van Warren Buffett, zitten minderheidsaandeelhouders die het bod te laag vinden in een benarde positie.

Als aandeelhouders hun aandelen niet overdragen aan HAL, houdt het investeringsfonds nadrukkelijk de mogelijkheid open de zittenblijvers uit te roken.

De casus illustreert nog maar eens hoe weinig minderheidsaandeelhouders te vertellen hebben als zij geconfronteerd worden met een onbevredigend bod.

De overname in vijf vragen en antwoorden.

1. Wat voor bedrijf is TABS?

TABS staat voor Timber and Building Supplies Holland, onder beleggers wellicht beter bekend onder de oude naam Pontmeyer, dat in het verleden een eigen beursnotering had.

Het bedrijf is inmiddels een samenraapsel van ondernemingen dat actief is in de handel en verkoop van hout en andere bouwmaterialen. Vorig jaar boekte het bedrijf een voor bijzondere posten geschoonde winst van bijna 50 miljoen euro op een omzet van circa 720 miljoen euro.

Hiermee is TABS op basis van de omzet groter dan bedrijven als Intertrust, Basic Fit en Fagron, die allen een notering aan de Amsterdamse Midkap hebben. Maar doordat de aandelen op de alternatieve beurs NPEX noteren – dat wil zeggen de kleine 5 procent die vrij verhandelbaar is – is het bedrijf bij het grote publiek nagenoeg onbekend.

De andere aandelen zijn al in handen van investeringsmaatschappij HAL (88,65 procent) en het (voormalige) management (6,5 procent).

2. Biedt HAL een correcte prijs?

Investeerder HAL heeft een bod gedaan in contanten op de nog op de beurs verhandelde TABS-stukken.

De investeerder biedt 34,24 euro per aandeel voor dit plukje van 4,9 procent.

Bij elkaar komt dit neer op een overnamesom van rond de 230 miljoen euro (286 miljoen euro als de nettoschuld wordt meegenomen, ook wel ondernemingswaarde). Op basis van verschillende waarderingsratio’s is het bod zuinig te noemen.

Op basis van de jaarcijfers 2018 hebben de Rotterdammers circa 7 keer de winst over voor TABS. De ebita-multiple – de ondernemingswaarde berekend op basis van de biedprijs gedeeld door het bedrijfsresultaat – bedraagt ruim 6. Voor dit jaar is waarschijnlijk dat de ratio’s verder zullen dalen aangezien de omzet (plus 6 procent) en operationele winst (plus 15 procent) over de eerste vijf maanden verder toenamen.

Het bod oogt aan de magere kant voor een bedrijf dat in de laatste jaren rendementen op geïnvesteerd kapitaal boekte die aanzienlijk hoger lagen dan de kostenvoet van kapitaal. Vorig jaar haalde TABS bijvoorbeeld een rendement op geïnvesteerd vermogen van 18,9 procent exclusief bijzondere posten (17,5 procent inclusief bijzondere posten).

In het eigen jaarverslag zegt HAL overigens TABS voor haar eigen cijfers te waarderen op 7 keer het bedrijfsresultaat (ebita).

Als dit verhoudingsgetal wordt geplakt op de deal zou het bod bijna 5 euro hoger liggen.

| 2018 | Hal-waardering in eigen jaarrekening | |

| Uitstaande aandelen | 6768303 | 6768303 |

| Biedprijs per aandeel | € 34,24 | € 38,69 |

| Prijs aandelen | € 231.746.695 | € 261.891.000 |

| Nettoschuld | € 53.935.000 | € 53.935.000 |

| Ondernemingswaarde | € 285.681.695 | € 315.826.000 |

| Nettowinst | € 32.714.000 | € 32.714.000 |

| EBITA | € 45.118.000 | € 45.118.000 |

| K/W | 7,1 | 8,0 |

| EV/EBITA | 6,3 | 7,0 |

Ook op de alternatieve beurs NPEX stond de koers op de laatste handelsdagen vóór het bod boven het bod van 34,24 euro per aandeel.

Gezien de zeer beperkte verhandelbaarheid is overigens de vraag hoeveel waarde hieraan moet worden gehecht. Er gaan dagen voorbij dat er geen handel is, en als er al handel is, beperkt de omzet zich vaak tot enkele honderden euro’s.

3. Is het bedrijf niet gevoelig voor economische schommelingen?

In het jaarverslag geeft TABS aan dat de onderneming “cycliciteit van de markt (terugval van de vraag)” als een risico met een “zeer grote kans” en een “ernstige impact”.

TABS is dus een cyclische onderneming en er zijn volgens het management signalen dat het hoogtepunt achter de rug is.

In een toelichting op het bod hint bestuursvoorzitter Rene Olsthoorn op een verdere verslechtering van bouw- en vastgoedmarkten. Zo refereerde de topman – die begin dit jaar aantrad – aan een recente studie waaruit zou blijken dat de nieuwbouwmarkt stagneert.

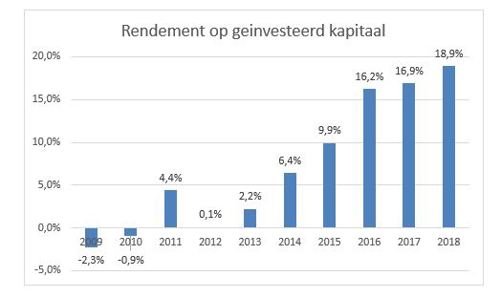

De ontwikkeling van het rendement op geïnvesteerd kapitaal laat inderdaad zien dat TABS in het verleden zeer gevoelig was voor economische schommelingen. Toen de Nederlandse bouwmarkten slecht draaiden – kortweg de periode 2009 tot 2014 – was het rendement op geïnvesteerd kapitaal bedroevend.

*Bron: TABS jaarverslag. Bij de berekening van het rendement op geïnvesteerd kapitaal zijn bijzondere posten buiten beschouwing gelaten.

Sinds 2015 – toen de bouwmarkten weer op stoom kwamen – zijn de rendementen sterk verbeterd.

Hierbij speelt ook mee dat in 2015 door de overname van Deli Building Supplies Holding – een verzameling bouwmaterialenbedrijven – in één klap een dominante speler in de markt voor bouwmaterialen ontstond. Het is niet uit te sluiten dat TABS door de overname een sterkere marktpositie heeft en minder heeft te duchten van een neergang van de cyclus.

4. Hoe worden de aandelen van het management afgewikkeld?

Het heeft er alle schijn van dat de aandelen van het management tegen een hogere koers zullen worden afgewikkeld dan het huidige bod.

Circa 6,5 procent van de aandelen TABS is ondergebracht in een zogenaamde participatieregeling die stamt uit 2005.

Kort gezegd hebben bestuurders destijds geld geleend van TABS om 6,5 procent van de aandelen te kunnen te kopen. Het leeuwendeel van het aandelenpakket is nu in bezit van de begin dit jaar vertrokken Anne Schouten en zijn opvolger Rene Olsthoorn.

In het kort bepaalt de regeling dat TABS onder bepaalde voorwaarden de aandelen van de bestuurders halverwege volgend jaar moet terugkopen. TABS doet niet precies uit de doeken op welke wijze de inkoopprijs wordt vastgesteld. Maar uit de notulen van de op 15 mei gehouden aandeelhoudersvergadering blijkt dat TABS ultimo 2018 een voorziening voor de terugkoop heeft genomen van circa 18 miljoen euro.

Dit zou impliceren dat de managers worden uitgekocht op basis van een waardering van TABS van 277 miljoen euro (18,2 miljoen euro gedeeld door 6,5 procent). Dit zou een prijs per aandeel impliceren van rond de 41 euro.

5. Wat gebeurt er als ik mijn aandelen niet aanmeld?

HAL is bereid alles uit de kast te halen om TABS in te lijven. Het bedrijf geeft aan dat het verwacht een uitkoopprocedure bij de Ondernemingskamer (OK) te starten.

Als een bieder 95 procent van de aandelen in bezit heeft kan het - kort gezegd – toestemming vragen aan de Ondernemingskamer om de resterende aandelen te verkrijgen. Kleine aandeelhouders die ontevreden zijn over de geboden prijs kunnen zich verweren en proberen een hogere prijs af te dwingen. Uit de jurisprudentie van de Ondernemingskamer volgt dat dit in bijna nooit tot een hogere prijs heeft geleid. In de regel zoekt de Ondernemingskamer aansluiting bij het bod. Er zal duidelijk bewijs op tafel moeten komen dat sprake is van een te lage prijs. Dat bewijs is in veel gevallen niet hard genoeg.

Het hoeft niet tot een uitkoopprocedure te komen, zo laat Hal met enigszins dreigende ondertoon weten. In een persbericht schrijft Hal dat het “zich iedere andere rechtens toegestane methode voorbehoudt” om minderheidsaandeelhouders uit te roken. Er wordt duidelijk gedoeld op een juridische fusie of activa-passiva-transactie. In het verleden heeft de Ondernemingskamer en de Hoge Raad (in de Versatel-beschikkingen) dergelijke uitrooktactieken van minderheidsaandeelhouders goedgekeurd.

In het persbericht wordt benadrukt dat de notering aan NPEX naar verwachting “uiterlijk” medio december dit jaar zal eindigen. Aandeelhouders hebben tot 12 augustus 2019 om hun stukken aan te melden.

Hoe nu verder?

De VEB heeft TABS een vragenbrief gestuurd over de overname. Deze is hier Direct naar de vragenbrief lezen.

Update: het antwoord van TABS. De reactie van TABS kunt u hier Direct naar de brief lezen.