Een paar jaar geleden hadden beleggers het geloof in Accell al bijna opgegeven. Maar inmiddels draait de fietsenmarkt op volle toeren, aangezwengeld door de populariteit van de elektrische fiets. Nu de vooruitzichten gunstig blijven, is Accell op de radar verschenen van het grote geld van de Amerikaanse durfinvesteerder KKR.

De fietsenmarkt is de nieuwe jachtgrond voor investeerders. Samen met Accell-aandeelhouder Teslin willen de Amerikanen van KKR de Friese fietsenfabrikant buiten de beurs om laten groeien en winstgevender maken.

‘Een sprong voorwaarts’, zei Accell-bestuursvoorzitter Ton Anbeek eerder deze week toen hij de voorgenomen overname aan de pers en beleggers presenteerde. Het bedrijf dat onder andere Batavus- en Sparta-fietsen maakt, krijgt van de investeerders een kapitaalinjectie om zowel op eigen kracht als door overnames te groeien. Iets wat volgens de topman als beursgenoteerd bedrijf moeilijker kan.

Affront

In een vraaggesprek met Het Financieele Dagblad zei hij dat ‘het beter is om een aandeelhouder te hebben die wil investeren voor de lange termijn’. De beurs was volgens hem ‘meer gericht op de resultaten die op korte termijn worden behaald’.

Het zijn de typische woorden van een topman die een overname door durfinvesteerders wil promoten. Aandeelhouders die al lang aan boord zijn bij Accell zullen ze eerder als een affront ervaren. Nu het bedrijf al enige tijd de wind eronder heeft, zou bijvoorbeeld ook een uitgifte van nieuwe aandelen tot de mogelijkheden kunnen behoren om groeiplannen te financieren. KKR en Teslin bieden 58 euro per aandeel voor Accell. Daarmee waarderen ze de fietsenfabrikant op ruim anderhalf miljard euro. Dat bod betekent een premie van 26 procent op de beurskoers vlak voor de overnameaankondiging en van 42 procent op de gemiddelde koers de afgelopen drie maanden.

Die overnameprijs reflecteert in ieder geval deels de wederopstanding. In 2017 hield Accell nog met succes een overnamepoging door Pon Holding tegen. Het Nederlandse familiebedrijf was destijds bereid zo’n 34 euro per aandeel te betalen. Pon is onder andere eigenaar van de merken Gazelle en Union en investeert ook in het bedrijf achter de Swapfiets, waar mensen via een abonnement een fiets huren.

Onlangs kocht het de Amerikaanse sportfietsmaker Dorel en nam daarmee de koppositie in op de mondiale fietsenmarkt. Met een geschatte jaaromzet van 2,5 miljard euro is Pon inmiddels de grootste fietsenfabrikant ter wereld. Het Taiwanese Giant is de tweede speler. Voor dit jaar heeft Anbeek voor Accell een omzetprognose afgegeven van rond de 1,5 miljard euro.

Voor alle andere beleggers dan Teslin is het wrang dat zij juist op het moment dat Accell weer aansprekende resultaten boekt niet meer mee mogen doen.

Knoppen

Wat moeten beleggers vinden van de hoogte van het bod? Als we de verwachtingen van analisten voor de omzet en winstgevendheid over de komende jaren gebruiken voor een contante waarde-berekening (in jargon de DCF-methode), dan ligt de waarde per aandeel Accell niet ver van het huidige bod.

Maar KKR en Teslin zullen voor zichzelf nog voldoende perspectief op rendement zien. Dat roept de vraag op aan welke knoppen zij kunnen draaien om meer waarde te persen uit Accell.

1. Meer schulden

De standaardmethode van durfinvesteerders is om het overgenomen bedrijf met meer schulden te financieren. Meer schuld betekent dat het verwachte rendement voor de investeerders op hun eigen inleg hoger uitpakt, maar wel tegen een hoger risico.

Voor Accell hebben KKR en Teslin een lening van 700 miljoen euro geregeld bij ABN Amro en Goldman Sachs. De Friese fietsenfabrikant had halverwege vorig jaar een nettoschuld van 154 miljoen euro. De verhouding tussen de nettoschuld en het bedrijfsresultaat (ebitda) lag op 1,4. Dat geeft ruimte om zonder al te veel problemen meer schuld op de balans te nemen.

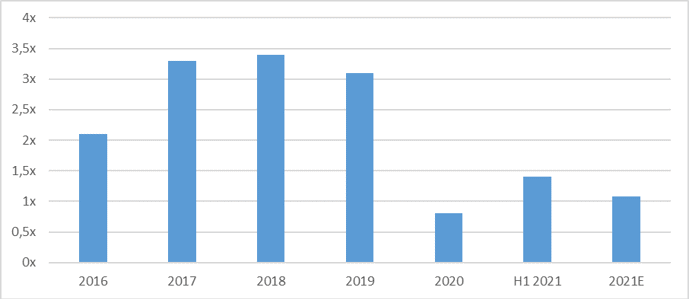

De huidige schuldenratio is inmiddels ook een stuk lager dan in de laatste jaren, waarin dat verhoudingsgetal veelal boven de drie lag (zie grafiek). De nieuwe eigenaren willen gaan werken met een schuldratio van vijf.

Ontwikkeling schuldratio bij Accell

Bron: kwartaal- en jaarverslagen Accell, Bloomberg analistentaxaties.

2. Groeiversnelling fietsbedrijven

Dat KKR zich als aartsvader onder de durfinvesteerders inkoopt op de fietsenmarkt zegt veel over de groei van de afgelopen jaren. En misschien nog wel meer over het potentieel.

Tijdens de coronapandemie is de Europese fietsenmarkt sterk in omvang toegenomen. De verkoop van elektrische fietsen verdubbelde in 2020 en die van gewone fietsen steeg met 80 procent. In heel Europa worden daarnaast nieuwe fietspaden aangelegd, als alternatief voor het drukke openbaar vervoer.

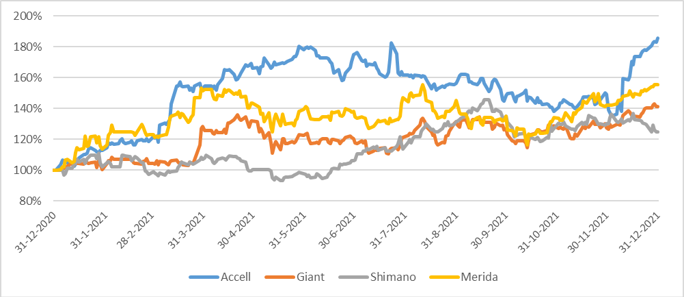

Niet gek dus dat Accell en andere beursgenoteerde fietsenproducenten als Giant en Merida vorig jaar uitstekende zaken deden op de beurs (zie onderstaande grafiek).

Beursprestaties Accell en andere fietsbedrijven

Bron: Bloomberg, totaalrendement (koers plus dividend) in euro, 31 dec. 2020 = 100%.

Accell-ceo Anbeek meldde vorig jaar al dat de groei van de fietsenproducent de komende jaren onstuimig zal zijn. De jaarlijkse autonome omzetgroei die Accell nastreeft bedroeg voor de pandemie ongeveer 7 procent. Nu de kapitaalkrachtige investeerders zich met het bedrijf gaan bemoeien zal die verwachte groei verder moeten versnellen. “We kunnen nu versneld gaan investeren in onder meer IT en e-commerce”, aldus Anbeek.

Voor fietsbedrijven die snel groeien in e-commerce wordt grof geld betaald. De Duitse online fietswinkel Bike24 kwam vorig jaar naar de beurs tegen een waardering van 662 miljoen euro, dat is 25 keer het bedrijfsresultaat (ebit) voor 2022. Met een versnelling van de groei wil KKR ongetwijfeld de waardering van Accell, bij het huidige bod 14 keer de verwachte ebit over 2022, verder opstuwen om over enkele jaren met een aanzienlijk rendement weer door te verkopen.

3. Kosten snijden

Met geleend geld bedrijven opkopen, snijden in de kosten en winst incasseren bij verkoop is het handelsmerk van KKR.

Toch zal de overname voor de werknemers van Accell geen gevolgen hebben, zo verklaren de betrokken partijen. “Er is geen inkrimping van het personeelsbestand voorzien als een direct gevolg van de transactie of de voltooiing ervan”, aldus het persbericht.

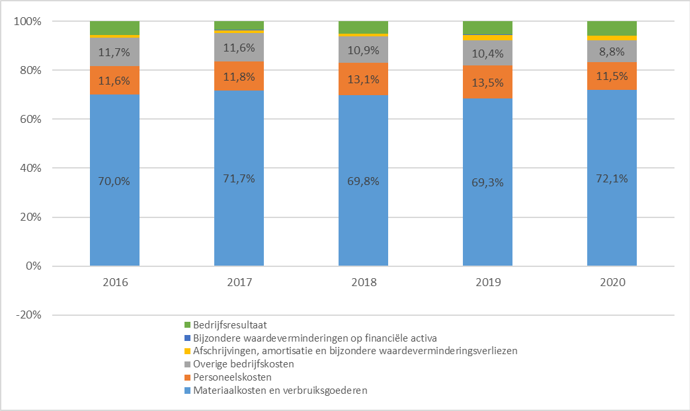

De laatste jaren waren personeelskosten de op één na grootste kostenpost. De materialen waarmee Accell de fietsen in elkaar zet vormen met afstand de grootste.

Verloop kostenstructuur Accell

Kosten en bedrijfsresultaat als percentage van de netto-omzet. Bron: jaarverslagen Accell, aangepaste cijfers 2018.

In het persbericht rept KKR wel over het vergroten van de wereldwijde aanwezigheid, het verkennen van geschikte overnames en het benutten van de omvang (in jargon schaalgrootte). Het eerste wat partijen als KKR doen na een overname is in onderhandeling gaan met toeleveranciers over scherpere prijzen en langere betalingstermijnen.

Het is niet uit te sluiten dat meer schaalgrootte – als gevolg van bijvoorbeeld een overname – ertoe moet leiden dat de kosten voor materialen verder worden teruggebracht.

Belangenconflict

Bestuursvoorzitter Ton Anbeek en zijn twee medebestuurders kunnen binnenkort een uitnodiging verwachten van de beide overnemende partijen. Want zoals bij overnames door durfinvesteerders vrijwel altijd het geval is, krijgen zittende bestuurders de kans om mee te investeren in het nieuwe – niet beursgenoteerde – bedrijf.

Maar datzelfde bestuur adviseert aandeelhouders wel in te gaan op het overnamevoorstel van KKR en Teslin. Het heeft daar zelf een direct financieel belang bij. De prijs waartegen aandeelhouders nu worden gevraagd hun stukken in te leveren, is medebepalend voor hun eigen instapprijs in het ‘nieuwe’ Accell. Hoe lager die instapprijs, hoe makkelijker het bestuur samen met KKR en Teslin in de komende jaren rendement kan boeken.

Voor Teslin is het inmiddels de derde keer dat het samen optrekt met een investeringsmaatschappij. Van de overname van Reesink, dat het in 2016 samen met investeerder Gilde van de beurs haalde, is bekend dat de initiële investering in een paar jaar was verdrievoudigd. Afgelopen voorjaar bundelde Teslin de krachten met NPM Capital bij de overname van softwarebedrijf ICT.

| Teslin kan cashen zonder te verwateren |

|

- Investeerder Teslin uit Maarsbergen werkte vanaf september vorig jaar samen met KKR aan plannen om Accell van de beurs te halen. |