Het wordt er voor execution only-beleggers die zelf beleggen op de beurs niet makkelijker op. Banken en brokers willen vanwege regeldruk en noodzakelijke controles niet meer alle producten aanbieden aan alle cliënttypes en informeren niet altijd even duidelijk over belangrijke zaken, zo blijkt uit ons jaarlijkse brokeronderzoek.

Steeds meer consumenten kiezen ervoor om te beleggen. Volgens toezichthouder AFM waren er vorig jaar 1,9 miljoen zelfstandig beleggende huishoudens. Dat betekende een toename van 12,9 procent ten opzichte van 2020.

Een grote groep beleggingsondernemingen is actief op de Nederlandse markt met execution only-dienstverlening. Naast de bekende partijen zijn er allerlei buitenlandse brokers actief, die agressief adverteren met handel in cfd’s of valuta's. Cyprus blijkt voor hen een populaire vestigingsplaats, waar het toezicht minder streng is. Deze partijen kunnen serieuze beleggers beter vermijden.

De in dit onderzoek opgenomen partijen bieden een assortiment aan met aandelen en etf’s en vaak ook opties, beleggingsfondsen en nog veel meer financiële producten. Ze zijn allemaal bindend aangesloten bij het Kifid, een laagdrempelige geschillenbeslechter als alternatief voor de rechter.

Goed opletten

Online partijen hebben in het verleden de markt opengebroken met lage transactietarieven en de afwezigheid van servicefees, oftewel kosten voor het aanhouden van de effectenrekening. Dat zijn nog steeds belangrijke kenmerken waar brokers zich mee willen onderscheiden.

Een goedwerkend platform, servicegerichtheid en beleggingsmogelijkheden blijken echter minstens zo belangrijk te zijn. Beleggers moeten zelf goed op de voorwaarden letten. Verandert er daarin iets bij een broker, dan komen signalen vaak heel snel bij de VEB terecht.

Bij fiscale zaken kan de broker ook een verschil maken. Buitenlandse dividendbelasting kan doorgaans tot een bepaald verdragstarief verrekend worden in de Nederlandse aangifte inkomstenbelasting. Het percentage daarboven kan terug worden gevraagd bij de buitenlandse belastingdienst. Daar kunnen dan wel documenten voor nodig zijn, die de broker zou moeten leveren. Deze is daar echter niet altijd toe bereid, of alleen tegen (hoge) kosten. Sommige partijen bieden een eigen reclaim-dienst aan, maar tegen behoorlijke kosten.

Ook kunnen de effecten van klanten bij verschillende partijen worden uitgeleend, wat een risico met zich meebrengt. De broker fungeert meestal als tegenpartij die de stukken inleent en onderpand vereist. Voor de eindbelegger wiens effecten zijn uitgeleend, kan hier een vergoeding tegenover staan.

Het zelfbeleggen gaat steeds meer online, al is het bij de meeste brokers ook nog mogelijk om telefonisch orders te plaatsen. Vaak is er daarbij wel een opslag op de reguliere transactiekosten, variërend van 6 tot 15 euro. Alleen bij Easybroker zijn er hierbij geen extra kosten.

Bij transacties in effecten in een vreemde valuta vindt vaak automatische omwisseling plaats. Soms moet de belegger echter zelf een valutatransactie uitvoeren op een vreemdevalutarekening om te zorgen dat geen debetsaldo ontstaat bij een aankoop. Bij andere partijen kunnen actieve beleggers kiezen om zo’n rekening voor een of meer vreemde valuta te openen. Daar gelden bij omwisseling uiteraard ook kosten.

Het kan wenselijk zijn om zelf te beslissen om valuta’s om te wisselen, als een belegger een saldo in een vreemde valuta aan wil houden of wanneer deze veelvuldig handelt. Zo kan bijvoorbeeld een opbrengst uit verkoop van een Amerikaans aandeel worden aangehouden in dollars voor een mogelijke volgende transactie, in plaats van deze terug te wisselen naar euro's. In de tussentijd is er wel extra valutarisico.

Ontwikkelingen in het brokerlandschap

Sinds vorig jaar zijn er belangrijke ontwikkelingen geweest die voor Nederlandse zelfbeleggers het speelveld hebben veranderd. Ten eerste is BinckBank overgenomen door Saxo Bank en zijn inmiddels alle rekeninghouders overgezet naar Saxo. De overgang is gespreid over 2021 uitgevoerd, waarna de oud-Binck-klanten hierover zijn geïnformeerd. Zij kwamen terecht op het SaxoInvestor-platform.

Dat bleek voor veel van hen flink wennen. Naar aanleiding van de overgang heeft de VEB veel vragen en klachten ontvangen, van beleggers die hun oude transactie- en rekeninggegevens niet meer konden vinden of de functies van het nieuwe platform een stuk minder gebruiksvriendelijk vonden dan het oude Binck.

DeGiro is sinds 2021 formeel onderdeel van flatexDEGIRO AG. De Duitse bank heeft een Nederlands bijkantoor voor DeGiro, maar de combinatie staat primair onder toezicht van de Duitse toezichthouder BaFin. In december 2021 is de tariefstructuur flink aangepast, waardoor beleggers nu onder andere een vaste commissie betalen voor transacties in aandelen en etf’s.

Een bank die de mogelijkheden uitkleedt, is Rabobank, waar per oktober van dit jaar geen ongedekte opties meer kunnen worden geschreven. Dit is nog wel mogelijk bij de andere partijen in het onderzoek, afgezien van BUX Zero waar helemaal geen opties te verhandelen zijn.

Zakelijke beleggers zijn niet overal welkom. Bij BUX Zero, DeGiro en LYNX kan geen zakelijke rekening worden geopend, bij ABN Amro alleen voor pensioen-bv's of persoonlijke holdings. Bij de andere brokers is dit nog wel mogelijk. Wel is daarbij vaak een keur aan documenten nodig, zoals de statuten en de meest recente jaarrekening.

Er zijn behoorlijke verschillen tussen de diverse aanbieders, maar alle beleggingsondernemingen dienen bij de uitvoering van iedere order hun orderuitvoeringsbeleid toe te passen, met de bedoeling consistent het best mogelijke resultaat voor cliënten te behalen. Daartoe zijn ze vanwege Europese wetgeving verplicht.

Vermogensscheiding

Wat betreft veiligheid van de beleggingen, moeten alle brokers een vorm van vermogensscheiding toepassen. Bij een faillissement van de dienstverlener dienen de beleggingen van cliënten buiten de boedel te vallen.

Voor een cashsaldo geldt bij de partijen die een bankvergunning hebben het wettelijke depositogarantiestelsel, in andere gevallen is het geld ondergebracht door de broker bij één of meerdere banken of in geldmarktfondsen. U kunt de precieze constructie navragen bij uw broker.

De brokers

Welke zaken springen eruit bij de verschillende partijen? Een overzicht.

ABN Amro Zelf Beleggen Plus

ABN Amro biedt met Zelf Beleggen Plus een wereldwijd assortiment van aandelen, fondsen en opties. Er is een basisassortiment etf’s en beleggingsfondsen waar geen transactiekosten over worden gerekend. Effecten van beleggers worden niet uitgeleend.

-Bij ABN Amro kunnen beleggers zich kosteloos aanmelden voor een aandeelhoudersvergadering (ava) of op afstand een stem uitbrengen. De cashgelden zijn beschermd door het depositogarantiestelsel.

-Door zakelijke beleggers, anders dan pensioen- of stamrecht-bv’s en persoonlijke holdings, kan geen rekening voor zelf beleggen worden geopend. Bestaande zakelijke klanten die zelf willen blijven beleggen, moeten vanaf 1 augustus ook een andere dienstverlener zoeken.

-Een pluspunt is dat voor Franse dividendbelasting relief at source mogelijk is. Het verlaagde verdragstarief wordt dan automatisch ingehouden.

-Voor het omwisselen van valuta bij een beleggingsinstrument dat niet in euro’s noteert, hanteert de grootbank een redelijk ondoorzichtig procedé met een bepaalde vaste aanpassing van de wisselkoers. De op- en afslag per valuta kan ieder moment veranderen. Uiteindelijk zorgt dit er bij de vaak verhandelde beleggingen in dollar en bijvoorbeeld Zwitserse frank voor dat een transactie relatief hoge valutakosten met zich meebrengt.

Saxo Bank

Bij Saxo kunnen klanten kiezen uit drie pakketten: Green, Blue en Black. Deze hebben een verschillende tariefstructuur, waarbij Green geschikt is voor de minder actieve langetermijnbelegger en Black voor de daghandelaar. Blue zit daar tussenin. Saxo is zeker geen goedkope partij meer, voornamelijk door hoge servicefees. BottomLine-klanten hebben deze servicefees niet.

-Saxo heeft de tariefstructuren van Binck overgenomen. Dat geldt echter niet voor het platform. SaxoInvestor wordt nog weleens gezien als een niet-gebruiksvriendelijk platform, waar sommige essentiële informatie voor beleggers moeilijk inzichtelijk is. Oude transactiegegevens waren niet of beperkt terug te halen uit het oude Binck-systeem. Inmiddels is het Binck-platform gesloten. Het is onduidelijk hoe Saxo de oude gegevens nog kan leveren en of daar kosten voor gelden, mocht een belegger deze nodig hebben.

-Afgelopen periode bleken beleggers ook niet te spreken over de bereikbaarheid, telefonisch of online, van de broker. Wachttijden van een uur zijn geen uitzondering. Bij de VEB zijn daar veel vragen en klachten over binnengekomen. Het is te hopen dat de dienstverlening wordt verbeterd op basis van de opmerkingen van klanten.

-De aanmelding voor een ava of stemmen bij volmacht kost 6 euro per vergadering; daarnaast is hier een abonnement voor nodig van 36,30 euro per jaar.

-Voor het cashsaldo geldt het depositogarantiestelsel.

| Overstappen |

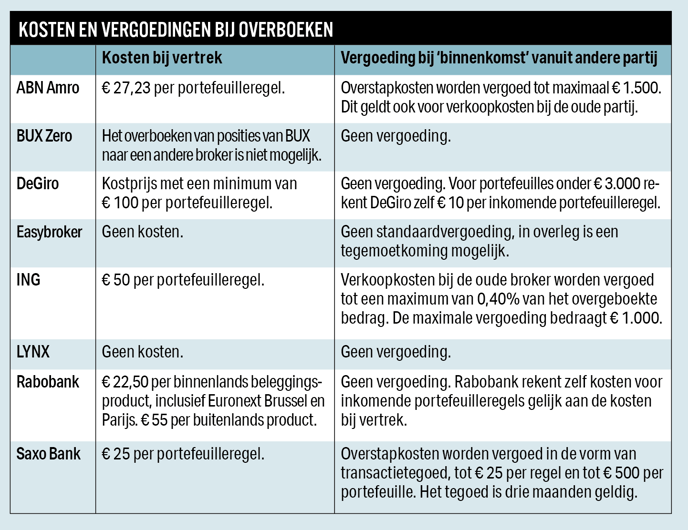

|

Wellicht wilt u naar aanleiding van dit onderzoek of op basis van eigen ervaringen een overstap maken naar een andere broker? Een overstap kan omslachtig en duur zijn. Hieronder een overzicht van de kosten bij vertrek, de vergoeding die partijen bieden voor de kosten van de oude broker, en wat sommige brokers zelf rekenen voor portefeuilleregels die binnenkomen. |

BUX Zero

BUX Zero zet zich in de markt als neobroker, waar uitsluitend kan worden belegd via een app op mobiel en tablet. Daarmee kunnen beleggers goedkoop handelen in een beperkt assortiment aandelen in zes landen, en 108 etf’s.

-Doordat het cashsaldo is ondergebracht bij ABN Amro Clearing Bank, is hierop het depositogarantiestelsel van toepassing.

-BUX biedt de mogelijkheid om fractionele aandelen te kopen van grote Amerikaanse bedrijven en enkele etf’s. Je koopt dan een deeltje van een effect, met een minimuminleg van 10 euro. Volgens BUX ontvang je ook het deel van het dividend dat hierbij hoort. De transactiekosten zijn hetzelfde als bij de normale transacties in deze effecten.

-BUX Zero heeft lage transactiekosten, en een speciaal ordertype waarbij zelfs helemaal geen commissie wordt gerekend: de Zero Order. Daar worden orders die voor een bepaalde tijd zijn opgegeven gebundeld, en uitgevoerd als bestensorder. Dat houdt een prijsrisico in voor de belegger.

-Vanaf 11 mei 2022 gelden bij BUX nieuwe tarieven, de transactiekosten bij reguliere orders in etf’s en Europese aandelen zijn verhoogd naar 1,50 euro. De toeslag op vreemde valuta is nu met 0,35 procent uitzonderlijk hoog.

-BUX Zero heeft een flitsende uitstraling, maar de mogelijkheden voor de betrokken belegger zijn beperkt. Bij BUX kan bijvoorbeeld geen keuze worden gemaakt om aandelen aan te melden voor een overnamebod, dat gebeurt standaard. Daarnaast kunnen de effecten van een belegger worden uitgeleend.

DeGiro

Voor veel beleggers is DeGiro een voordelige partij, maar niet meer de goedkoopste. Er is geen servicefee, wel betaalt een belegger jaarlijks aansluitingskosten van 2,50 euro per beurs waarop effecten zijn gehouden (afgezien van Euronext Amsterdam en Brussel). DeGiro heeft een Kernselectie etf’s, obligaties en beleggingsfondsen, waarin zonder transactiekosten gehandeld kan worden.

-DeGiro is een merknaam van het Nederlandse bijkantoor van flatexDEGIRO bank AG. Door de Duitse bankvergunning valt het gestalde cashgeld onder het Duitse depositogarantiestelsel. De broker is bindend aangesloten bij het Kifid en de dienstverlening is vergelijkbaar gebleven.

-DeGiro biedt de keuze tussen het Basic, Active of Trader account, waar bij de laatste twee in derivaten kan worden gehandeld. De effecten van beleggers worden volgens de broker al enige tijd niet meer uitgeleend.

-Nederlandse beleggers bij DeGiro hebben de optie om via Tradegate te handelen, waarmee beurstransacties kunnen worden gedaan buiten de reguliere handelstijden. Let op, want hier kunnen de spreads groter zijn.

-Voor beleggers die in effecten in buitenlandse valuta handelen, zijn de kosten eind vorig jaar veranderd. Omwisselen is aanzienlijk duurder geworden, zeker bij handmatige transacties.

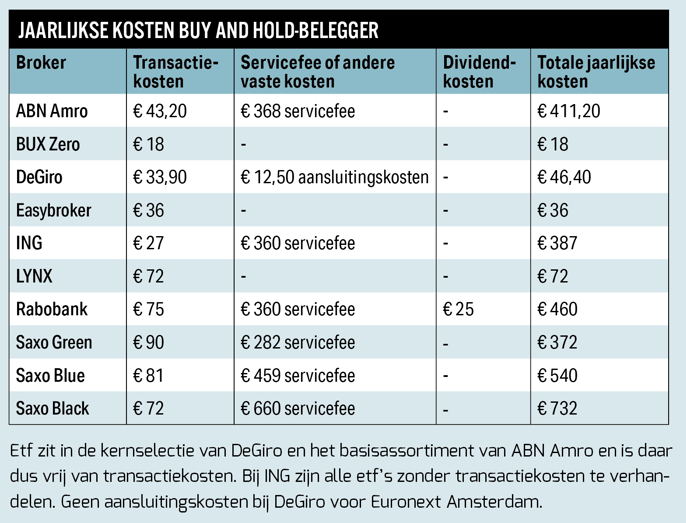

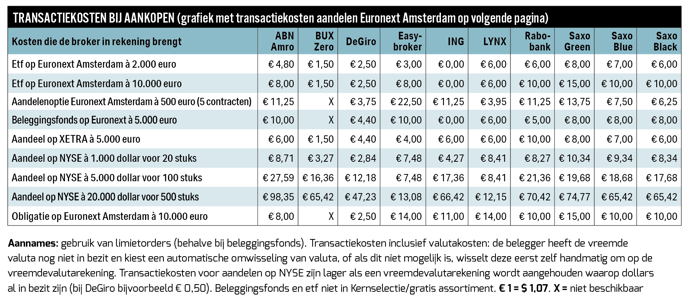

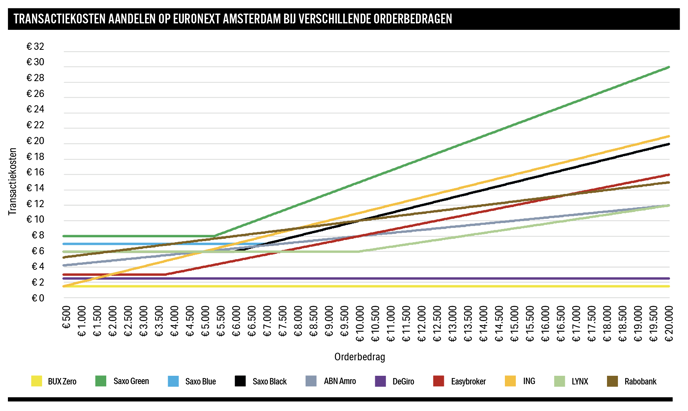

| Kosten brokers |

|

Om de kosten voor een klant bij de verschillende brokers te illustreren, hebben wij een voorbeeldprofiel samengesteld. Het gaat om de kosten (voor een Nederlandse particuliere belegger) die de broker in rekening brengt, dus bijvoorbeeld niet de spreadkosten of transactiebelasting. |

Easybroker

Easybroker is gestart in 2014 en is een partner van Interactive Brokers (hierna: IB). Beleggingsrekeningen worden aangehouden op het platform van IB, waarbij ook de voorwaarden van die partij gelden.

-Bij Easybroker is het mogelijk te kiezen voor deelname aan het Stock Yield Enhancement Program (SYEP). Aandelen kunnen dan worden uitgeleend, zodat deze beschikbaar zijn voor short sellers.

-Zakelijke klanten zijn welkom bij Easybroker, maar betalen wel minimaal 25 euro per maand voor begeleiding en service.

-Aangezien valuta-omwisseling niet automatisch mogelijk is, moet de belegger zelf valutatransacties doen. Hierbij zijn er minimumkosten, wat betekent dat het kan lonen om in één keer een groter bedrag om te wisselen. Dan is er wel een extra valutarisico. Actieve beleggers kunnen ook kiezen voor een debetstand in een bepaalde valuta, waar rente over moet worden betaald, maar waarmee ook het valutarisico deels kan worden afgedekt.

-Voor gevorderde beleggers biedt Easybroker het Trader Workstation, met allerlei analysetools.

Rabobank Zelf Beleggen

Het handelsplatform van Rabobank is gericht op gebruiksgemak, maar zal voor de veeleisende belegger misschien te weinig bieden. Het assortiment is vrij beperkt, er is bijvoorbeeld geen handel mogelijk in Amerikaanse aandelen buiten de grote S&P 500- en NASDAQ 100-indices.

-Rabobank is een duurdere partij, met bijkomende kosten; het is bijvoorbeeld de enige broker die standaard kosten in rekening brengt voor dividenduitkeringen. Ook de transactie- en servicekosten zijn aan de hoge kant.

-Voor extra diensten dient ook te worden afgerekend. Het abonnement 'Stemmen op afstand' voor aandeelhoudersvergaderingen kost 1,50 euro per kwartaal, waarmee gestemd kan worden op Nederlandse en buitenlandse ava’s. Ook het overboeken naar Rabobank kan in de papieren lopen, omdat de bank voor veel inkomende effecten kosten rekent.

-Per 1 oktober 2022 stopt Rabobank met het effectenkrediet, wat ook inhoudt dat er geen ongedekte opties meer kunnen worden geschreven. Deze mededeling viel eind vorig jaar rauw op het dak van de beleggers die hiervan gebruikmaken. Rabobank gaf onder andere het afnemend aantal klanten dat deze dienst gebruikte en verscherpte regelgeving als reden voor deze stappen.

LYNX

LYNX is een broker met uitgebreide handelsmogelijkheden die ook regelmatig webinars, nieuwsbrieven en marktupdates biedt. LYNX is een introducing broker van Interactive Brokers. De mogelijkheden zijn hierdoor legio; er kan gehandeld worden buiten beurstijden (let dan wel op de kosten en liquiditeit) en servicemedewerkers kunnen met de belegger meekijken. Telefonische orders zijn overigens niet mogelijk.

-De belegger heeft via IB (net als bij Easybroker) een multivalutarekening, zodat het noodzakelijk is om zelf een vreemde valuta aan te schaffen om effecten die noteren in een vreemde valuta te kopen. Er kan wel een valutatransactie worden gekoppeld aan een order in een financieel instrument.

-Omdat LYNX zelf geen effecten van beleggers onder zich houdt, geldt het Nederlandse beleggerscompensatiestelsel niet. Het cashsaldo valt ook niet onder het depositogarantiestelsel.

-Bij het uitoefenen van een optie, of een assignment, betaalt de belegger geen kosten over de aandelentransactie. Zo is LYNX voordelig voor Nederlandse optiebeleggers.

-Voor het uitlenen van effecten is er bij LYNX het SYEP. Deelname is vrijwillig, en de cliënt kan het programma stopzetten. De opbrengsten van de uitgeleende stukken komen voor de helft bij de belegger terecht.

ING Zelf op de Beurs

Met Zelf op de Beurs zit ING qua kosten vaak net onder de andere grootbanken voor kleinere beleggers, maar voor een actieve belegger met een groter vermogen valt dit voordeel weg door snel oplopende transactiekosten. ING leent geen effecten van klanten uit.

-Een pluspunt is de gratis handel in etf’s en beleggingsfondsen. Ook het aanmelden voor een ava of het afgeven van een steminstructie is gratis.

-ING kan deze diensten aanbieden door het rekenen van vrij hoge servicekosten.

-Op het gebied van transactiekosten is ING in juni 2021 een nieuwe weg ingeslagen. De minimale kosten per transactie zijn nu 1 euro, waarna de teller gaat lopen met 0,10 procent van de transactiewaarde. Daardoor is de partij voor de hele kleine transacties nu de voordeligste, maar de kosten lopen snel op.

-Een opvallend punt is dat een belegger bij het uitoefenen van of het aangewezen worden voor opties een extra tarief van 12,50 euro betaalt, bovenop de reguliere tarieven van de transactie in aandelen zelf. Dit zorgt bij actieve optiebeleggers voor hoge kosten.

| Verantwoording onderzoek |

|

Voor dit artikel is gebruikgemaakt van de informatie op websites van de aanbieders en is voor aanvullende vragen contact met hen opgenomen. Peildatum van het onderzoek is 8 juni 2022. |

Prioriteiten

Bij de keuze van een broker zijn de mogelijkheden van een platform en het beleggingsassortiment natuurlijk erg belangrijk. Om deze te ontdekken, kun je bij sommige partijen een demo-account openen. Bovendien is het mogelijk om beleggingen te spreiden over meerdere partijen.

Over de kosten moeten banken en brokers steeds meer openheid geven. De AFM deelt waarschuwingen uit aan partijen die hierover niet duidelijk zijn, of misleidende reclame maken. Vooral service- en valutakosten hebben uiteindelijk een grote invloed op het uiteindelijke kostenplaatje.

Er is niet zoiets als een beste broker. Iedere belegger heeft andere prioriteiten, en problemen komen bij iedere partij voor. In ieder geval moeten brokers zich aan de regels houden. Pas daarbij op voor reclames die ‘gratis’ handelen beloven. De AFM heeft in april een onderzoek gepubliceerd waaruit bleek dat brokers reclame maakten voor gratis of commissievrij beleggen, terwijl er allerlei verborgen kosten waren.

Wie goed zoekt, vindt de kosten van brokers online vermeld op hun site, bovendien moeten brokers een jaarlijks kosten- en lastenoverzicht verstrekken. Service is op voorhand minder inzichtelijk, en kan ook zomaar worden aangepast. Zorg er dus vooral voor dat u in zee gaat met een broker die biedt wat u zoekt en die een platform heeft waarop u goed uit de voeten kunt.

| Een uitgebreid artikel over dit onderzoek met onder andere een kostenoverzicht voor een actievere en internationale (optie)belegger leest u hier. Een exacte vergelijking van brokers in uw specifieke situatie is snel gemaakt via: veb.net/finner. Het is mogelijk dat de bevindingen van Finner verschillen van die in dit onderzoek. |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |