Juist in moeilijke jaren zouden beleggers baat hebben bij actief beheerde fondsen, zo luidt een oude beurswijsheid. In de VS lijken fondsmanagers aan een redelijk jaar bezig te zijn, al zijn daar kanttekeningen bij te plaatsen. In Europa zijn de prestaties ook in deze marktomstandigheden als vanouds slecht.

De trend richting indexbeleggen lijkt een blijvende te zijn. Volgens data van Morningstar is er in 2022 tot aan medio oktober netto 52 miljard euro in Europese etf’s gestoken, terwijl 141 miljard euro aan open end-beleggingsfondsen is onttrokken. Hoe dit werkt bij etf’s leest u hier. Bij een open end-fonds worden direct door de aanbieder stukken uit de markt genomen als er meer aanbod dan vraag is van beleggers.

Hoewel niet alle beleggingsfondsen actief beheerd worden, is het een teken dat er weinig vertrouwen is in de kunsten van fondsmanagers die proberen om een bepaalde index te verslaan. En dat is opvallend in een moeilijke markt, met een beurs die per saldo is gedaald.

Een oude wijsheid zegt namelijk dat het juist in moeilijke omstandigheden loont om in actief beheerde fondsen te zitten. Die zouden met goede beleggingskeuzes het verlies kunnen beperken – of zelfs kunnen stijgen tegen de markt in.

Actief versus index

Heeft het dus zin om te kiezen voor de duurdere actieve fondsen om dankzij die fondsmanagers een bovengemiddeld resultaat te boeken in slechte beursjaren? Naar alle waarschijnlijkheid niet.

Allereerst weet je nooit vooraf of het een goed of slecht beleggingsjaar zal zijn. Daarnaast zijn de prestaties van actieve fondsen over het algemeen niet beter dan de markt. Hoe gaat het dit jaar? Een blik op de resultaten uit verschillende hoeken.

Bloomberg scheef eerder dit jaar over onderzoek van Goldman Sachs, dat laat zien dat ongeveer de helft van de actieve fondsen in Amerikaanse aandelen over de eerste acht maanden van 2022 de index heeft verslagen. Het is de beste prestatie van Amerikaanse fondsbeheerders sinds 2009.

Dit resultaat kan gezien worden als een kleine opsteker. In alle jaren tussen 2009 en 2022 deed (veel) minder dan de helft van de fondsen het beter dan de benchmark. In die jaren wist gemiddeld maar 34 procent de index te verslaan. Dat waren ook ieder jaar verschillende fondsen, zodat een belegger nog eens geluk moest hebben om het juiste beleggingsfonds te kiezen.

De prestaties van de door de fondsmanagers gekozen aandelen waren in 2022 gemiddeld overigens nog steeds slechter dan die van een brede Amerikaanse index. De rendementen werden iets geholpen doordat een groter deel van het fondsvermogen in cash werd aangehouden. De vaak hoge kosten voor zogenaamde stockpicking-kwaliteiten worden echter ook nu niet echt waargemaakt.

Europese fondsen

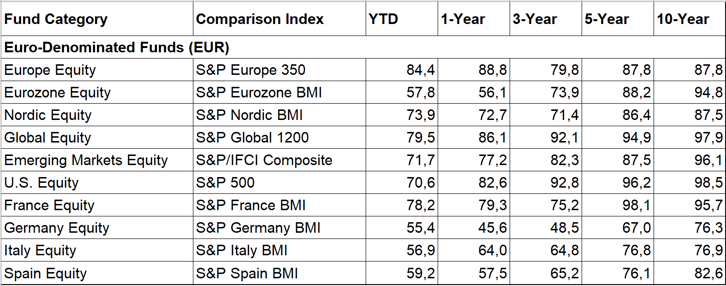

Voor Europese fondsen is het beeld een stuk negatiever, zo blijkt uit het SPIVA-onderzoek van S&P Dow Jones. Dit is een langlopende rapportage over de prestaties van actieve beleggingsfondsen. De Europe Scorecard, een onderdeel van dat onderzoek, meet de resultaten van in euro noterende beleggingsfondsen over de eerste helft van 2022.

Deze editie laat zien dat 84 procent van de actieve fondsen in Europese aandelen in deze periode de pan-Europese S&P Europe 350-index niet wist te verslaan. In wereldwijde aandelen is het beeld vergelijkbaar. Bijna 80 procent van de fondsen deed het in de eerste helft van 2022 slechter dan de index (S&P Global 1200).

Ook over langere periodes wordt het beeld niet positiever, zo blijkt uit de tabel hieronder met de resultaten van actieve fondsen die in verschillende regio’s beleggen. Een index volgen is in veel gevallen dus de betere keuze.

De cijfers laten zien welk percentage van de fondsen in verschillende aandelencategorieën slechter presteert dan de vergelijkingsindex, over de eerste helft van dit jaar (YTD) en over een periode van 1, 3, 5 en 10 jaar. Bron: SPIVA Europe Scorecard Mid-Year 2022

Wie op zoek is naar passieve beleggingen, kan de etf-tool van de VEB gebruiken. Hierin is een selectie gemaakt van goed verhandelbare en relatief goedkope etf’s op (voornamelijk) brede, bekende indices. Hiermee kunt u de prestaties van de index niet verslaan, maar wel zo goed mogelijk volgen. De kans om het beter te doen dan een actief beleggingsfonds is daarmee behoorlijk groot.