Het is na jaren van stijgende aandelenkoersen een slagveld in de chipsector. Ook ASMI werd naar beneden gezogen, met een koersverlies van meer dan 35 procent vanaf het hoogtepunt. Wat is het perspectief voor een belegger die het hoofd koel houdt?

Wie een kijkje neemt op het sobere hoofdkantoor in Almere, ziet weinig terug van het succesverhaal van ASM International (ASMI). Toch heeft ASMI, dat veelal het kleine broertje van ASML wordt genoemd, de afgelopen jaren zijn leidende marktpositie in een specifiek deel van de halfgeleiderindustrie aanzienlijk verbeterd.

ASMI is marktleider in atomic layer deposition (ALD), een technologie waarmee een chemische laag atoom voor atoom wordt opgebouwd op een siliciumschijf (de wafer). Dankzij dat laagje kunnen fabrikanten als TSMC, Intel en Samsung nog compactere chips maken. De meest geavanceerde chips vormen het hart van apparaten met veel rekenkracht, zoals servers of de nieuwste mobiele telefoons.

Naast ALD-systemen levert het bedrijf ook epitaxy-systemen die mede worden gebruikt om chips kleiner te maken. Door de wereldwijde honger naar chips zal de vraag naar apparatuur en machines blijven toenemen. En ASMI denkt dat de vraag naar hun apparaten nog harder zal stijgen dan de algehele markt. Het bedrijf verwacht dat de omzet groeit van 1,7 miljard euro in 2021 naar minimaal 2,8 miljard euro – of in het gunstigste geval 3,4 miljard euro – in 2025.

Wat is het aandeel ASMI waard als het concern erin slaagt hard te blijven groeien? In dit artikel wordt het in Bruce Greenwalds boek Value Investing: From Graham to Buffett and Beyond beschreven stappenplan om bedrijven te waarderen, toegepast op ASMI.

Waarde ASMI

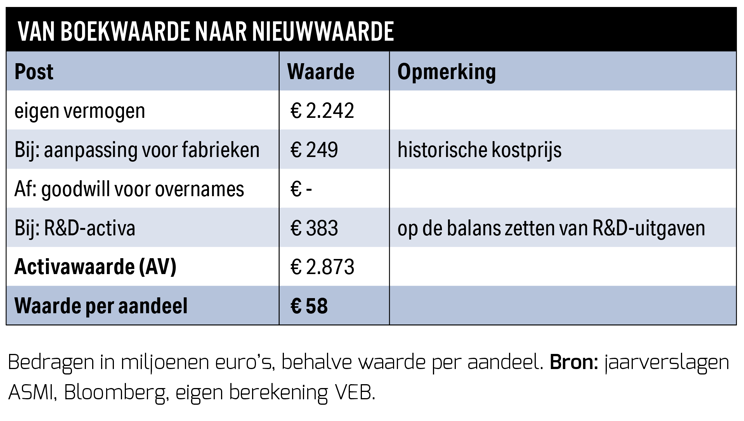

Stap 1. Activawaarde (AV): wat kost het om ASMI van nul af aan op te bouwen?

Doel: koop een bedrijf voor minder dan het kost om het zelf op te bouwen.

Hoeveel geld is nodig om de technologie van ASMI na te bouwen? Dat is de eerste vraag in het stappenplan. Het idee is dat je probeert in te schatten hoeveel een concurrent zou moeten investeren in zachte activa (technologie) en harde activa (gebouwen en machines) om de chipmachinefabrikant helemaal vanaf de grond af op te bouwen.

Het sommetje begint met het eigen vermogen volgens de balans, het saldo tussen bezittingen en schulden (2021: 2,2 miljard euro). Maar door allerlei boekhoudregels kan de balanswaarde mijlenver afwijken van het (eigen) vermogen dat nodig is om al deze activa zelf op te bouwen.

Zo verbieden boekhoudregels dat immateriële activa, zoals innovaties, op de balans komen. ASMI stak echter honderden miljoenen in de ontwikkeling van onder andere de ALD-technologie. Die technologie staat volgens topman Benjamin Loh aan de basis van het succes van ASMI. Om de waarde van de technologie in te schatten, moeten grofweg alle R&D-uitgaven (research and development) uit het verleden bij elkaar worden opgeteld, waarbij investeringen uit het wat verdere verleden nauwelijks een rol spelen.

In het laatste jaarverslag schrijft ASMI over de R&D-activa die het wel op de balans mocht zetten, dat deze een levensduur van vijf jaar hebben. Gaan we uit van die vijf jaar, dan praten we al snel over een waarde van 380 miljoen euro.

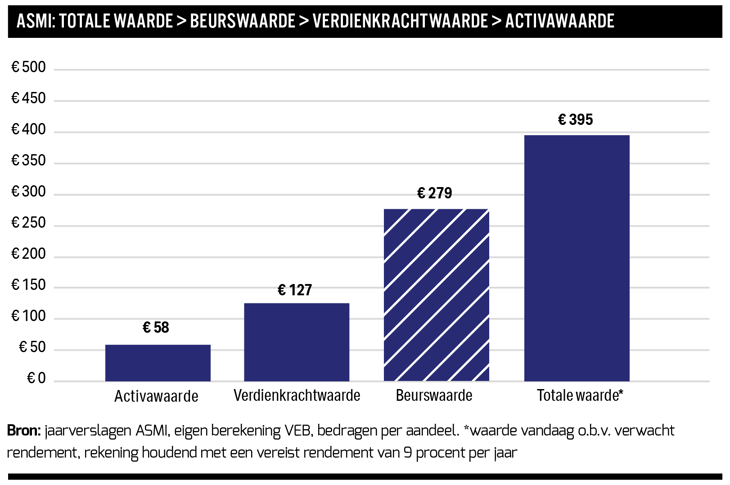

Na nog wat andere aanpassingen, bijvoorbeeld dat de bouw van assemblagefabrieken duurder zal zijn dan de historische kostprijs die in de balans wordt gegeven, komen we op een (theoretische) activawaarde van 2,9 miljard euro. Dat vertaalt zich in een waarde van 58 euro per aandeel. Dat is een stuk minder dan de beurskoerskoers van circa 280 euro. Conclusie: ASMI is niet tegen een korting te koop. Waarom dat zo is, wordt later duidelijk.

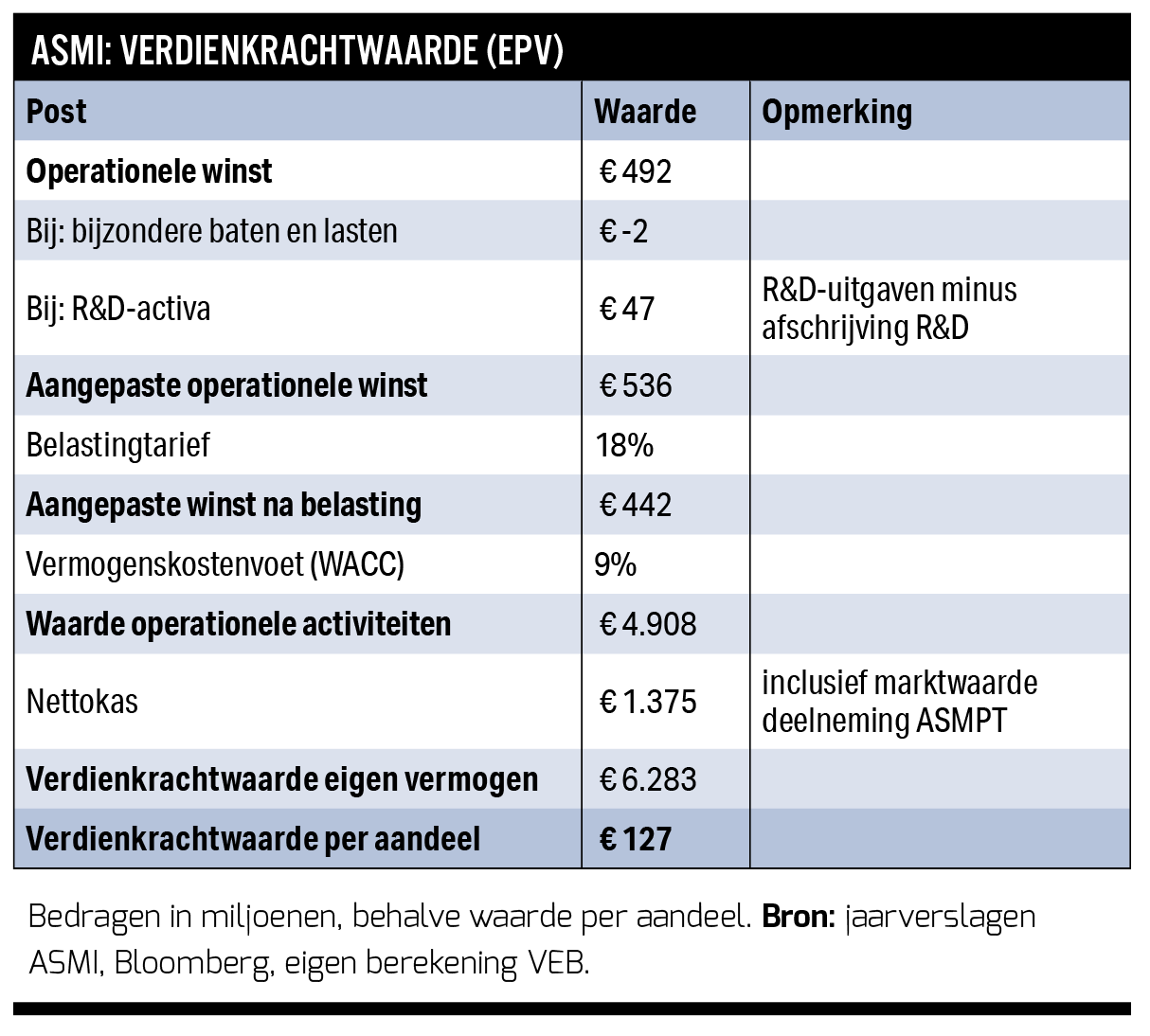

Stap 2. Verdienkrachtwaarde: wat is ASMI waard als het nooit meer groeit?

Doel: waardeer een bedrijf alsof het geen (waardecreërende) toekomst heeft en koop de aandelen als de beurskoers lager is.

In stap twee wordt niet naar de balans (bezittingen) gekeken, maar naar de winst-en-verliesrekening. Hoofdvraag: wat zou ASMI waard zijn als het voor eeuwig stationair zou draaien?

Voor het berekenen van deze zogeheten verdienkrachtwaarde wordt een inschatting gemaakt van een operationeel winstniveau dat houdbaar is op de lange termijn. Voor een snelgroeiende onderneming als ASMI nemen we hiervoor het operationele winstcijfer van het laatste jaar (492 miljoen euro).

Het operationele winstcijfer in de boeken van ASMI wordt geschoond voor de eenmalige lasten, zoals een kleine afboeking van 2 miljoen euro op gekapitaliseerde R&D, en baten, waaronder een boekwinst op de verkoop van vastgoed (4 miljoen euro) in Singapore.

Maar nog belangrijker, ook kosten die gemaakt zijn om in de toekomst te groeien – denk bij ASMI aan de extra R&D uitgaven van bijna 50 miljoen euro die nodig zijn om ASMI beter dan stationair te laten draaien – worden buiten beschouwing gelaten.

Voor ASMI komen we op een duurzame winst na belasting van 442 miljoen euro; de winst die het bedrijf zonder groei-investeringen in theorie kan blijven maken.

We rekenen vervolgens al die winsten terug naar vandaag tegen een kostenvoet van kapitaal (in jargon WACC) van 9 procent. Dat resulteert in een waarde van de operationele activiteiten van 4,9 miljard. Wordt nog rekening gehouden met de netto-kaspositie, inclusief de waarde van het belang dat ASMI houdt in het op de beurs van Hongkong genoteerde ASM Pacific Technology (ASMPT), dan resteert een verdienkrachtwaarde van 6,3 miljard euro. Dat is zo’n 127 euro per aandeel.

De contante waarde van stabiele winsten van 6,3 miljard euro ligt boven de door ons becijferde eigen investering die het zou vergen om ASMI zelf uit de grond te stampen (2,9 miljard euro). Conclusie: ASMI haalt meer winst uit z'n bezittingen dan je zou verwachten in een markt waar normale concurrentie is (zie de checklist).

ASMI is dus in staat overwinsten te boeken dankzij de aanwezige concurrentievoordelen; denk aan technologische expertise en patenten. Er is echter wel een probleem voor beleggers: de beurswaarde van ASMI is nog altijd met bijna 14 miljard euro ruim twee keer zo hoog als de verdienkrachtwaarde (6,3 miljard euro).

Om die beurswaarde te kunnen verantwoorden, moet ASMI nog jarenlang forse winstgroei laten zien. De afgelopen jaren heeft de onderneming hierin mooie resultaten getoond, maar welke impact heeft dit gehad op de koers? Hoe een waardebelegger ervoor kan waken om te veel te betalen, behandelen we in stap 3.

| De checklist |

|

|

Stap 3. Groei: voor bedrijven met een structureel concurrentievoordeel levert groei extra rendement op

Doel: probeer vast te stellen hoeveel rendement wordt gemaakt op een euro ingehouden winst.

In plaats van het berekenen van de waarde van een bedrijf, wordt in stap 3 een inschatting gemaakt van het rendement dat een belegger naar verwachting zal realiseren als hij tegen de huidige beurskoers het aandeel koopt.

De formule bestaat uit drie bronnen van rendement. Eerst wordt gekeken naar het rendement dat een belegger krijgt uit (1) dividenden en aandeleninkopen en (2) uit ingehouden winsten die worden geherinvesteerd. Tot slot wordt (3) een opslag op of afslag van dit rendement berekend, omdat waarderingsratio’s in de toekomst kunnen dalen of stijgen.

1. Rendement uit dividend en aandeleninkoop: 1,9 procent per jaar

Het deel van de winst dat ASMI ieder jaar uitkeert, vormt de eerste component. Over 2021 is voor 97 miljoen euro dividend uitbetaald. Daarnaast kocht het bedrijf voor 140 miljoen euro aan eigen aandelen in. Zetten we dit totaalbedrag dat is uitgekeerd aan beleggers van 237 miljoen euro af tegen de ondernemingswaarde van ASMI (12,4 miljard euro), dan resulteert een jaarlijks zogeheten uitkeringsrendement van 1,9 procent.

2. Rendement uit herinvesteringen: 19,4 procent per jaar

ASMI keert lang niet alle winst uit aan aandeelhouders. Een deel wordt ingehouden en geherinvesteerd in de onderneming. Voor een belegger in een groeibedrijf met (veronderstelde) concurrentievoordelen is van belang te weten hoeveel extra toekomstige winsten die ingehouden euro’s gaan opleveren.

Als de waardering van ASMI gelijk blijft, dan betekent iedere procent stijging van de winst ook een procent toename van de waarde die ASMI heeft voor beleggers.

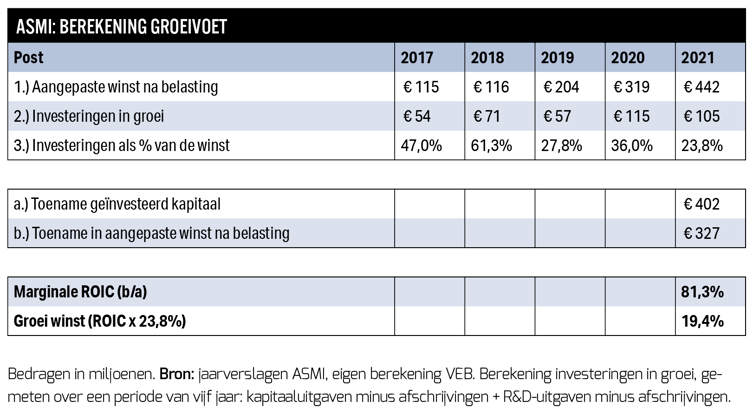

De door ons aangepaste winst na belasting steeg van 115 miljoen euro in 2017 naar 442 miljoen euro in 2021. Dat kwam het concern niet zomaar aanwaaien. Voor de winstgroei van 327 miljoen euro over deze periode moest ASMI flink investeren.

Delen we de winstgroei (327 miljoen euro) op de extra groei-investeringen die daarvoor nodig waren (402 miljoen euro), dan kom je op een rendement van 81 procent. Dat is negen keer het rendement dat kapitaalverschaffers minimaal willen zien, van ongeveer 9 procent. Het is niet zeker dat toekomstige investeringen ook zoveel opleveren, maar het is wel een signaal dat de onderneming concurrentievoordelen bezit.

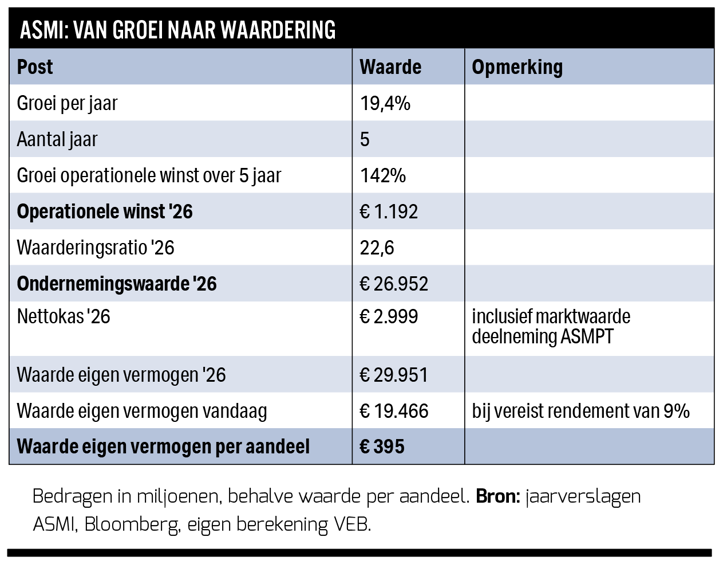

Maar wat betekent dit allemaal voor het (verwachte) rendement op de aandelen? We gaan ervan uit dat ASMI net als vorig jaar circa 24 procent van de aangepaste winst herinvesteert in toekomstige winstgroei. Dat levert dus een extra rendement op van 19,4 procent (23,8 procent van de winst geherinvesteerd tegen 81,3 rendement). De winst groeit met 19,4 procent per jaar, waardoor de ondernemingswaarde in 2026 kan stijgen naar bijna 27 miljard euro. Hierbij is wel een aanname nodig van de waarderingsratio op dat moment.

3. Afslag voor lagere waardering: circa 2 procent per jaar

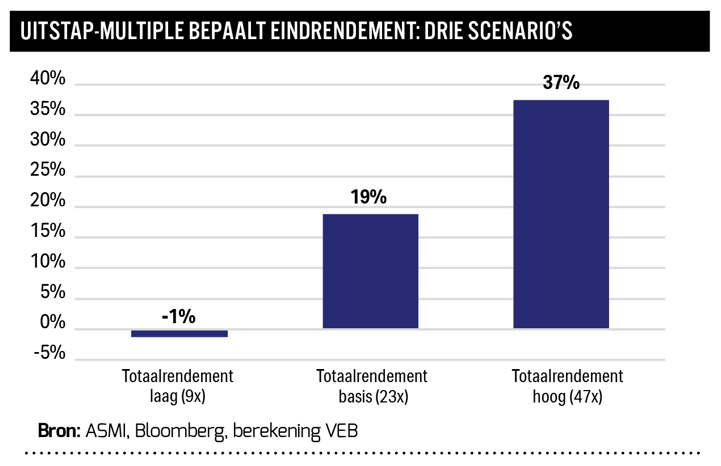

Tellen we de eerste twee rendementsbronnen bij elkaar op, dan komen we op een percentage van meer dan 21 per jaar (1,9 + 19,4 procent). Een stevig rendement voor dit groeibedrijf. Moet een belegger de aandelen ASMI dus aanschaffen? Dat moet je alleen doen als je veronderstelt dat de waarderingsratio (multiple) de komende jaren blijft liggen op het huidige niveau van 25 keer het bedrijfsresultaat (ebit).

Wellicht is dat niet eens een zo agressieve aanname, in het licht van de koersdaling van meer dan 35 procent vanaf het hoogtepunt. Hierdoor is de waardering een stuk gunstiger geworden. Als we ervan uitgaan dat de multiple de komende vijf jaar daalt naar het vijfjarig gemiddelde van 23 keer het bedrijfsresultaat, dan kost dit jaarlijks slechts grofweg 2 procent rendement (zie kader ‘Waardering onbekend’).

Mocht de ALD- en epitaxy-markt minder hard groeien, dan zal de waardering van ASMI wellicht meer in lijn komen te liggen met bedrijven als Applied Materials en Lam Research. De aandelen van deze chipmachinefabrikanten worden verhandeld op een waardering van rond de 12 keer het operationele resultaat. Wanneer die multiple als uitgangspunt wordt genomen, dan krijgt het verwachte rendement een flinke knauw.

De optelsom: het totaalrendement

De drie rendementscomponenten bij elkaar tellen op tot het verwachte totaalrendement per jaar dat een belegger mag verwachten.

Dit levert een totaalrendement op van 19 procent per jaar. Op basis van deze aannames en een vereist rendement van 9 procent, is de huidige waarde van een aandeel 395 euro. Beleggers in ASMI kunnen zich opmaken voor een stevig rendement als de chipmachinemaker de sterke groei en resultaten blijft overleggen.

| Waardering onbekend |

|

|