Beleggers in achtergestelde schulden betalen de rekening van het Zwitserse reddingsplan voor Credit Suisse. De toezichthouder dwong in een historische transactie af dat de risicovolle obligaties helemaal naar nul moeten worden afgeschreven. Het resultaat is nog meer onrust onder beleggers in financiële instellingen.

Het is een cliché, maar daarom niet minder waar. Bij bankieren is uiteindelijk maar één ding van belang: vertrouwen. Als dat er niet meer is, kunnen spaarders die hun tegoeden terughalen een bancaire instelling direct in acute problemen brengen.

In Zwitserland was dat vertrouwen vorige week even helemaal weg bij Credit Suisse. Grootste punt van zorg: zelfs de Zwitserse Centrale Bank kon het vertrouwen niet herstellen met een zeer royaal pakket aan liquiditeitssteun bedoeld om de geplaagde bank overeind te houden.

Het bleek dus niet genoeg. Naar verluidt haalden klanten van Credit Suisse tien miljard Zwitserse frank per dag van hun rekeningen af. De liquiditeit dreigde volledig op te drogen, ook al was de bank wellicht wel solvabel. Tegen een klassieke bankrun is geen kruit gewassen, zo blijkt maar weer.

Dit weekend is een akkoord bereikt dat zijn weerga niet kent. De grootste Zwitserse bank, UBS, neemt Credit Suisse voor een habbekrats over. Maar beleggers in achtergesteld papier, dat hoger in de pikorde staat dan aandelen, blijven volledig met lege handen achter. Dat zet de verhoudingen op zijn kop; in een handomdraai geven de Zwitserse Centrale Bank, de beurstoezichthouder en het Zwitserse Ministerie van Financiën de crediteurenladder (de claim hiërarchie) een geheel nieuwe invulling. En dat leidt tot een schrikreactie op financiële markten.

Vijf keer vraag en antwoord over deze historische reddingsactie.

1: Hoe ziet de deal er precies uit?

UBS betaalt 3 miljard Zwitserse frank voor alle aandelen van Credit Suisse. Dat komt neer op 0,76 frank per aandeel, ongeveer 40 procent van de slotkoers van vrijdag. De transactie wordt geheel in aandelen voldaan.

Voor aandeelhouders van Credit Suisse maakt het weinig meer uit. De verkregen aandelen UBS zouden in prijs moeten vertienvoudigen om de verliezen op Credit Suisse over het afgelopen jaar goed te kunnen maken.

Afgaand op de koersreactie van minus 5 procent op maandagochtend, zijn de bestaande UBS-aandeelhouders bang voor een kat in de zak (UBS sloot overigens op maandag 20 maart nipt hoger dan de slotkoers van vrijdag). De bank onder leiding van voormalig ING-ceo Ralph Hamers kreeg niet meer dan een weekend de tijd om boekenonderzoek te doen. UBS krijgt van de Zwitserse autoriteiten wel enkele waarborgen en vangnetten. Zo is er een staatsgarantie voor bepaalde “niet-kern activa” van 9 miljard frank. Ook wordt voor UBS een pakket aan liquiditeitssteun opgetuigd door de Zwitserse Centrale Bank. Wel moet de grootste Zwitserse bank de eerste 5 miljard frank aan verlies zelf dragen.

Een tweede buffer is de lage prijs die wordt betaald. Volgens de boeken van Credit Suisse ligt de waarde van de netto bezittingen 56 miljard franc hoger dan de 3 miljard franc die UBS ervoor betaalt. Deze zogeheten badwill, zou in theorie in de toekomst vrij moeten vallen ten gunste van UBS-aandeelhouders. Maar de kans is groot dat een deel van deze buffer opgaat aan verliesposten waar Hamers en zijn team de komende tijd tegenaan kunnen gaan lopen. Denk hierbij aan ongelukkige leningen en schadeposten die zullen ontstaan als gevolg van het afbouwen van Credit Suisse operaties.

2: Wat is de positie in deze deal van de obligatiehouders?

Naast aandeelhouders zijn er nog de obligatiehouders van de bank. Deze zijn opgedeeld in senior obligaties, achtergestelde obligaties en de meest achtergestelde obligaties (Additional Tier 1 Capital, AT1).

De Zwitserse toezichthouder besloot zondagavond dat alle AT1-schulden van bij elkaar 16 miljard frank helemaal naar nul moeten worden afgeschreven. De reden is dat een elementair onderdeel van de overname is dat de Zwitserse Staat garanties afgaf aan UBS. Als die schulden niet afgeschreven zouden worden, had UBS meer garanties verlangd of steun nodig gehad.

Het is niet vreemd dat houders van achtergesteld papier een beetje moeten bloeden. Maar het steekt dat zij hun hele inleg kwijtraken terwijl aandeelhouders nog 3 miljard frank toegeworpen krijgen. Dat lijkt de wereld op zijn kop.

Volgens Hamers komt de beslissing om achtergestelde obligaties af te schrijven volledig op het conto van de Zwitserse toezichthouder FINMA en geeft die ook geen mogelijke verplichting voor UBS.

Volgens het prospectus van de grootste door Credit Suisse uitgegeven achtergestelde obligatie (nominale waarde van 2 miljard dollar), heeft de toezichthouder de bevoegdheid om deze af te schrijven of om te zetten in aandelen als de toezichthouder dit noodzakelijk acht voor de levensvatbaarheid van de bank.

3: Is Zwitserland nu de redder van het financiële systeem?

Zondagavond mochten de chairman van UBS en Hamers, die als ceo de dagelijkse leiding heeft, toelichten wat de transactie betekent.

De bewoordingen die beide sleutelfunctionarissen kozen, waren op zijn zachtst gezegd opmerkelijk, zeker omdat ze luttele minuten na elkaar werden uitgesproken. Voorzitter Colm Kelleher nam de eerste minuten van de persconferentie voor zijn rekening en zei dat het “een historische dag is waarvan we hoopten dat die nooit zou komen”. Even later mocht Hamers proberen uit te leggen dat het een transactie is die “een aantrekkelijke strategische - en financiële kans is”.

Veel banken hebben direct of indirect blootstelling aan Credit Suisse. Nu de bank in handen komt van UBS is Credit Suisse geen zorg meer. Maar de Zwitserse interventie heeft wel olie op het vuur gegooid.

Zo zijn bijvoorbeeld meer twijfels ontstaan over de rangorde van het waardepapier dat banken hebben uitstaan. Banken financieren zichzelf met klanttegoeden, schuldpapier en eigen vermogen. Die laatste categorie bestaat uit aandelen. Maar schuldpapier is er in vele soorten en maten, waaronder achtergestelde obligaties, de zogeheten AT1 obligaties. Met één pennenstreek besliste de Zwitserse toezichthouder dat dit schuldpapier volledig naar nul werd afgeschreven en dat schuldpapierhouders niets kregen. Dat is op zich nog niet eens wereldschokkend, maar dat wordt het wel in combinatie met het feit dat Credit Suisse-aandeelhouders wel een beperkte vergoeding krijgen, in de vorm van nieuw uit te geven UBS-stukken. Daarmee gaat de traditionele hiërarchie van schuldeisers en verliesabsorptie op de schop. Onder normale omstandigheden zouden het eerst de aandeelhouders zijn die naar nul gaan, en daarna pas het volgende waardepapier in rang: de achtergestelde obligatie.

Vooral van hun eigen achtergestelde obligaties kunnen andere Europese banken last krijgen. Los van de juridische werkelijkheid, was de economische afspraak dat schuldeisers boven aandeelhouders staan in de pikorde. Als zij alles kunnen kwijtraken, terwijl aandeelhouders nog 3 miljard frank toegeworpen krijgen, lijkt dat de wereld op z’n kop.

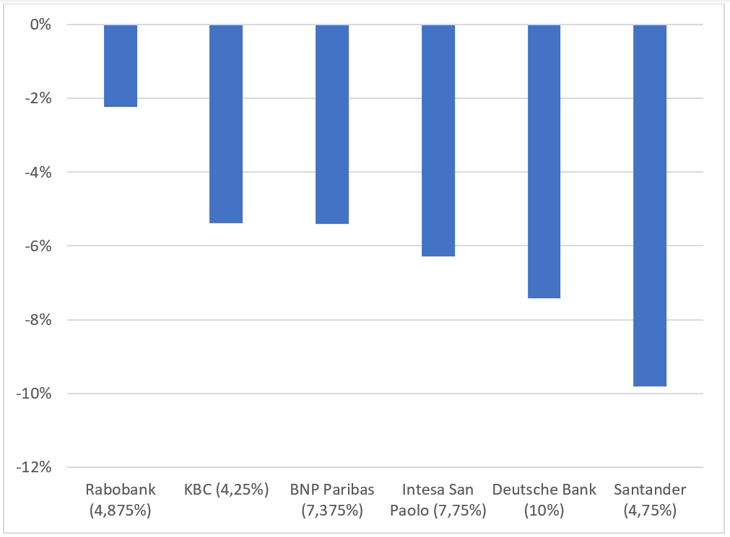

Andere Europese banken zullen na afgelopen weekend waarschijnlijk meer moeten betalen voor de herfinanciering van hun meest achtergestelde schulden. En dat op zichzelf veroorzaakt zorgen onder zowel beleggers in schulden als beleggers in aandelen van banken. De koersen van deze achtergestelde schulden dalen zelfs harder dan die van aandelen. Door de bank genomen verliezen ze zo’n 5 procent aan waarde.

Achtergestelde AT1 obligaties banken onderuit

Bron: Bloomberg, peilmoment middaguur 20 maart 2023. Verlies op maandag ten opzichte van vrijdag.

Het is wel enigszins geruststellend dat Europese toezichthouders, waaronder de ECB en Europese Bankenautoriteit, en de SRB (de Single Resolution Board, die feitelijk beslist over het afwikkelingsproces van banken in de EU) publiekelijk afstand namen van de beslissing van FINMA om obligaties af te schrijven en dat zij aangaven dat zij anders zouden hebben besloten omdat schuldeisers in de pikorde boven aandeelhouders staan.

4: Mogen aandeelhouders zich nog uitspreken over de deal?

Waarschijnlijk niet. Zwitserland werkt aan een spoedwet om te voorkomen dat de aandeelhouders van zowel UBS als Credit Suisse nog hun instemming moeten geven aan de transactie.

Ook voor de aandeelhouders van Credit Suisse zijn de druiven zuur. Zij hadden vrijdag nog een waarde van 1,86 frank per aandeel. Daar ging op 20 maart nog eens ruim 55 procent van af. Het is een duidelijke schending van de regels voor goed ondernemingsbestuur en het ondernemingsrecht dat zij niet mogen stemmen over deze deal. Voormalige aandeelhouders van SNS Reaal weten nog wat het betekent als de Staat plotseling een bank nationaliseert.

Wat verder geen schoonheidsprijs verdient is dat ook de aandeelhouders van UBS niet mogen stemmen over de grootste overname uit de geschiedenis van UBS die een belangrijke verandering betekent van het karakter van de instelling. Dat het initiatief hiervoor van de Zwitserse staat komt, en dat deze hiervoor zelfs de wet wil aanpassen, doet ook af aan de betrouwbaarheid van het land als investeringsbestemming.

Op lange termijn kan UBS er wel wat mee opschieten. De bank verwacht dat de deal in 2027 voordelig zal uitpakken voor de winst per aandeel. Dat wijst echter wel op een lang en moeizaam traject. De winstgevendheid kan de komende jaren onder druk komen en de weg naar 2027 is gevoelig voor tegenvallers.

5: Beleggers in Credit Suisse zien hun belegging in rook op gaan. Kan dit ook gebeuren bij de Nederlandse banken?

Credit Suisse is, zoals we vorige week schreven, een bank met een geschiedenis van problemen die niet bepaald vorige week begonnen. De bank was de zwakste broeder in continentaal Europa.

In principe kan elke bank, ook een Nederlandse bank dus, het slachtoffer worden van een bankrun, maar de kans is verreweg het grootst bij de zwakste banken. Andere banken zullen juist deposito’s ontvangen van de banken die te maken krijgen met uitstroom.

De Nederlandse banken zitten in een ander schuitje dan Credit Suisse. Rabobank, ING en ABN Amro hebben alle drie (inclusief achtergestelde schulden) ruime kapitaalbuffers van 16 tot 18 procent, terwijl ongeveer 10 procent is vereist. Daarbij houdt ABN Amro 24 procent van z’n deposito’s aan bij de centrale bank. Voor de Rabobank is dat 33 procent en bij ING 14 procent.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |