Risico op de beurs wordt beloond. Het is een aloude beleggingswijsheid, die niet altijd uitkomt in de praktijk. Zo hebben de opkomende markten – landen in Zuid-Amerika, Oost-Europa en Azië – een zware periode achter de rug. Vooral in goede beursjaren bleven ze flink achter bij de aandelen uit Europa en de Verenigde Staten. Is een comeback op handen?

Een blik op het verleden leert dat de opkomende landen het niet altijd zo slecht deden. Beleggers in aandelen uit opkomende markten lopen over het algemeen meer risico's dan beleggers in ontwikkelde markten en verwachten daarvoor een hoger rendement. Zo’n risicopremie is er ook geweest in de periode 2000 tot en met 2009.

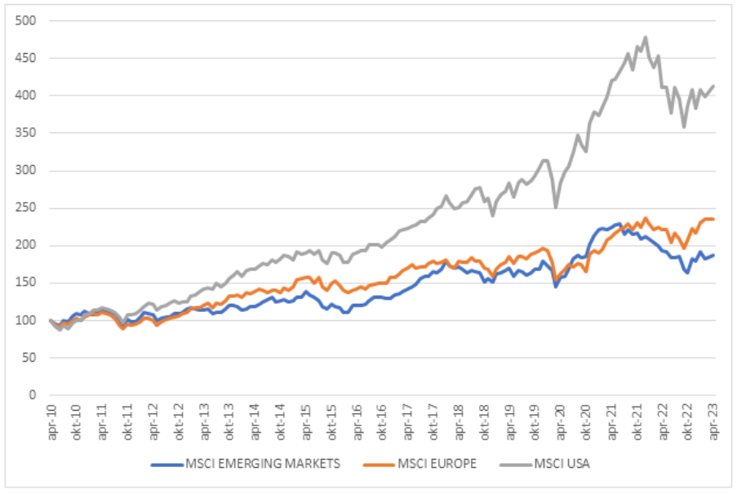

Over de periode daarna, vanaf 2010, is er echter een duidelijke underperformance zichtbaar. Vooral Amerikaanse aandelen gingen in die jaren hard omhoog, terwijl de emerging markets maar matig rendeerden. Dat blijkt uit data van indexbouwer MSCI.

Emerging markets blijven achter bij Europese en vooral Amerikaanse aandelen

Bron: MSCI. Rendement inclusief herbelegd dividend. MSCI emerging markets omvat 24 landen. Grootste landen in de index zijn China, Taiwan, India, Zuid-Korea en Brazilië

Onderwogen

De relatief sterke groei van de Amerikaanse aandelen heeft logischerwijs gezorgd voor een hoger gewicht van de VS in de totale wereldwijde aandelenmarkten, ten koste van aandelen uit andere regio’s. Daarnaast trekt succes geld aan en vice versa; na jaren van teleurstellende rendementen in opkomende markten, hebben veel beleggers hun geld daar weggehaald, met koersdruk tot gevolg.

Fondsbeheerders maken als groep zelfs nog een keuze om een onderweging in opkomende markten hebben. Eind 2022 was hun allocatie naar emerging markets 8,8 procent, terwijl die beurzen 12,2 procent uitmaakten van de totale aandelenmarkt, zo blijkt uit data van eVestment.

Volgens AQR Capital Management is dat onterecht. De Amerikaanse vermogensbeheerder verwacht dat de premie op aandelen uit opkomende markten – het extra rendement op die aandelen ten opzichte van ontwikkelde landen – het hoogst is sinds het begin van de eeuw. Die zou nu 2,8 procent op jaarbasis bedragen, op basis van berekeningen die de koers-winstverhouding en het dividendrendement in ogenschouw nemen en aannames over groei.

Opkomende landen zijn behoorlijk goedkoop in vergelijking met andere aandelenmarkten, en dat betekent dat ze naar verwachting meer rendement opleveren. Ook Robeco ziet een groot gat tussen de waarderingen van opkomende en ontwikkelde landen, en denkt dat dit niet gerechtvaardigd is. Het fondshuis heeft dan ook recent de allocatie naar emerging markets verhoogd.

Afgenomen risico

Natuurlijk brengen de minder ontwikkelde markten ook extra risico met zich mee. Er is historisch gezien grotere volatiliteit van de koersen (zie tabel hieronder) en de economische omstandigheden zijn onzeker, net als de politieke situaties. In sommige landen zit het ook niet zo goed met de aandeelhoudersrechten. Groei van de economie vertaalt zich niet zomaar in winstgroei voor bedrijven in opkomende markten, ook vanwege de verwatering die vaak plaatsvindt door aandelenuitgiftes.

De risico’s lijken wel te zijn afgenomen. Zo is de volatiliteit van de koers van de MSCI Emerging Markets over de afgelopen vijf jaar maar iets hoger dan die van de MSCI World-index met ontwikkelde landen, terwijl die over de afgelopen tien jaar gemeten nog een stuk hoger was.

| Index |

Categorie |

Rendement 10 jaar* |

K/W |

Volatiliteit 10 jaar* |

|

MSCI Emerging Markets |

Opkomende landen |

2,00% |

11,8 |

17,0% |

|

MSCI World |

Ontwikkelde landen |

8,85% |

16,2 |

14,6% |

|

MSCI ACWI |

Ontwikkelde + opkomende landen |

8,06% |

15,6 |

14,5% |

Bron: MSCI. * = op jaarbasis. K/W = koers-winstverhouding op basis van verwachte winst. Volatiliteit meet de beweeglijkheid van koersen.

Opvallend is dat de MSCI ACWI (All Country World Index), die de World- en Emerging Markets-index combineert, een lagere volatiliteit laat zien. De toevoeging van opkomende markten blijkt spreidingsvoordelen te bieden, ondanks de hogere beweeglijkheid.

Samenvattend boden aandelen uit opkomende markten in de afgelopen tien jaar magere resultaten maar wel diversificatie, en ze zijn nu relatief laag gewaardeerd. Fundamenteel ziet vermogensbeheerder AQR ook verbeteringen: over de afgelopen drie decennia is het bruto binnenlands product (BBP) per hoofd in opkomende markten verdubbeld als je dit afzet tegen het BBP in ontwikkelde landen.

Ook hebben de opkomende landen inmiddels als groep een overschot op de lopende rekening (voornamelijk doordat meer wordt geëxporteerd dan geïmporteerd) en zijn de buitenlandse schulden op een gezonder niveau gekomen. Het zijn tekenen van economieën die minder kwetsbaar worden.

Grote rol China

De Chinese markt heeft een steeds grotere weging gekregen binnen de emerging markets-index van MSCI. Het gewicht is toegenomen van 7 procent twintig jaar geleden naar ongeveer 30 procent op dit moment.

Volgens AQR is de negatieve tendens rond de Chinese communistische partij - die bedrijven die het regime onwelgevallig zijn sterker wil reguleren en hard optreedt tegen speculeren - inmiddels ingeprijsd. De coronalockdowns in China lopen op hun eind en de groei trekt aan.

Wel zijn de aanhoudende spanningen rond Taiwan een risico voor opkomende markten, en China in het bijzonder. Een daadwerkelijke invasie zou echter voor alle aandelen een schok zijn. Zeker in de halfgeleidersector, waar Taiwan een grote rol speelt; chips zijn zo belangrijk geworden dat een grote verstoring van de toeleveringsketens overal ter wereld gevoeld zou worden.

Al met al lijken er veel redenen om te geloven dat er een kans ligt in de opkomende markten over de komende vijf tot tien jaar. Veel beleggers zitten onderwogen in deze aandelen, na een lange periode van magere resultaten.

Gespreid beleggen

Via etf’s kan een belegger met één transactie een gespreide belegging in emerging markets toevoegen aan zijn of haar portefeuille. Speciaal voor VEB-leden is er de fondsselector, een tool om etf’s te selecteren die aan uw voorkeuren voldoen. Op het gebied van aandelen in opkomende markten biedt deze zeventien varianten. We lichten er vier uit, allemaal met aandelen uit meerdere landen.

Er zijn enkele keuzes die de belegger kan maken binnen het emerging markets-landschap. In de tabel hieronder staan belangrijke kenmerken en is ook de ESG-score vergeleken, een maatstaf die de ecologische, sociale en governance-aspecten van de bedrijven binnen de etf weegt. In de tabel is deze score aangegeven via een kleurmarkering van de fondsnaam.

|

Naam |

ISIN | Kosten per jaar | Rendement 3 jaar* | Aantal bedrijven | Sectorverdeling top 3 | Synthetisch | Fondsomvang |

| iShares MSCI EM UCITS ETF USD (Acc) | IE00B4L5YC18 | 0,18% | 4,41% | 911 | 28% financials, 19% technologie, 13% consumptie (cyclisch) | Nee | $1737 miljoen |

| iShares MSCI EM IMI ESG Screened UCITS ETF USD (Acc) | IE00BFNM3P36 | 0,30% | 5,16% | 2249 | 21% financials, 20% technologie, 13% consumptie (cyclisch) | Nee | $2693 miljoen |

| Vanguard FTSE Emerging Markets UCITS ETF USD (Dist) | IE00B3VVMM84 | 0,22% | 5,18% | 2026 | 23% technologie, 22% financials, 13% consumptie (cyclisch) | Nee | $2500 miljoen |

| iShares MSCI EM SRI UCITS ETF USD (Acc) | IE00BYVJRP78 | 0,25% | 7,37% | 186 | 28% financials, 17% consumptie (cyclisch), 13% communicatie | Nee | $4536 miljoen |

Bron: VEB ETF-portal en websites aanbieders. ESG-score: rood = onder gemiddeld, geel = gemiddeld, groen = boven gemiddeld. (Acc) = herbeleggend, (Dist) = uitkerend. * = op jaarbasis

Het aantal posities loopt flink uiteen tussen de etf’s. Dat is te verklaren door de benchmark (index) die wordt gevolgd; deze is te vinden in de fondsnaam. De MSCI EM-index bevat large- en midcap-aandelen, terwijl de EM IMI ESG Screened-index ook smallcaps meeneemt. Die laatste heeft ook een duurzaamheidscomponent: bedrijven actief in controversiële wapens, kernwapens, tabak, ketelkool (steenkool die wordt gebruikt als brandstof in energiecentrales), oliezand en civiele vuurwapens zijn uitgesloten.

Een nog grotere focus op duurzaamheid is verkrijgbaar met de MSCI EM SRI-etf, waar alleen de bedrijven uit de MSCI EM-index met de beste ESG-scores in zijn opgenomen. Met 186 posities is dit fonds het meest geconcentreerd, doordat het strenge criteria toepast.

De Vanguard-etf volgt een index van FTSE: de Emerging Index, met grote en middelgrote bedrijven in opkomende markten. Deze is wel breder dan de MSCI Emerging Markets, met meer posities. De FTSE-index is relatief veel sterker blootgesteld aan China (36 procent) dan de MSCI-indices.

Uitdagend

Voor alle genoemde etf’s geldt dat er geen bescherming tegen valutaschommelingen is. De basisvaluta is de dollar, maar onderliggend is er een blootstelling aan allerlei munten van opkomende landen. Valutarisico speelt dus een rol, maar voor de meeste beleggers is dit aanvaardbaar binnen de portefeuille.

Het inschatten van toekomstige rendementen is berucht lastig, maar geeft ook waardevolle inzichten. Aandelen uit opkomende landen kunnen bogen op een relatief lage waardering, wat duidt op een hoge verwachte premie ten opzichte van ontwikkelde markten. Ook fundamenteel lijkt het beeld gunstig. Als de trend van de afgelopen jaren breekt, zijn opkomende markten weer een interessante beleggingscategorie om spreiding aan te brengen in de portefeuille, tegen een redelijke prijs.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |