Wie gespreid wil beleggen in een wereldwijde selectie aan aandelen, komt snel uit bij etf’s die de MSCI World-index volgen. Op dat vlak is er veel keuze. Een blik op vijf bepalende factoren bij zes MSCI World-etf’s.

De MSCI World-index bestaat uit zo’n 1500 aandelen van large- en midcapbedrijven in ontwikkelde landen. De VS is zeer dominant, met een weging rond de 70 procent. Bedrijven worden in de Index opgenomen volgens een weging op basis van de marktkapitalisatie, aangepast voor de free float. Dat gaat om de beurskoers van een bedrijf, vermenigvuldigd met het aantal aandelen dat vrij verhandelbaar is voor beleggers.

Het betreft een net return (NR) index, waarin uitgekeerde nettodividenden na belasting zijn inbegrepen in het rendement. Omdat een Nederlandse belegger met de in euro genoteerde etf’s te maken heeft, is hier ook de euro-variant van de MSCI World.

Veel beleggers zijn het beste uit met een accumulerende variant van de etf, waarbij periodieke (dividend)uitkeringen automatisch worden herbelegd. Dat scheelt transactiekosten.

De etf’s

In de tabel hieronder de belangrijkste kenmerken van zes in Nederland verkrijgbare etf’s:

|

Naam etf |

Lopende kosten |

ISIN |

Replicatie |

Securities lending |

Website |

Introductiedatum |

|

Amundi Index MSCI World UCITS ETF DR |

0,19% |

LU1437016972 (Euronext Paris) |

Volledige replicatie |

Ja |

17 november 2016 |

|

|

Invesco MSCI World UCITS ETF |

0,19% |

IE00B60SX394 (XETRA) |

Synthetisch |

N.v.t. |

2 april 2009 |

|

|

iShares Core MSCI World UCITS ETF |

0,20% |

IE00B4L5Y983 (XETRA) |

Sampling |

Ja |

25 september 2009 |

|

|

Lyxor Core MSCI World (DR) UCITS ETF |

0,16% |

LU1781541179 (XETRA) |

Sampling |

Ja |

28 februari 2018 |

|

|

SPDR MSCI World UCITS ETF |

0,12% |

IE00BFY0GT14 (XETRA) |

Sampling |

Nee |

28 februari 2019 |

|

|

Xtrackers MSCI World UCITS ETF |

0,23% |

IE00BJ0KDQ92 (XETRA) |

Sampling |

Ja |

22 juli 2014 |

Etf’s op de MSCI World Net Total Return Index, noterend in euro’s. Alle zes etf’s zijn accumulerend (herbeleggend). Groen laat zien welke etf’s er positief uitspringen op een bepaald kenmerk, oranje juist negatief.

1: De kosten

De totale lopende kosten kunnen afwijken van wat is weergegeven in de factsheets en de All-invergoeding (Total Expense Ratio: TER) op de websites van de aanbieders. Het zuiverste getal is terug te vinden in het Essentiële-informatiedocument (EID, ook vaak aangeduid met het Engelse KID) onder de kop Wat zijn de kosten?

Daaronder vindt u de Lopende kosten die elk jaar in rekening worden gebracht, uitgesplitst naar Beheerskosten en andere administratie- of exploitatiekosten en Transactiekosten. Die laatste worden bij de TER nog weleens buiten beschouwing gelaten.

2: Uitlenen van effecten

De fondsaanbieder kan bij securities lending de beleggingen tijdelijk uitlenen aan derde partijen. Hiervoor ontvangt het fonds een vergoeding die ten goede kan komen aan de beleggende deelnemers. Het uitlenen van stukken brengt echter wel risico’s met zich mee. Een etf die niet aan securities lending doet is, als alle andere factoren gelijk zijn, te verkiezen boven eentje die dat wel doet.

Meestal zijn de risico’s van het uitlenen niet zichtbaar. Alleen in uitzonderlijke marktomstandigheden, waarbij de volatiliteit toeneemt, kan dit nadelig uitwerken voor de belegger.

3: Replicatie

Ook de wijze van replicatie kan verschillen. Dat is hoe de etf de prestaties van de index nabootst. Er zijn 3 vormen:

- een fonds koopt alle aandelen in de index met dezelfde weging van effecten (volledige replicatie). Dit is de meest veilige manier. Voor een index met heel veel bedrijven, betekent dat heel veel verschillende posities, ook in bedrijven die nauwelijks weging hebben in de index.

- het fonds houdt een steekproef met een geoptimaliseerde selectie van de index-effecten aan om zo een representatieve portefeuille op te bouwen die het rendement van de index moet nabootsen (sampling). Het is soms efficiënter om niet alle aandelen te kopen, maar dit kan wel verschillen veroorzaken met de index.

- het fonds bezit niet de onderliggende aandelen van de index, maar gebruikt derivaten zoals swaps, of futures om de prestaties van de onderliggende index te repliceren (synthetisch). De etf-aanbieder sluit hiervoor een contract met een tegenpartij. Deze nabootsing op basis van derivaten brengt een tegenpartijrisico met zich mee, meestal zonder duidelijke meerwaarde.

Amundi haalt met volledige replicatie een extra puntje, Invesco heeft met de synthetische structuur een nadeel.

4: Prestaties

Maar welke etf weet de index het beste te volgen, of zelfs te verslaan? Hiervoor is het mogelijk om te kijken naar de periode vanaf de lanceringsdatum van het minst oude fonds, in dit geval de SPDR MSCI World UCITS ETF. Deze is vierenhalf jaar geleden opgericht, met een eerste waarderingsdatum op 1 maart 2019.

Vanaf die datum tot nu is de koers van de SPDR-etf het hardst gestegen, gevolgd door die van Invesco. De Amundi- en Lyxor-etf doen het duidelijk het minst. Dit is op basis van daadwerkelijke slotkoersen aan het begin en het einde van de periode. Aangezien het om accumulerende etf’s gaat, is de koersontwikkeling op de beurs ook het rendement. Het dividend is binnen het fonds herbelegd en er zijn geen uitkeringen.

|

Aanbieder |

Ontwikkeling van 100 euro |

Procent extra rendement (t.o.v. slechtst presterende etf) |

|

SPDR (State Street) |

€ 161,75 |

2,82 |

|

Invesco |

€ 161,67 |

2,69 |

|

iShares (BlackRock) |

€ 161,09 |

1,72 |

|

Xtrackers |

€ 160,89 |

1,39 |

|

Lyxor |

€ 160,32 |

0,44 |

|

Amundi |

€ 160,06 |

0 |

|

Index |

|

|

|

MSCI World Net Total Return (in €) |

€ 159,97 |

|

Bron: Bloomberg. 1 maart 2019 tot en met 30 augustus 2023.

Alle etf’s behalen een hoger rendement dan de benchmark. Dat kan komen door de lichte afwijkingen in de portefeuilles en wegingen, herbelegging van dividend op andere momenten en uitlenen van stukken. Zie ook deze pagina.

Als verschillen een gevolg zijn van de sampling-methode, is dat vaak doordat (meestal grotere) bedrijven uit de benchmark een groter gewicht krijgen. Als die het relatief goed doen, helpt dat het rendement van de etf. Niemand kan echter voorspellen wat vanaf nu per saldo de invloed gaat zijn.

De SPDR-etf haalt het hoogste rendement. Deze heeft ook de laagste kosten. De etf van Amundi weet het rendement van de benchmark het beste na te bootsen, waarschijnlijk door de volledige replicatie. Een belegger die daar grote waarde aan hecht, heeft met dat fonds een goede koop. Dat zou wel het laagste rendement hebben opgeleverd.

Langere periode

Een periode van vierenhalf jaar aan resultaten zegt niet alles over de toekomst; daarvoor zijn de kostenratio’s en de andere factoren betere maatstaven.

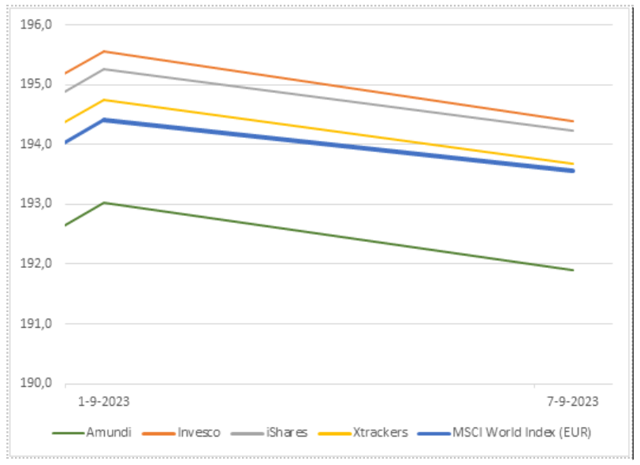

Verandert een langere tijdsspanne de resultaten? We kijken daarvoor naar de etf’s van Amundi, Invesco, iShares en Xtrackers, vanaf 18 november 2016 - de eerste koersdatum van de Amundi-etf. De andere twee bestaan nog niet zo lang.

Hieronder is de koersontwikkeling van 100 euro vanaf die datum tot en met vandaag te zien, waarbij de koers van vandaag is uitgelicht om de verschillen goed te kunnen zien.

Koersontwikkeling vanaf november 2016

Bron: Bloomberg. 18 november 2016 = 100.

Hieruit blijkt dat de Amundi-etf achterblijft. Het rendement is 1,67 procentpunt lager dan de index. Die wordt door Amundi zoveel mogelijk exact gekopieerd, en de kosten lijken dan het verschil te maken.

Wel opvallend: ook over deze periode weten de andere drie etf’s het beter te doen dan de MSCI World. Die van Xtrackers benadert uit deze groep de index het beste, maar wel weer met het laagste rendement. Deze heeft dan ook de hoogste kosten.

5: Bied-laatspreads

De zelfbelegger heeft te maken met transactiekosten bij zijn bank of broker. Deze zullen per etf wel grofweg gelijk zijn, wanneer eenzelfde bedrag wordt ingelegd. Er is echter ook de spread (verschil tussen de koers waartegen je kunt kopen en verkopen).

De spreads wijken niet heel erg af tussen de producten, deze bedragen 3 tot 11 basispunten (0,03 tot 0,11 procent van de inleg). Het betreft hier grote, liquide producten, met beheerde vermogens boven de 2 miljard dollar. In volatiele tijden met weinig liquiditeit kan de spread wel iets oplopen.

|

iShares Core MSCI World UCITS ETF |

SPDR MSCI World UCITS ETF |

Invesco MSCI World UCITS ETF |

Xtrackers MSCI World UCITS ETF |

Amundi Index MSCI World UCITS ETF DR |

Lyxor Core MSCI World (DR) UCITS ETF |

|

0,03% |

0,04% |

0,06% |

0,078% |

0,083% |

0,11% |

Bron: Bloomberg. Spreads, steekproef 28 augustus 2023. Van kleinste naar grootste.

Hoewel de iShares-etf, als meest bekende aanbieder met het grootste volume, de laagste spread heeft, zal de buy and hold-belegger niet te veel last hebben van hoge spreads. Die gaan vooral impact hebben bij een belegger die veel handelt.

Eindoordeel

De SPDR MSCI World UCITS ETF scoort over het geheel gezien het beste op de kosten en het niet uitlenen van effecten, en behaalt daarbij de prestaties.

Met de iShares Core MSCI World UCITS ETF is een degelijke keuze van de grootste vermogensbeheerder ter wereld. Deze levert solide prestaties, is fysiek en heeft een lage spread.

De twee bovengenoemde etf’s zijn ook onderdeel van de actie Beleggingsgarantie van de VEB. Leden kunnen daarmee een etf-portefeuille opbouwen van 1.000 euro, en mocht er na vijf jaar een verlies zijn, dan vergoedt de VEB dit. Het spreekt voor zich dat de VEB niet is gelieerd aan deze fondsen of fees van hen ontvangt.

De Amundi Index MSCI World UCITS ETF DR weet de indexprestaties het beste te volgen over de meetperiode. De wijze van replicatie kan zorgen dat dit ook in de toekomst gebeurt.

De genoemde etf’s zijn verkrijgbaar bij partijen als DeGiro en Saxo Bank. Heeft uw bank of broker deze niet in het assortiment, dan is het wellicht mogelijk om een aanvraag te doen. Lees ook ons onderzoek naar de kosten en service van brokers.

| Breder spreiden |

|

De MSCI World-index is toonaangevend en bevat een enorme variatie aan bedrijven. Waar bij veel andere indices (en etf’s die daarop gebaseerd zijn) een paar grote bedrijven veel gewicht in de schaal leggen, is dat bij de MSCI World veel minder. Op dit moment zijn Apple (5 procent) en Microsoft (4 procent) de grootste posities. Ze hebben zeker grote impact, maar zijn niet allesbepalend voor het verloop van de index. Wel is de landenweging uit het lood geslagen. Zo’n 70 procent van het vermogen zit in de VS. En hoewel de beleggingstheorie meer belang toekent aan spreiding over sectoren dan over landen, kan een belegger toch een voorkeur hebben om wat meer blootstelling te hebben aan bedrijven uit andere gebieden (zoals Europa, of opkomende landen). |

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |