Wie de kleine lettertjes in de jaarverslagen heeft gelezen kan moeilijk zeggen dat het geheel onverwacht is dat de decennialang-slepende woekerpolisaffaire nog een venijnig staartje dreigt te krijgen. Nederlandse verzekeraars legden al miljarden opzij om gedupeerde beleggers te compenseren, maar na een gerechtelijke uitspraak van dinsdag zou dat bedrag weleens verder kunnen oplopen.

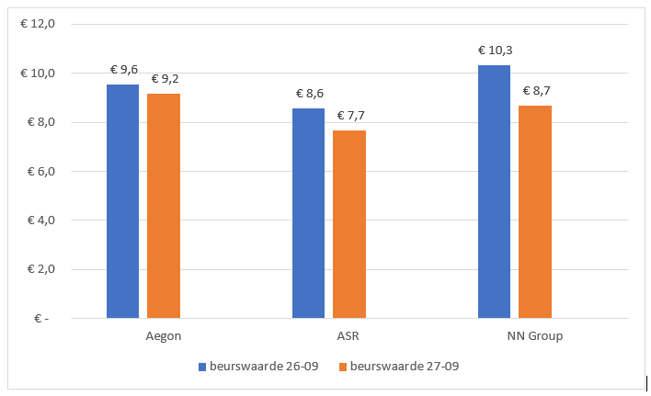

Woensdag ging bij elkaar bijna 3 miljard aan beurswaarde in rook op bij NN Group, ASR en Aegon. Beleggers houden rekening met een flinke schadepost na een voor hen pijnlijk vonnis.

Een analyse van de uitspraak in vier keer vraag en antwoord.

1: Wat is er precies aan de hand?

De ontplofte bom is een nieuwe gerechtelijke uitspraak rondom de woekerpolisaffaire. In het kort heeft verzekeraar NN ten onrechte een trits aan kosten in rekening gebracht bij in een ver verleden verkochte beleggingsverzekeringsproducten.

In flitsende brochures werd geschermd met mooie prognoses en dikke rendementen. Maar omdat een groot deel van de inleg opging aan onder meer (verstopte) verzekeringspremies en vergoedingen voor tussenpersonen, waren die cijfers veelal een luchtkasteel.

In het vonnis van de rechter is te lezen dat er geen “contractuele grondslag” bestaat voor een deel van die kosten. Sterker, de rechter oordeelt dat het gebrek aan openheid van Nationale Nederlanden (de rechtsvoorganger van NN) rondom die kosten “in strijd met de goede trouw” en “oneerlijk” is.

2: Hoe groot wordt de schade voor aandeelhouders?

NN Group houdt in ieder geval de kaarten tegen de borst. In het persbericht wordt gesproken over “substantiële financiële gevolgen” en een “materieel negatief effect”, maar de verzekeraar geeft ook aan dat het “op dit moment niet mogelijk is de totale risico's voor NN Group op betrouwbare wijze in te schatten of te kwantificeren”.

In het vonnis worden geen concrete (schade)bedragen genoemd, maar het is duidelijk dat de positie van Vereniging Woekerpolis.nl in de schikkingsonderhandelingen met NN Group sterker is geworden.

Voorzitter Ab Flipse van de Vereniging Woekerpolis.nl meent dat gedupeerden uiteindelijk recht hebben op “vele duizenden euro’s compensatie”. Hoog inzetten is onderdeel van elk onderhandelingsspel, maar heel vreemd klinkt het allemaal niet in de wetenschap dat tussenpersonen in de jaren 90 zonder al te veel moeite rijk konden worden met distributievergoedingen voor verkochte beleggingsproducten. En dan moet nog rekening worden gehouden met misgelopen rente-inkomsten over een periode van decennia.

De rechtsvoorgangers van NN Group, inclusief Delta Lloyd, verkochten naar schatting een miljoen van dit soort producten. Het gaat dus potentieel om serieuze bedragen.

Beleggers lijken er ook zo over te denken: de koersdaling van ruim 15 procent op woensdag van NN vertaalt zich in ongeveer 1,6 miljard euro aan verdampte beurswaarde.

De drie beursgenoteerde verzekeraars verliezen bijna 3 miljard euro na woekerpolis-uitspraak

*Bron: Bloomberg. Beurswaarde in miljarden euro’s.

Analisten gaan uit van aanzienlijk lagere schadebedragen. Zo houdt de Belgische bank KBC rekening met een “negatieve impact die makkelijk kan oplopen tot enkele honderden miljoenen euro’s”.

Het eerlijke verhaal is dat een goede inschatting niet is te maken. Hiervoor geeft NN te weinig inzage in de woekerpolis-portefeuilles. Als het om woekerpolissen gaat zeggen aantallen (een miljoen stuks dus) niet zoveel; het gaat meer om de omvang. Bij grote polissen (denk aan een beleggingshypotheek) zal het bedrag aan onterecht in rekening gebrachte kosten immers veel hoger uitvallen dan bij de kleinere producten (waarschijnlijk een veel groter aantal).

Bovendien gaat NN in cassatie, onder meer omdat het meent dat de informatieverschaffing wel degelijk in lijn was met de regels van destijds.

3: Waarom gaan ASR en Aegon ook onderuit op de beurs?

Het gerechtshof heeft ook uitspraak gedaan in een vergelijkbare zaak van de Vereniging Woekerpolis tegen Aegon Nederland. Dat bedrijf is sinds enkele maanden in handen van de Utrechtse verzekeraar ASR.

De zaak ging om drie beleggingsproducten - Aegon Koersplan, Fundplan en Vermogensplan - die tot 2004 werden verkocht door Aegon Nederland. Bij een van die producten heeft Aegon misleidende informatie gegeven in brochures tussen 1989 en 1994, zo is het oordeel van de rechter op woensdag. Bij twee producten zou Aegon zelfs onwettig hebben gehandeld jegens klanten.

In een tweeregelig persberichtje geeft ASR aan de “uitspraak nauwkeurig te willen bestuderen” alvorens wordt bepaald de uitspraak aan te vechten.

De vraag die blijft hangen is in hoeverre ASR de woekerpolisrisico’s heeft gewogen bij het boekenonderzoek van de Nederlandse activiteiten van Aegon. Het scheelt wel dat de overname voor een deel in cash (2,5 miljard euro) werd betaald.

In ruil voor het inbrengen van de Nederlandse verzekeringsactiviteiten kreeg Aegon nu net geen 30 procent van de ASR-aandelen. Die aandelen zijn nu dus ruim 10 procent minder waard. Dit had ook zijn weerslag op de koers van Aegon zelf: die kreeg een forse tik. Naast de indirecte blootstelling via ASR is Aegon overigens geen partij meer in de woekerpolisaffaire, zo bevestigde de verzekeraar woensdag.

4: Kan de balans van verzekeraars al te grote schadeclaims opvangen?

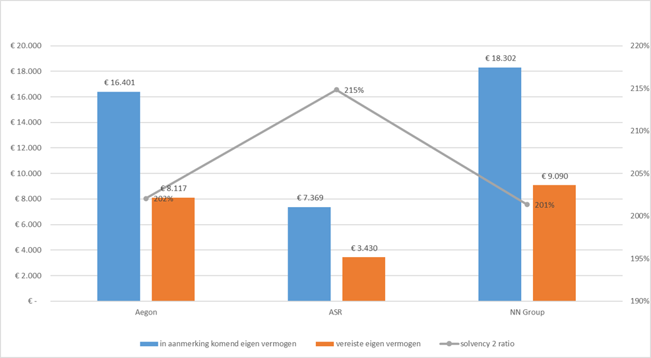

Met kapitaalratio’s (solvency-2) van boven de 200 procent kan het beursgenoteerde verzekeringstrio tegen een stootje.

Neem ASR, dat een buffervermogen heeft van 7,4 miljard euro. Dat is een factor 2,15 keer zo hoog als het door de toezichthouder vereiste kapitaal van 3,4 miljard euro (solvency-2 ratio: 215 procent).

Ook als schadeposten aanzienlijk hoger uitvallen dan nu door beleggers wordt ingeprijsd, komen de drie verzekeraars dus niet direct in solvabiliteitsproblemen.

De balansen van de verzekeraars kunnen tegen een stootje

Bron: Bloomberg. In miljoenen

Maar juist het feit dat de verzekeraars ruim in het jasje zitten, zou de Vereniging Woekerpolis.nl kunnen helpen in het onderhandelingsspel: de actiegroep hoeft zich niet te laten afschepen met een laag schikkingsvoorstel omdat de partijen een hoge compensatie niet zouden kunnen dragen. En iedere euro die – weliswaar terecht – wordt uitgekeerd aan gedupeerde woekerpolisklanten gaat niet naar de aandeelhouders in de vorm van dividend of aandeleninkopen.

Voor beleggers is extra pijnlijk dat verzekeraars net de weg omhoog hadden gevonden door de gestegen rente en consolidatie in de sector. Nu laait een decennia-oud probleemdossier weer op en dat doet pijn.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |