De kleine Altice-beleggers hingen er altijd al een beetje bij. Maar door een scheve verdeling van stemrechten op de aandelen lopen zij nu het risico een inferieur bod te krijgen. De vruchten van het vers ingezette herstel zullen in dat scenario volledig geplukt worden door grootaandeelhouder Drahi.

Zelden waren analisten zo eensgezind als afgelopen vrijdag.

Zonder uitzondering bestempelden zij het bod van Altice-oprichter, grootaandeelhouder en president Patrick Drahi als “opportunistisch” en aan de lage kant. Het bod van 4,11 euro per aandeel ligt ruim een derde onder de koers van nog geen half jaar geleden, vlak voor de coronapandemie uitbrak.

Maar beleggers die hopen op aandeelhoudersverzet en een hoger bod zouden bedrogen kunnen uitkomen. Sinds Altice Europe circa zes jaar geleden een notering aan de Amsterdamse beurs kreeg, is de wil van Drahi wet.

En bij het slotakkoord lijkt dat niet anders te zijn.

Twee maten

Drahi – of eigenlijk zijn investeringsvehikel Next Alt – laat weten dat het bod hoe dan ook zal worden doorgezet als minimaal 95 procent van het aandelenkapitaal zal worden aangemeld. Via een zogenaamde uitkoopprocedure kan snel daarna de overige 5 procent worden verkregen.

Aangezien Drahi al 77,6 procent van het aandelenkapitaal bezit, is die horde makkelijker te nemen dan bij de meeste openbare biedingen op Nederlandse bedrijven in de laatste jaren het geval was. Maar Altice’s aparte aandeelhoudersstructuur maakt dat er van een echt obstakel eigenlijk helemaal geen sprake meer is.

Dat zit zo. In de zomer van 2015 werd in een speciale aandeelhoudersvergadering in Luxemburg het kabelbedrijf van een Luxemburgse entiteit omgekat in een Nederlandse NV. Op de agenda stond ook het naar Nederlandse standaarden onorthodoxe voorstel om naast de normale aandelen uit het niets nieuwe B-aandelen te creëren. Die bijzondere stukken kregen 25 keer zo veel stemrecht.

Drahi verkreeg het leeuwendeel van de B-aandelen. De B-aandelen die naar de andere aandeelhouders gingen werden in veel gevallen door hen al weer snel verkocht of omgeruild voor de A-variant omdat die stukken beter verhandelbaar zijn.

Dat wreekt zich nu. Van de nog vrij verhandelbare aandelen – lees: niet in handen van Drahi – staan circa 27 miljoen B-aandelen uit tegenover maar liefst 636 miljoen A-aandelen. Het veel kleinere aantal B-aandelen heeft meer stemrechten dan alle A-aandelen bij elkaar.

Op zoek naar B

Het laat zich raden dat Drahi zich vooral zal inspannen om B-aandeelhouders te overtuigen hun stukken aan te melden voor zijn bod.

Doordat veel B-aandelen in handen zijn van een paar grote beleggers– volgens het AFM-register bezitten Fidelity en het Europacific Growth Fund respectievelijk bijna 8 miljoen en 14 miljoen stukken – levert dit snel meer stemkapitaal op. Het is niet uit te sluiten dat het contact met deze partijen al is gelegd.

Als Drahi deze houders van B-stukken naar zijn kamp weet te trekken, hoeft nog slechts circa 55 procent van de A-aandeelhouders in te stemmen om de grens van 95 procent te slechten.

Meer fratsen

Maar zelfs als Drahi er niet in slaagt die krappe meerderheid van het A-kamp te overtuigen, zijn er andere routes om Altice volledig in handen te krijgen.

Die grens van 95 procent is namelijk niet in beton gegoten. In het persbericht is te lezen dat “van die grens kan worden afgeweken in overleg met Altice Europe”.

Wat rekenwerk laat zien dat als de horde wordt verlaagd er al vrij snel geen meerderheid van het A-kamp nodig meer nodig is.

Indien de 95 procent niet wordt gehaald is een uitkoopprocedure – de meest galante route om aandelen te bemachtigen – niet meer mogelijk. Maar ook als Drahi slechts beschikking krijgt over – noem eens wat – 85 procent van het aandelenkapitaal zijn er uitrookmogelijkheden te bedenken. Denk aan een activa-passiva-transactie, waarbij – kort gezegd – alle bezittingen en schulden in de Altice-holding worden overgeheveld naar een nieuwe entiteit.

In het persbericht wordt expliciet gemeld dat aandeelhouders die niet aanmelden rekening moeten houden met dit soort strapatsen.

Slechte combinatie

In het verleden heeft de VEB zich meermaals uitgesproken over het belangenconflict dat ontstaat als een bestuurder/commissaris en grootaandeelhouder een bod doet op aandelen (bijvoorbeeld Unit4, Mediq, TMC).

Bij Altice wreekt zich nu dat een groot deel van de beleggers feitelijk als tweederangs aandeelhouders wordt behandeld. Te meer omdat het bod van Drahi op de aandelen ronduit mager is.

Hieronder worden drie redenen gegeven waarom het bod als mager is te bestempelen.

1. Herstel niet meegenomen in bod

De belangrijkste markt voor Altice is Frankrijk, goed voor driekwart van de jaaromzet van bijna 15 miljard euro vorig jaar. Maar tot voor kort was het geen feest om grote speler in Frankrijk te zijn in mobiel bellen, internet en tv. Er was sprake van misschien wel de grootste vechtmarkt van Europa, onder meer omdat de toezichthouder de deur wagenwijd open had gezet voor de komst van een agressieve vierde speler, die de markt op zijn kop zette met stunttarieven en andere promoties.

Altice kampte met hetzelfde probleem als KPN dat massaal klanten zag overstappen naar de goedkopere aanbieder Tele2. En eigenlijk was de situatie ernstiger omdat de Fransen structureel te weinig hadden geïnvesteerd in de kwaliteit van het netwerk en proposities (bijvoorbeeld zenderaanbod van tv) waardoor de leegloop van klanten nog extremer was.

Tot twee jaar geleden. Door de klant weer belangrijk te maken – onder meer door Champions League rechten te kopen en sneller internet – droogde de opzeggingenstroom op. De omzet krabbelde langzaam op en – onder meer door bezuinigen – ging het bedrijfsresultaat nog een tandje harder omhoog (ebitda, winst voor belastingen, rente en afschrijvingen).

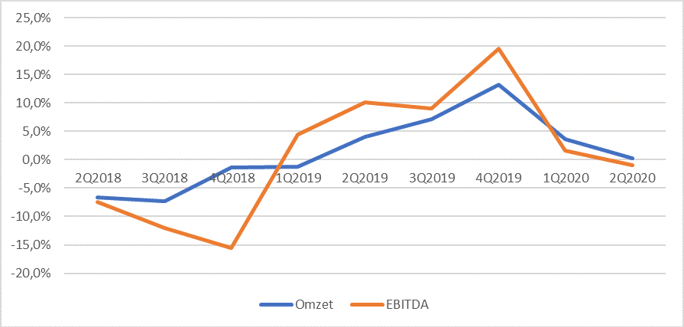

Grafiek: omzet en EBITDA-herstel in Frankrijk tot corona-uitbraak

Bron: Altice kwartaalcijfers

De pandemie neemt een hap uit het herstel – al werd de groei nauwelijks negatief. Maar alles wijst er op dat sprake is van een tijdelijk fenomeen.

De hardste klap werd uitgedeeld vanwege winkelsluitingen waardoor de verkoop van bundels kort tijd helemaal stilviel. De mediatak wordt ook geraakt, voornamelijk door de terugval in advertentie-inkomsten en uitgestelde sportwedstrijden, maar dit is slechts 5 procent van de omzet.

Veel relevanter lijkt dat de vier Franse telecomspelers er (eindelijk) achter zijn gekomen dat op de langere termijn alleen de klant wijzer wordt van stuntprijzen. Bij de halfjaarcijferpresentatie van 30 juli sprak topman Alain Weill van een “goede balans tussen de vier operators in de markt”.

Altice meldde dat het mobiele klantenbestand met bijna 100 duizend was gegroeid in het tweede kwartaal. En dat in Frankrijk de abonnementstarieven “substantieel” zijn verhoogd in de laatste weken.

“De markt voorziet een duidelijk herstel van de ARPU”, aldus Weill. De ARPU –average revenue per user, of omzet per gemiddelde klant – is een cruciale maatstaf in telecomland omdat deze aangeeft of de prijzen kunnen worden opgeschroefd.

De vruchten van winst- en omzetherstel zullen na een succesvolle coup volledig in de portemonnee van Drahi terecht komen.

2. Hoge schuld versterkt informatie-asymmetrie

Het ongelukkige bestaan van Altice op de beurs kan niet los gezien van de – op het oog – uit het lood geslagen balans.

De ondernemingswaarde bedraagt circa 34 miljard euro, waarvan bijna 30 miljard euro uit (netto)schuld bestaat. Dat hoge schulden pijn kunnen doen zal weinig Altice-beleggers zijn ontgaan toen het slecht ging. Doordat rentekosten doorliepen en door werd gegaan met schuldaflossing fungeerde het aandelenkapitaal als een soort boksbal die alle verliezen moest opvangen.

Maar het hefboomeffect lijkt nu langzaam in het voordeel van aandeelhouders te draaien. En dan kan het hard gaan.

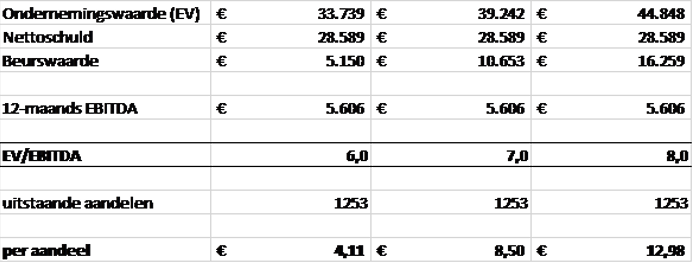

Het bod van Drahi waardeert Altice op zes keer het twaalfmaands brutobedrijfsresultaat (EBITDA) van 5,6 miljard euro. Maar stel nu dat Drahi het lukt om in de luwte de multiple op te krikken tot 7 keer het bedrijfsresultaat, bijvoorbeeld omdat hij er in slaagt – zoals het doel is – de kasstroom fors te verbeteren.

Tabel: illustratief impact hogere waardering multiple

Bron: Altice kwartaalcijfers, Bloomberg

Doordat de schuldverschaffers niet meeprofiteren levert deze bescheiden hogere multiple al snel een prijs per aandeel op die al twee keer zo hoog ligt als het bedrag dat Drahi nu bereid is neer te leggen.

In het persbericht wordt bovendien gemeld dat Drahi het bod wil financieren met een lening van BNP Paribas. Het lijkt aannemelijk dat Drahi niets in de weg staat zodra hij alle aandelen in handen heeft om de nieuwe leningen op de al bestaande schuldenberg te gooien. Het maakt de hefboom nog groter.

Schulden zijn vooral gevaarlijk als je niet weet wat je aan het doen bent. Drahi zou – zeker gezien de enorme informatievoorsprong op de kleinere aandeelhouders – wel eens in een andere categorie kunnen vallen. Dan word je snel (nog) rijk(er).

3. Kassa bij elke herfinanciering

Nog niet eens zo heel lang geleden was er zoveel wantrouwen onder obligatiebeleggers dat Altice zijn verplichtingen niet kon nakomen dat (eventjes) de effectieve rente op sommige obligaties boven de 9 procent belandde.

Sindsdien zijn er heel wat stappen gezet om Altice op de rails te krijgen. Die inspanningen – toegegeven: met hulp van centrale bankiers die de geldkraan vol open draaien – vertalen zich in almaar dalende rentelasten. De kosten van vreemd vermogen zijn afgenomen van meer dan 6 procent in januari 2018 naar 4,8 procent medio 2020.

Het zou zo maar kunnen dat dit percentage verder zal zakken. Nog vorig jaar kon Altice een deel van de uitstaande schulden herfinancieren tegen 2,5 procent, het laagste niveau voor het bedrijf ooit.

Een van de redenen dat Drahi tot de rijkste mensen op aarde behoort is dat hij meester is in het structureren van schulden om rente en belastingen omlaag te krijgen. Hij is ongetwijfeld al aan het uittekenen wat hij op dit vlak met Altice gaat doen als hij 100 procent van de aandelen bezit.

VEB eist extra waarborgen van commissarissen in overnameproces

-Slecht ondernemingsbestuur (governance) staan goede prestaties altijd in de weg, maar in de overnamesituaties laat het zich echt wreken. Er zijn vooral vraagtekens of het bod werkelijk in “het beste belang is van de aandeelhouders is”, zoals het persbericht vermeldt.

-Bij de onderhandelingen over het bod van de Altice-president waren slechts één uitvoerend bestuurder – bedrijfsjurist Natacha Marty, ook nog eens pas twee jaar geleden benoemd – en de vier commissarissen betrokken. De andere drie uitvoerende bestuurders waren vanwege hun banden met Drahi en flinke aandelenpakketten geconflicteerd en hebben volgens het bedrijf niet meegepraat met het bod.

-Gezien de bijna unanieme reactie uit de markt dat het bod niet het volle potentieel van Altice reflecteert, roept de VEB de vijf bestuurders op om in heronderhandeling te gaan over de voorwaarden van het bod.

-Gezien het eminente belangenconflict dat speelt bij dit bod zouden de commissarissen ook niet moeten accepteren dat het aanmeldingspercentage waarbij het bod gestand wordt gedaan lager mag komen te liggen dan 95 procent. Alleen zo kan worden gewaarborgd dat ten minste een kleine meerderheid van de A-aandeelhouders akkoord is met het bod.

Tweederangs aandeelhouders

-Het is gezien de zeer matige prestaties op de beurs de vraag of ze zouden komen, maar er zal geen afscheidsfeestje voor aandeelhouders door Altice worden georganiseerd. Eén van de redenen voor de exit is dat dan geen aandeelhoudersvergadering meer hoeft te worden gehouden. Dat is vrij brutaal. De grote baas schitterde immers altijd in afwezigheid en liet zijn honneurs waarnemen door medebestuurders.

-Die vergaderingen waren toch voor de bühne omdat vanwege het grote belang van Drahi en een onorthodox vetorecht voor bestuursbesluiten de stemuitslagen vooraf al vast stonden. De scheve machtsverhoudingen binnen Altice waren vorig jaar zelfs zo’n flagrante schending van de beginselen van goed ondernemingsbestuur dat de accountant er een opmerking over maakte in het jaarverslag.

-Altice wordt door Drahi de facto als familiebedrijf gerund, waarbij de belangen van andere aandeelhouders niet serieus worden genomen. In dat licht is een aanstaand beursvertrek misschien niet eens zo heel betreurenswaardig, maar wel pas als Drahi een faire prijs betaalt.