Het voorstel van DSM om samen te gaan met het Zwitserse Firmenich wordt op de beurs goed ontvangen. Maar er zijn niet alleen maar voordelen. Het wordt een papierwinkel om te veel betaalde dividendbelasting terug te halen uit Zwitserland. Vijf keer vraag en antwoord over deze verrassende transactie.

DSM krijgt de handen op elkaar van beleggers. Op het bericht dat de twee bedrijven verder samen willen gaan, steeg de koers fors.

Dat valt goed te begrijpen gezien de strategische en financiële rationale, waaronder samenwerkingsvoordelen die meer dan 2 miljard euro aan waarde vertegenwoordigen voor de aangekondigde fusie tussen DSM en het Zwitserse familiebedrijf Firmenich.

Maar vooral voor particuliere beleggers zijn er niet alleen maar voordelen. Het fusiebedrijf zal zich statutair in Zwitserland vestigen en dat betekent dat het een hele papierwinkel wordt om te veel betaalde dividendbelasting terug te vorderen.

Vijf keer vraag en antwoord over deze verrassende transactie.

1. Wat is de strategische rationale van de overname?

Volgens DSM en Firmenich gaat het om een fusie, maar gezien de verhoudingen mag gerust worden gesproken van een overname. DSM (7,3 miljard euro omzet, 1,4 miljard euro ebitda) is een maatje groter dan Firmenich (4,2 miljard euro omzet, ruim 800 miljoen euro ebitda).

DSM-aandeelhouders krijgen dan ook twee derde van de aandelen in de nieuwe supermacht in voedings-en verzorgingsingrediënten. Met het samenvoegen van de twee bedrijven valt zowel aan de opbrengst- als kostenkant voordelen te behalen. Zo moet onder andere de inzet van de gezamenlijke verkoopkanalen zorgen voor jaarlijks 500 miljoen euro aan extra omzet.

De verkoopvoordelen zijn vooral te vinden binnen de DSM-divisie voedsel en dranken (Food & Beverage), die alle activiteiten ter verbetering van de smaak, textuur en gezondheid van voeding en dranken combineert. Denk aan enzymen die er voor zorgen dat Danone minder suikers in yoghurtjes hoeft te doen. In deze tak van sport is ook Firmenich actief.

Dankzij het samenvoegen moet het totale bruto bedrijfsresultaat (ebitda) vanaf 2026 met 350 miljoen euro per jaar toenemen. Hiervan komt volgens DSM en Firmenich ongeveer de helft uit de extra omzet en het overige deel uit kostenbesparingen, waaronder gezamenlijke inkoopvoordelen en het wegsnijden van dubbele managementlagen.

2. Hoe ziet de fusietransactie er precies uit?

De transactie is in een wat ongewone structuur gegoten. In feite brengen beide bedrijven hun operationele activiteiten onder in een nieuwe entiteit.

DSM's aandeelhouders zullen in totaal 65,5 procent van het nieuwe DSM-Firmenich bezitten en de Firmenich-aandeelhouders – 45 nazaten van de oprichter van het bedrijf dat in 1895 werd gestart – zullen 34,5 procent bezitten in het fusiebedrijf. Daarnaast krijgen de Firmenich-aandeelhouders nog een bedrag van 3,5 miljard euro in contanten overgemaakt.

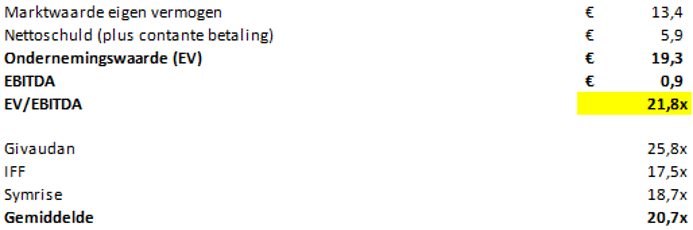

De totale overnamesom voor Firmenich (inclusief overgenomen nettoschuld) bedraagt op basis van de slotkoers van DSM van maandag 19,3 miljard euro. Het bruto bedrijfsresultaat van Firmenich zal over het lopende (gebroken) boekjaar omgerekend circa 885 miljoen euro bedragen.

Waardering Firmenich en sectorgenoten

Bron: DSM, Bloomberg, bedragen in miljarden euro’s

Het bod komt daarmee uit op een waardering van 21,8 keer de ebitda. Dat is vergelijkbaar met de waardering van sectorgenoten als Givaudan, IFF en Symrise.

Beleggers reageren verheugd op de samensmelting van DSM en Firmenich. Het aandeel DSM noteerde flink hoger. En dat kan niet los gezien worden van de jaarlijkse samenwerkingsvoordelen van 350 miljoen ebitda die de combinatie vanaf 2026 denkt te kunnen realiseren.

Enig rekenwerk laat zien dat de waarde van die samenwerkingsvoordelen teruggerekend naar vandaag al snel een waarde opleveren van meer dan 2 miljard euro voor de huidige DSM-aandeelhouders (lees: 65,5 procent van de aandeelhouders in de nieuwe combinatie).

3. Wat betekent het dat DSM een Zwitsers bedrijf wordt?

Dat niet helemaal sprake is van een fusie van gelijken blijkt uit het feit dat alle topposities in het gecombineerde bedrijf worden ingenomen door DSM-functionarissen.

De co-ceo's van DSM, Geraldine Matchett en Dimitri de Vreeze, gaan leiding geven aan het fusiebedrijf. Matchett heeft behalve de Britse en Franse nationaliteit ook een Zwitsers paspoort.

Ook de voorzitter van de raad van commissarissen, Thomas Leysen, blijft deze positie bekleden in de nieuwe combinatie. De vicevoorzitter wordt de huidige president-commissaris van Firmenich, Patrick Firmenich. Het toezichthoudend college zal verder bestaan uit 7 DSM-commissarissen en 4 Firmenich-commissarissen. Daarvan worden er drie door de familieaandeelhouders naar voren geschoven.

Daarnaast wordt nog één onafhankelijke commissaris in de raad verwelkomd. Een naam is echter nog niet bekend gemaakt.

Saillant is dat het fusiebedrijf statutair gevestigd zal worden in Zwitserland. DSM geeft wel aan dat er een dubbel (operationeel) hoofdkantoor zal komen, in Maastricht en in het Zwitserse Kaiseraugst.

Zodra de transactie is goedgekeurd door aandeelhouders en is afgerond - naar verwachting op zijn laatst in de eerste helft van 2023 - zal het fusiebedrijf zich moeten houden aan Zwitserse wetten, regelgeving en governance-standaarden. Desgevraagd liet DSM weten dat het nog niet weet of het zich zal blijven committeren aan bijvoorbeeld de Nederlandse Code voor goed bestuur.

4. Wat betekent dit allemaal voor de Nederlandse belegger?

Het fusiebedrijf krijgt een notering in Amsterdam, maar zal dus statutair in Zwitserland zetelen. Dit zal repercussies hebben voor dividendbeleggers.

Het Zwitserse belastingtarief op dividend bedraagt 35 procent.

Nederlandse beleggers kunnen 15 procent hiervan verrekenen met de Nederlandse fiscus bij de aangifte inkomstenbelasting. De resterende 20 procent (35 minus 15 procent) kan worden teruggevorderd bij de Zwitserse fiscus. Het probleem is dat dit nogal een papierwinkel oplevert. Vooral voor kleinere beleggers is het de vraag of dit allemaal de moeite waard is.

Een belegger die niets terugvordert en voor enkele duizenden euro’s aandelen heeft, verliest zo elk jaar een paar tientjes dividend. Een woordvoerder van DSM laat weten dat het – voor zover juridisch mogelijk – beleggers graag helpt bij het terugvorderen van dividend, bijvoorbeeld door alle formulieren op de website te plaatsen.

Verlies

Het feit dat DSM na Shell, Unilever en RELX (statutair) vertrekt naar het buitenland is ook wel een aderlating voor de N.V. Nederland. Vaak wordt bij (nieuwe) investeringsbeslissingen – denk aan de bouw van fabrieken of R&D-centra – vooral gekeken naar het land waar het statutaire hoofdkantoor is gevestigd, zo leert de geschiedenis. Het risico bestaat dat Nederland DSM op deze manier langzaam helemaal kwijtraakt.

5. Is de verbouwing van DSM nu helemaal afgerond?

Dinsdag maakte DSM ook bekend dat het laatste restje van de materialenactiviteiten de deur uit gaat. Kopers Advent en Lanxess nemen de tak over voor 3,85 miljard euro.

Dit onderdeel, dat kunststoffen voor onder meer de auto-industrie en bouw maakt, zette vorig jaar circa 1,5 miljard euro om. In een eerder stadium verkocht DSM twee andere delen van de materialentak. Bij elkaar leverde dit een (netto)verkoopopbrengst op van ruim 6 miljard euro.

Met de verkoop van de materialentak gaat een lang gekoesterde wens van veel aandeelhouders in vervulling. DSM had in het verleden te maken met aandeelhouders die aandrongen op een afsplitsing van de materialentak. Er zit nu eenmaal weinig toegevoegde waarde in het aanhouden van activiteiten die uiteenlopen van het ontwikkelen van enzymen voor de yoghurts van Danone tot het produceren van hittebestendige kunststoffen voor autobouwer Volkswagen.

In 2020 schreef de activistische aandeelhouder Oceanwood Capital Management een brief aan de co-ceo's Geraldine Matchett en Dimitri de Vreeze, waarin het op een afsplitsing aandrong. Ook voorganger Feike Sijbesma kon rekenen op soortgelijke brieven, onder meer van het door de Amerikaan Daniel Loeb geleide hedge fund Third Point. Met de verkoop van de materialentak zal dan ook een (voorlopig) einde komen aan het aandeelhoudersactivisme bij DSM.