Air France-KLM heeft een goed zomerseizoen achter de rug. Na ruim twee jaar met corona-ellende lag het rendement op geïnvesteerd kapitaal in het derde kwartaal op bijna 20 procent, ruim boven het percentage dat nodig is om aandeelhouderswaarde te creëren. Kan het concern dit volhouden?

Als er één sector is waar beleggers de ontwikkeling van het rendement op geïnvesteerd kapitaal scherp in de gaten moeten houden, dan is het de luchtvaart wel. Luchtvaartbedrijven hebben veel vliegtuigen nodig en zijn veel geld kwijt aan personeel en kerosine. Een hoog kapitaalsbeslag in combinatie met beperkte verdiensten voor iedere verkochte stoel is niet de beste uitgangspositie voor aantrekkelijke rendementen op de geïnvesteerde middelen (ROCE, return on capital employed).

De sector is er berucht om dat door de hele cyclus heen een matig rendement wordt geboekt. Bij een zuchtje tegenwind – denk aan een uitbarstende vulkaan, hogere looneisen van piloten of een stijgende kerosineprijs – duikt het bedrijf al snel in de verliezen en zakt het rendement onder het minimale rendement dat kapitaalverschaffers eisen.

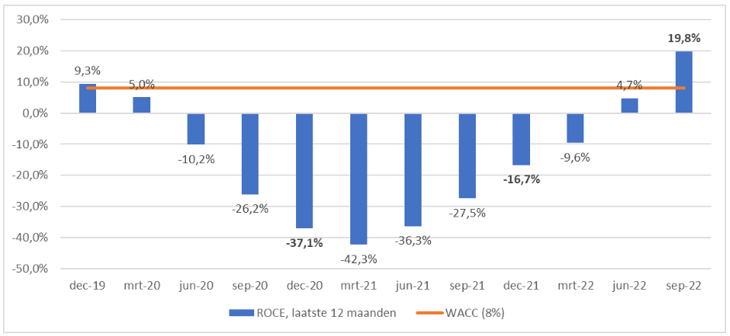

Door de verwoestende gevolgen van de pandemie was rendement voor Air France-KLM de afgelopen twee jaren even niet meer belangrijk. Overleven had de prioriteit. Die tijd is voorbij nu het herstel in de Europese luchtvaart is ingetreden. Dat is terug te zien aan de ROCE.

Volgens Air France-KLM bedroeg dat rendementscijfer over de afgelopen 12 maanden 19,8 procent (zie derdekwartaalcijfers, pagina 11). Dat is ruim boven de kostenvoet van kapitaal (WACC, weighted average cost of capital) van 8 procent die in de sector als gemiddeld wordt gezien. De tijd dat Air France-KLM nog waarde creëerde, was al wat jaartjes geleden.

Na tien dramatische coronakwartalen creëert Air France KLM eindelijk weer waarde

Bron: kwartaalverslagen Air France-KLM, IATA, berekening VEB.

Waardevernietiging tijdens corona

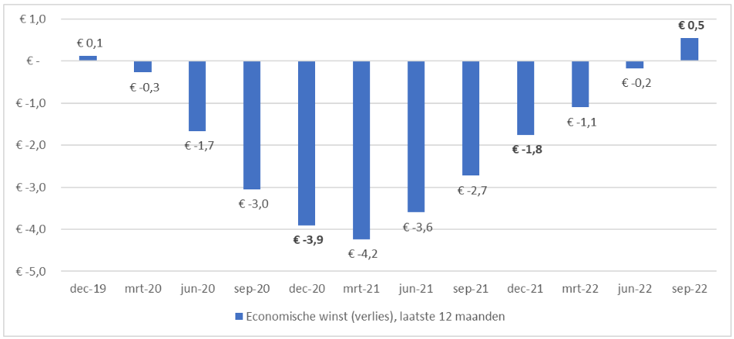

De ROCE kwam in de coronajaren 2020 en 2021 uit op respectievelijk min 37,1 procent en min 16,7 procent. Dat is bedroevend, maar hoe groot valt de schade uit als deze wordt uitgedrukt in een absoluut bedrag?

Om die vraag te beantwoorden moeten we teruggrijpen op het concept economische winst (economic profit). Het idee is dat voor het vaststellen van de winst niet alleen moet worden gekeken naar kostenposten in de jaarrekening (kerosine en de salarissen voor piloten en stewardessen), maar ook naar de (opportunity)kosten van aandeelhouders die hun kapitaal in de onderneming stoppen.

Kort gezegd willen aandeelhouders een minimaal rendement zien omdat zij hun geld ook in andere bedrijven kunnen investeren (in het jargon: de kostenvoet van kapitaal). Die ondergrens aan winst is – hoog over – het minimale vereiste rendement van kapitaalverschaffers vermenigvuldigd met het totaal aan de door het bedrijf geïnvesteerde middelen.

Het verschil tussen de daadwerkelijk behaalde winst, en dit minimaal door investeerders geëiste bedrag is de zogenaamde economische winst die wordt behaald.

Wie deze berekeningen loslaat op Air France-KLM tijdens de twee coronajaren, komt tot de conclusie dat in deze periode opgeteld voor 5,7 miljard euro aan waarde is vernietigd. In het eerste pandemiejaar 2020 was dat 3,9 miljard euro en het jaar daarop 1,8 miljard euro (zie grafiek).

Air France-KLM vernietigde 5,7 miljard euro aan economische waarde ten tijde van corona

Bron: kwartaalverslagen Air France-KLM, IATA, berekening VEB. Bedragen in miljarden euro’s.

Zonder miljardensteun van de Franse en Nederlandse overheid had Air France-KLM de coronacrisis niet overleefd. De rekening van de waardevernietiging belandt echter uiteindelijk op het bordje van de aandeelhouder. Zo ligt de beurswaarde van Air France-KLM nog altijd meer dan 1 miljard euro lager dan voor de uitbraak van corona.

Daarbij hebben beleggers tot tweemaal toe extra geld gestort toen het bedrijf in twee ronden nieuwe aandelen uitgaf om over meer contanten te kunnen beschikken. Er werd tot dusver in totaal voor 3,3 miljard euro aan nieuw geld ingebracht. In april 2021 voor 1 miljard en een jaar later nog eens 2,3 miljard euro.

Lek definitief boven?

Inmiddels wordt door Air France-KLM weer waarde gecreëerd. Maar de economische winst van 540 miljoen euro die de luchtvaartmaatschappij over de afgelopen 12 maanden realiseerde, is vooralsnog een doekje voor het bloeden. Toch is de trend – ondanks alle onzekerheden rondom de oorlog in Oekraïne, hoge brandstofprijzen en beperkingen op Schiphol – al enkele kwartalen opwaarts.

Maar hoe verhoudt deze waardecreatie zich tot de waardering van Air France-KLM op de beurs?

Volgens dataleverancier Bloomberg heeft Air France-KLM een ondernemingswaarde van ongeveer 11 miljard euro (beurswaarde plus nettoschuld). In theorie zou die waarde gelijk moeten zijn aan het totale geïnvesteerde vermogen van Air France-KLM plus (de contante waarde van) alle verwachte economische winsten die in de toekomst zullen worden geboekt.

Op basis van de laatste rapportage van Air France-KLM bedraagt het geïnvesteerde vermogen 4,6 miljard euro. Dat is dus veel minder dan de ondernemingswaarde op basis van de meest recente beurskoers. Het gat van ruim 6 miljard euro is de optelsom van alle toekomstige economische winsten naar beste inschatting van de markt.

Dat lijkt een optimistische inschatting. In feite wordt verondersteld dat Air France-KLM in staat is het huidige economische winstniveau van 540 miljoen euro tot in de eeuwigheid vol te houden. In dat geval vertegenwoordigt deze economische winst een waarde van 6,8 miljard euro (540 miljoen euro gedeeld door de WACC van 8 procent).

Het verleden laat zien dat het luchtvaartmaatschappijen maar zelden lukt economische winsten voor langere tijd vast te houden.

| Opkrikken winstgevendheid |

|

|