Door de lage rente waren aandelen lange tijd een stuk aantrekkelijker dan obligaties. Die situatie lijkt nu te kantelen, vooral in de VS. Drie redenen waarom Amerikaans waardepapier mogelijk een plekje verdient in de effectenportefeuille.

Veel beleggers keerden staatsobligaties de laatste jaren de rug toe. Door de lage, of in Europa zelfs veelal negatieve, rente, leek rendement op dit papier weinig aantrekkelijk. De wereld is sindsdien veranderd en inmiddels bieden Amerikaanse staatsobligaties tot wel vijf procent rente.

Natuurlijk is diversificatie een belangrijk argument om in obligaties te beleggen. Aandelen zijn risicovol en er zijn maar weinig mensen die altijd rustig zullen slapen als 100 procent van hun vermogen in aandelen is belegd. Maar er zijn nog drie redenen waarom het juist nu interessant is om Amerikaanse staatsobligaties te overwegen.

1. Amerikaanse obligaties bieden stevige rente

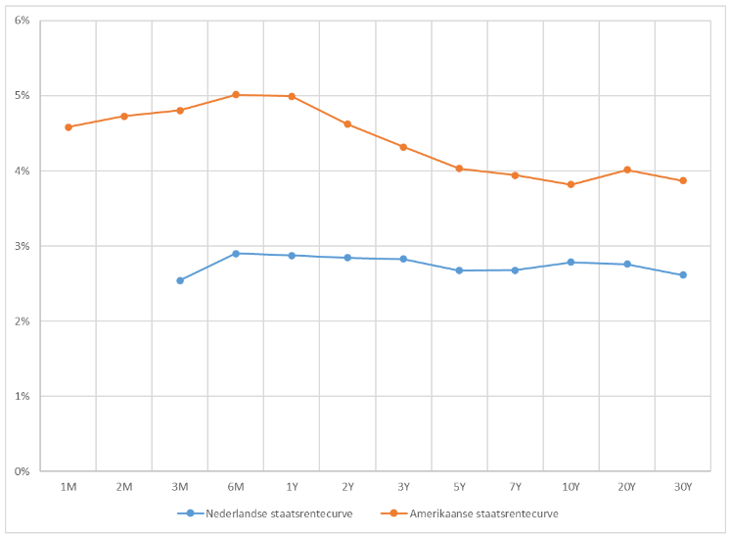

De Nederlandse korte staatsrente ligt op bijna 2,5 procent. Dat is, zoals in een eerder stuk aangehaald, veel beter dan de spaarrente van meestal een half procent. Er is wel nog steeds een gapend gat met de Amerikaanse rente die richting de vijf procent effectief rendement koerst.

Het valt op dat het verschil in rendement vooral groot is bij leningen met een korte looptijd. Op zogeheten Treasury bills met een resterende looptijd van 6 tot 12 maanden is een procent of vijf te verdienen. Nederlands papier met dezelfde (korte) looptijd geeft een rendement van nog geen 3 procent.

Rentevergoeding Nederlandse en Amerikaanse obligaties per looptijd

Bron: Bloomberg.

Koersen van obligaties zijn gevoelig voor de rente. Hoe langer de (resterende) looptijd, hoe hoger het renterisico. Lees hier hoe dat zit.

2. Aandelen zijn niet goedkoop

Ook ten opzichte van (Amerikaanse) aandelen ogen obligaties steeds aantrekkelijker.

Een rente van 5 procent is immers helemaal niet verkeerd als we het vergelijken met het gemiddelde langjarige rendement op aandelen, van circa 8 procent per jaar.

Daarnaast speelt nog dat de waardering van aandelenindices – relatief – weinig heeft geleden onder de fors opgelopen rente. Een hogere rente resulteert in een lagere contante waarde van toekomstige winsten, en dat zou (afgezien van andere effecten) moeten leiden tot lagere koers-winstverhoudingen.

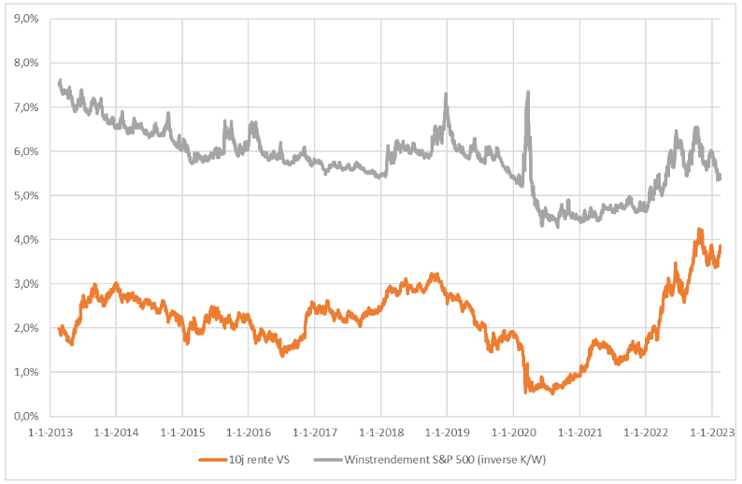

Maar in de afgelopen twaalf maanden is de waardering van de S&P 500 per saldo weinig veranderd, terwijl de rente flink is gestegen.

De koers-winstverhouding (K/W) is ook uit te drukken in het winstrendement. Een K/W van 10 betekent bijvoorbeeld dat de winst die het bedrijf maakt, goed is voor 10 procent van de beurswaarde (1/10). Een K/W van 20 geeft een winstrendementsgetal van 5 procent (1/20). Hoe hoger het winstrendement, hoe lager het aandeel is gewaardeerd.

Rente maakt wilde rit omhoog

Bron: Bloomberg. Winstrendement op basis van door analisten in komende 12 maanden verwachte winst.

Deze eenvoudige breuk houdt natuurlijk geen rekening met mogelijke winstgroei in de toekomst. Beleggers zullen een hogere waardering overhebben (lager winstrendement) voor aandelen als zij verwachten dat de winst harder zal groeien.

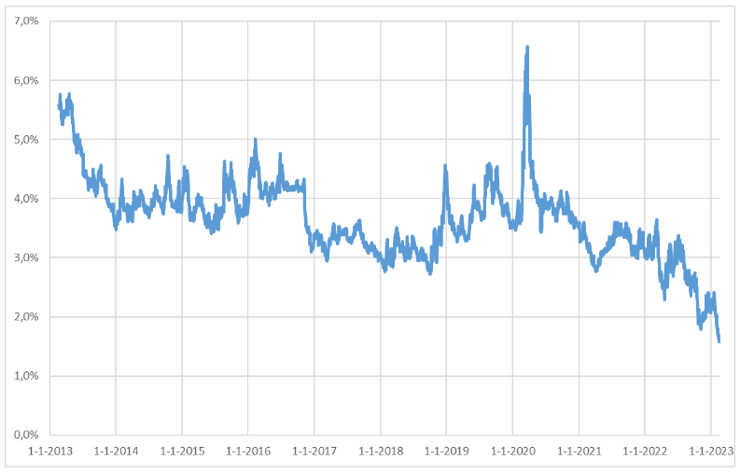

Toch kan het zinvol zijn het winstrendement te vergelijken met de obligatierente. In de onderstaande grafiek hebben we de 10-jaarsrente in mindering gebracht op het winstrendement van de S&P 500.

De opslag voor aandelenrisico was zelden zo laag als vandaag

Bron: Bloomberg

Het extra rendement dat een belegger kan verwachten boven op de obligatierente, in jargon de aandelenrisicopremie, was zelden zo laag als nu. Voor het beeld: tien jaar geleden prijsden financiële markten nog een risicopremie in van wel 6 procent. Nu is deze opslag gedaald tot onder de 2 procent.

Anders gezegd, de Amerikaanse aandelen in de S&P 500 zijn een stuk onaantrekkelijker geworden in vergelijking met Amerikaanse obligaties.

Voor Nederlandse beleggers is er nog wel het probleem van de valuta. Dat maakt het risico op een in dollar genoteerde obligatie hoger, terwijl juist het lage risico een belangrijke reden is om in obligaties te beleggen.

3. Dollar kan verder stijgen (of euro kan dalen)

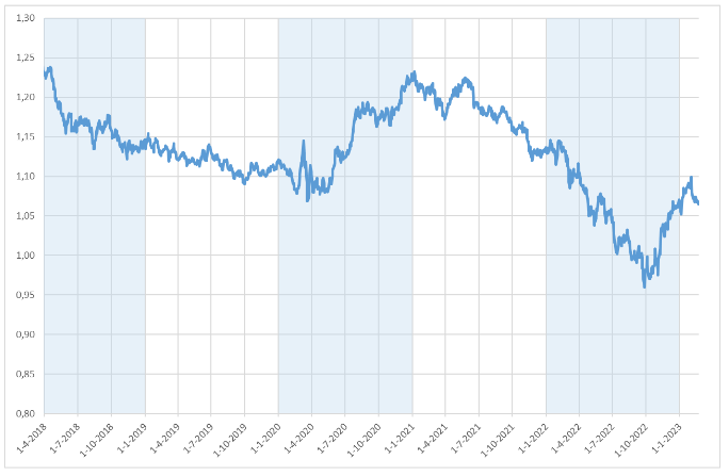

De euro werd zwakker ten opzichte van de dollar in de eerste helft van 2022. De economische vooruitzichten van de eurozone zagen er minder florissant uit en de ECB leek huiverig om de rente te hard op te trekken, mogelijk uit vrees voor gezucht en gesteun uit zwakkere landen als Italië. De Amerikaanse centrale bank was voortvarender met renteverhogingen.

Maar inmiddels lijkt het erop dat de gevreesde recessie in de laatste helft van vorig jaar uitbleef. Ondertussen lijkt ook de ECB - middels het verhogen van de rente - serieuzer werk te willen maken van het bestrijden van de inflatie. Dat heeft de koers van de euro weer wat doen opveren tegenover de dollar.

Wisselkoers EUR/USD

Bron: Bloomberg. Het aantal dollars per euro. Een hogere waarde in de grafiek betekent een duurdere euro en dus goedkopere dollar.

Toch is er nog een stevig renteverschil tussen de eurozone en de VS. Uit verschillende wetenschappelijke onderzoeken bleek dat valuta die een hogere (staats)rente kennen, op termijn beter presteren dan valuta met lagere rente.

Dus bovenop de al hogere rentevergoeding op obligaties profiteert een belegger in Amerikaanse staatsobligaties mogelijk ook nog eens van een stijging van de dollar. Hier hoort wel een dikke disclaimer bij. Zoals bij alles in de economie gaat dit soort verbanden zeker niet altijd op.

Een laatste TIP

Financiële markten prijzen in dat de inflatie in de VS over de komende vijf jaar 2,5 tot 2,6 procent zal zijn, terwijl het meest recente cijfer over het afgelopen jaar op 6,4 procent uitkwam. Er is wel degelijk een risico dat de inflatie voortduurt of opnieuw oplaait nadat deze even is gaan liggen. In de jaren 70 bleek de inflatie ook veel hardnekkiger dan iedereen toen voor mogelijk hield. Recenter wetenschappelijk onderzoek laat eveneens duidelijk zien dat hoge inflatie in de VS meestal niet snel verdwijnt.

Een laatste tip is daarom om Treasury Inflation-Protected Securities (TIPS) nader te bestuderen. Dat zijn Amerikaanse staatsobligaties die de koper compenseren voor de Amerikaanse (consumenten)inflatie en daarbovenop nog een rente betalen. Hoe deze instrumenten precies werken is hier te vinden.

De huidige TIPS met een looptijd van tien jaar betalen circa 1,6 procent rente plus de Amerikaanse inflatie. Een hogere inflatie werkt dus positief door in het effectieve rendement op TIPS. De instrumenten bieden in tegenstelling tot normale obligaties enige bescherming tegen een hoger dan verwachte inflatie.

Een actueel overzicht van uitstaande TIPS en rendementen is te vinden op deze pagina van de Wall Street Journal. Beleggers kunnen ook etf’s overwegen die in een mandje met verschillende TIPS beleggen, zoals die van SPDR of iShares.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |