Zonne- en windenergie voorzien in een steeds groter deel van de elektriciteitsbehoefte. Toch weten bedrijven daar ogenschijnlijk nog niet van te profiteren en staan de koersen van clean energy-fondsen onder druk. Daarnaast is het speelveld minder overzichtelijk dan bij de collega’s uit de fossiele industrie, waarbij enkele oliereuzen de markt domineren. Dat vraagt om een analyse van enkele clean energy-etf’s.

Het kan verkeren. Een paar jaar geleden leken oliebedrijven dood en begraven. De wereld zou een spoedige energietransitie ondergaan en mede vanwege de coronapandemie werd een vat olie op de futuresmarkt zelfs verhandeld tegen een negatieve koers. Bedrijven die zich bezighielden met zonne- of windenergie waren in trek, net als elektrische automakers.

Hoe anders hangt de vlag er nu bij. Oliereuzen Exxon en Chevron doen doodleuk overnames van tientallen miljarden dollars om hun positie in olie en schaliegas te vergroten. En Shell noteert ouderwets weer op een koers van 30 euro, waar je de aandelen in 2020 nog voor een tientje kon oppikken.

Klappen

Aan de andere kant van het spectrum krijgen windparkbouwers als Ørsted en Siemens Energy flinke klappen. De koers van het Deense Ørsted is dit jaar 50 procent gedaald. Het bedrijf moest onlangs bekend maken dat projecten niet meer rendabel zijn vanwege hogere kosten en de gestegen rentes. Het geplaagde Siemens Energy daalde vorige maand op één handelsdag zelfs 40 procent, nadat het bedrijf bij de Duitse overheid aanklopte voor financiële steun.

De Amerikaanse variant van de iShares Global Clean Energy ETF (ICLN) had op het hoogtepunt in 2021 geleden 7 miljard dollar onder beheer. Toen was het fonds – na een verviervoudiging in een jaar tijd – nog een paradepaardje. Nu lopen beleggers weg. Als gevolg van de daling van de onderliggende koersen, maar ook door uitstroom van kapitaal, heeft het fonds nu nog maar een waarde van zo’n 2,7 miljard dollar. Alleen al in de maand augustus van dit jaar onttrokken beleggers 765 miljoen dollar uit dit fonds.

Niemand weet wanneer de omstandigheden weer veranderen. Maar in een volatiele groeimarkt – zoals schone energie – is het bij uitstek lastig voor beleggers de juiste aandelen te selecteren. Daarom vergt zeker het beleggen in dit soort etf’s alsnog enig huiswerk. Aanbieders van deze clean energy-indexfondsen lijken gezien de samenstelling van hun fondsen allemaal een andere draai te geven aan het begrip schone energie. Hierdoor kunnen de rendementen ook sterk uiteenlopen.

1. Welke etf’s zijn er allemaal te koop?

Net als bij etf’s in andere categorieën, dienen beleggers hier scherp te kijken naar kenmerken als lopende kosten, fondsgrootte, replicatie, spread en dividendbeleid (zie deze link voor meer informatie). In dit artikel worden vier etf’s onder de loep genomen die Nederlandse particuliere beleggers kunnen aankopen en zich richten op schonere energie.

Uit de vier geselecteerde indexfondsen is de variant van iShares de enige waarbij het dividend niet automatisch wordt herbelegd. Maar het dividendrendement van dit fonds maakt duidelijk dat het in deze sector voornamelijk gaat om groeibedrijven met relatief lage uitkeringen voor aandeelhouders.

Bij etf’s bestaat altijd het risico dat de beheerder besluit het fonds te liquideren en de waarde weer uit te keren aan de participanten. Dit risico neemt toe als een fonds te klein is om rendabel te blijven voor de beheerder. Met een fondsgrootte van respectievelijk 44 miljoen en 200 miljoen dollar moeten beleggers dit in hun achterhoofd houden bij de fondsen van Invesco en Legal & General.

Daarnaast valt ook het grote verschil in lopende kosten op. iShares en Invesco rekenen flink hogere kosten dan het fonds van HANetf (0,65 procent en 0,60 procent versus 0,43 procent).

HANetf voegt nog een nieuwe dimensie toe aan het begrip duurzaamheid. Ondanks dat de naam anders doet vermoeden, zorgen bedrijven uit de S&P Global Clean Energy Index met hun activiteiten zelf voor een bovengemiddelde uitstoot. Gemeten in ton CO2-uitstoot per 1 miljoen dollar aan omzet, komt deze index zelfs hoger uit dan de S&P 500 (341,05 tegenover 211,17) (zie link). HanETF geeft toch aan dat hun etf CO2-neutraal opereert, waarbij de uitstoot wordt gecompenseerd door compensatie-credits te kopen en bomen te planten.

De vier onderstaande etf’s zijn allemaal samengesteld op basis van fysieke replicatie. Dit betekent dat de fondsen de onderliggende aandelen daadwerkelijk hebben aangekocht en niet gebruikmaken van derivaten om een index na te bootsen.

|

Naam |

ISIN |

Lopende kosten |

Fondsgrootte (miljoen dollars) |

Dividendrendement |

Link |

|

iShares Global Clean Energy UCITS ETF |

IE00B1XNHC34 |

0,65% |

$ 3.572 |

0,9% |

|

|

Invesco Global Clean Energy UCITS ETF |

IE00BLRB0242 |

0,60% |

$ 44 |

herbeleggend |

|

|

Legal & General Clean Energy UCITS ETF |

IE00BK5BCH80 |

0,49% |

$ 200 |

herbeleggend |

|

|

HANetf S&P Global Clean Energy Select HANzero UCITS ETF |

IE00BLH3CQ86 |

0,43% |

$ 3.990 |

herbeleggend |

Bron: uitgevende instellingen. Peildatum 22-11-2023.

2. Waar krijg je precies blootstelling aan?

Etf-beleggers kunnen niet zomaar op de naam van een fonds afgaan. En bij clean energy-etf’s al helemaal niet. Wie onder de motorkap van de vier geselecteerde fondsen kijkt, komt een bont gezelschap aan bedrijven tegen.

Er is weinig overlap tussen de verschillende fondsen. In de top 10 met grootse posities van de vier geselecteerde etf’s komen maar liefst 31 verschillende aandelen voor. En kijkend naar de top 30 posities, is er maar één aandeel dat daarin bij alle vier de etf’s voorkomt: Vestas Wind Systems. In de wereld van de fossiele industrie is het speelveld in ieder geval overzichtelijk. Exxon, Chevron en Shell maken standaard de dienst uit in olie- en gas-etf’s (zie link).

Niet alleen bestaan de etf’s uit verschillende namen, de bedrijven hebben ook sterk uiteenlopende activiteiten. Er zijn bedrijven die zich overduidelijk bezighouden met het opwekken van energie uit hernieuwbare bronnen zoals windparkbouwers Vestas Wind Systems en Ørsted. Ook zijn First Solar en Solaria Energia y Medio Ambiente betrokken bij activiteiten die je mag verwachten: het opwekken van zonne-energie.

Daarnaast maken van oorsprong nutsbedrijven, zoals Engie, Energias de Portugal, Iberdrola en het Japanse Chubu Electric Power (met een belang in Eneco) onderdeel uit van de clean energy-fondsen.

Het fonds van Invesco neemt wel een heel andere afslag. Daar zien we autobouwers als Xpeng, Rivian Automotive en Nio in de lijst met posities. Net als de Canadese elektrische bussenbouwer NFI.

Nederlandse aandelen

We komen ook enkele Nederlandse bedrijven tegen in de geselecteerde fondsen. Zo komt Fugro in een aantal clean energy-etf’s voor. De bodemonderzoeker haalt nog altijd de meeste omzet en winst uit de traditionele olie- en gasindustrie, maar hernieuwbare energie (windparken) zorgt inmiddels voor ruim een derde van alle inkomsten. Overigens was Fugro in 2019 nog betrokken bij een dambreuk in Brazilië waarbij 270 mensen om het leven zijn gekomen. Door het bedrijf uitgevoerde boorwerkzaamheden zouden daarbij mogelijk een rol hebben gespeeld.

Menigeen zal verbaasd zijn dat lampenproducent Signify in de etf van Invesco is opgenomen. Ongetwijfeld heeft dat te maken met het feit dat led-verlichting veel minder energie-intensief is dan een gloeilamp. Minder verrassend is dan weer dat laadpalen- en elektrische batterijmaker Alfen in één van de fondsen voorkomt.

Al met al zijn er behoorlijk uiteenlopende bedrijven actief in deze sector en dat is goed te zien in de samenstelling van de verschillende etf’s.

3. Wat zijn de rendementen en de risico’s?

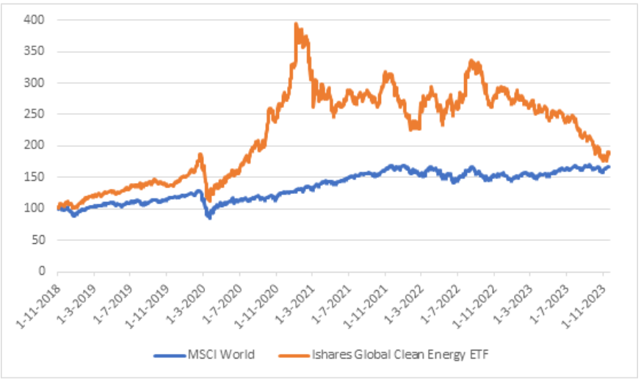

Van de vier geselecteerde etf’s is alleen de iShares Global Clean Energy ETF minimaal vijf jaar actief. Daarom kan alleen van dit fonds het rendement op een wat langere termijn worden geanalyseerd.

Het onstuimige koersverloop van het iShares-fonds geeft de ontwikkelingen in deze sector goed weer. Vanaf de bodem in 2020 steeg de koers van dit fonds in rap tempo met meer dan 250 procent. Daarna kwam een kentering. Sinds de top staat het fonds ruim 50 procent lager.

Toch is het niet alleen maar kommer en kwel. Het totale rendement van de iShares Global Clean Energy ETF is tijdens de afgelopen vijf jaar beter dan de brede MSCI World Index. Een belegger in de schone energie-etf behaalde een rendement van iets meer dan 13 procent per jaar, terwijl de wereldwijde index jaarlijks zo’n 11 procent steeg.

Bron: Bloomberg. Totaalrendement in euro’s geïndexeerd naar 100 punten op 01-11-2018.

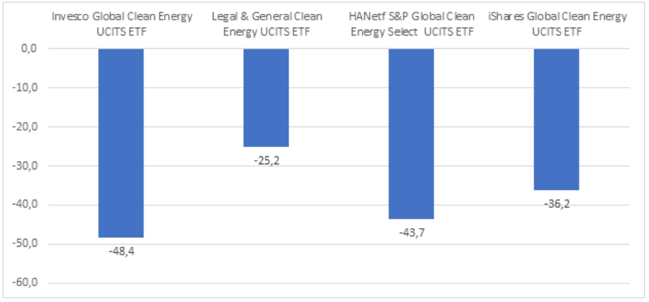

In juni 2021 werd de S&P Global Clean Energy ETF van HANetf gelanceerd en was het viertal compleet. Achteraf gezien viel die introductie samen met een piek van de markt. Vanaf dat moment hebben de etf’s allemaal een flink deel van hun waarde verloren.

Het fonds van Invesco spant de kroon met een verlies van in totaal bijna 50 procent. De blootstelling aan elektrische autobouwers als Xpeng, Nio en Rivian Automotive laat zich hier duidelijk gelden. Deze bedrijven konden de mooie vergezichten niet vertalen in winsten en verloren in deze periode meer dan 80 procent van hun beurswaarde.

Het fonds van Legal & General heeft een wat hogere blootstelling aan stabielere nutsbedrijven en daalde daardoor minder hard.

Bron: Bloomberg. Totaalrendement in procenten sinds 30-06-2021.

De rendementen van deze fondsen laten eens te meer zien dat weinig winstgevende groeiaandelen het de afgelopen jaren zwaar hebben gehad. De koers-winstverhoudingen (k/w) van de aandelen in de iShares Global Clean Energy UCITS ETF geven duidelijk weer uit welk type bedrijven het fonds bestaat.

Momenteel bestaat ruim een kwart van de portefeuille uit vier aandelen: First Solar met een k/w van 36, Enphase Energy met 25, China Yangtze met 23 en Vestas dat zelfs verlieslatend is. De gewogen gemiddelde k/w ligt zo boven de 30; een verhoudingsgetal doorgaans voorbehouden aan zeer risicovolle beleggingen. Ter illustratie, de k/w van de MSCI World Energy Sector ETF van iShares (met voornamelijk fossiele-energie) staat op dit moment op zo’n 9.

| VEB-lidmaatschap |

|---|

| Nog geen VEB-account? |

| Voor toegang tot de volledige website dient u een VEB-lidmaatschap aan te houden en in te loggen. Indien u lid bent, maar nog geen account heeft kunt u ook klikken op ‘inloggen’ en daarna een account aanmaken. |

|

|

| Meer infomatie over het VEB -lidmaatschap |