Nu de overname van OCI door de Amerikaanse concurrent CF Industries van de baan is, is de aandacht van het kunstmeststoffenbedrijf weer verlegd naar het zelfstandig groeien.

Eigenlijk was de overname van OCI door het Amerikaanse CF Industries al rond, maar op het allerlaatste moment sneuvelde de samensmelting alsnog vanwege aangepaste belastingwetgeving in de Verenigde Staten. Hierdoor bleven volgens beide partijen onvoldoende voordelen over om samen te gaan.

Groeikansen

OCI, dat ondanks een notering tussen de vijftig grootste beursfondsen aan de Amsterdamse beurs een relatief onbekende naam is voor veel beleggers, richt zich daarom de komende tijd weer volledig op groeikansen van het bedrijf.

De afgeketste overname verandert niets aan de eerder gemaakte plannen, zo zei bestuursvoorzitter Nassif Sawiris afgelopen week tijdens de aandeelhoudersvergadering van het Nederlands-Egyptische bedrijf.

De totale bruto productiecapaciteit zal met ruim 50 procent toenemen over de periode 2014 tot en met 2018. De nieuwe meststoffenfabriek van OCI in de Amerikaanse staat Iowa het grootste project van zijn soort in de afgelopen 25 jaar, wordt bijna opgeleverd en zal naar verwachting na de zomer volledig zijn afgerond.

Een onverwachte tegenvaller was er wel, vanwege trage voortgang van de bouw en slecht weer kwamen de kosten 350 miljoen dollar hoger uit dan voorzien.

Een andere nieuwe pijler onder de winstcapaciteit van OCI moet een nieuwe methanolfabriek in Texas worden. De nieuwe productiefaciliteit moet halverwege 2017 gereed zijn.

Begin dit jaar verkocht Sawiris nog een 50 procent belang in dit project aan een derde partij, CEL, ’s werelds op een na grootste producent en tevens een grote verkoper van methanol wereldwijd. Alhoewel de financiering van het project rond is, zullen beleggers ook hier eventuele kostenoverschrijdingen in de gaten moeten houden.

Grondstoffen

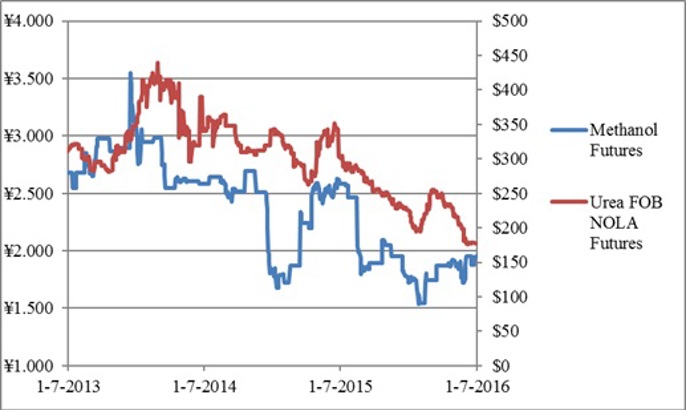

De omzet en winstgevendheid stonden afgelopen jaar bij OCI onder druk door lagere verkoopprijzen van haar twee belangrijkste producten, de meststof ureum en methanol.

Tijdens de bijeenkomst met beleggers in het Amstel hotel in Amsterdam zei Sawiris naar aanleiding van vragen van de VEB over mogelijke overcapaciteit in China, dat de export vanuit China inmiddels af neemt. Door de gedaalde prijs van ureum zijn veel producenten in China niet meer winstgevend. Daar staat volgens de Egyptische topman, die samen met zijn familie 50 procent van de aandelen OCI heeft, tegenover dat het aanbod uit Oost-Europa wel weer toeneemt. Door de gedaalde inputkosten van aardgas kunnen fabrieken daar weer winstgevend worden opgestart.

De markt voor ureum blijft dus voorlopig nog wel onzeker, al is het wel gebruikelijk dat de prijs zo halverwege het jaar het dieptepunt bereikt.

Voor methanol is het verhaal volgens Sawiris eenvoudiger. Zodra de methanolfabriek in bedrijf is heeft OCI het enige nieuwe extra aanbod in handen voor de komende jaren. De methanolmarkt vertoont in Europa en de Verenigde Staten kampt nu al met een tekort, wat volgens Sawiris verder zal oplopen.

Methanol wordt buiten de Verenigde Staten ook veel gebruikt als brandstof. De olieprijs vormt dan ook een belangrijke indicator voor de richting die de methanolprijs zal opgaan. Door de recente stijging van de olieprijs is de prijs van methanol ook weer geklommen na een dieptepunt eerder dit jaar. De komende jaren verwacht OCI een verdere stijging van de vraag naar methanol.

De prijs van methanol en urea

Bron: Bloomberg. Prijs methanol in blauw (linker-as), ureum in rood (rechter-as).

Hoge netto schuld positie

Tijdens de aandeelhoudersvergadering kwam ook de relatief hoge netto schuld positie van het bedrijf aan de orde.

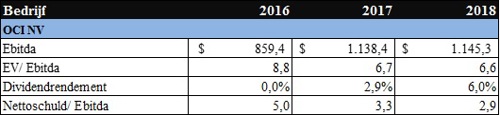

Op basis van de cijfers over boekjaar 2015 bedroeg de netto schuld 4,35 miljard dollar bij een aangepast bedrijfsresultaat (ebitda) van 736 miljoen dollar.

Daarmee komt de verhouding tussen netto schuld en ebitda op bijna zes keer. In reactie op een vraag op de aandeelhoudersvergadering gaf topman Sawiris aan dat ratio’s als deze vlug zullen veranderen zodra de ebitda omhoog gaat als gevolg van de diverse projecten die zullen gaan bijdragen aan de winstgevendheid van OCI.

Afgaand op de huidige recente analistentaxaties via dataleverancier Bloomberg komt de verhouding mogelijk onder de drie keer in 2018.

Sawiris voegde nog aan zijn verhaal toe dat het management er naar streeft om in 2018 de gewilde status van ’investment grade’ te ontvangen van haar kredietbeoordelaars. De komende jaren zal de kasstroom dan ook vooral gebruikt worden voor verdere schuldreductie.

Analistentaxaties kengetallen OCI

Bron: Bloomberg. Taxaties sinds de publicatie van cijfers.

Dividend hoop

Beleggers die smachtend wachten op dividend zullen nog even geduld moeten hebben.

OCI is op dit moment niet in de positie om een dividend te kunnen betalen, zo bleek uit de woorden van Sawiris. Dividend zou wellicht tot de mogelijkheden behoren in 2017.

Analisten gaan dan ook voorzichtig uit van een eerste dividenduitkering in dat jaar. Afgaande op de huidige taxaties van analisten zou dat weleens eens een dividendrendement kunnen betekenen van zo’n drie procent (zie tabel).

Beleggers die daarnaast hopen op een aandeleninkoop bij de huidige lage koers zullen ook geduld moeten hebben. De topman beaamde dat de aandelen OCI bij de huidige koers aantrekkelijk zijn en Sawiris kocht recent nog persoonlijk aandelen bij. Hij voegde daaraan toe dat hij aandelen zou inkopen als OCI daarvoor voldoende geld in kas had.