Naar verwachting heft de ECB volgende week vrijdag de dividendban op voor Europese banken. Beleggers lijken vooruit te lopen op de miljarden die mogelijk hun kant op zullen stromen. Maar of het werkelijk zo ver komt is de vraag. Mogelijk houdt de Centrale Bank beperkingen in stand.

Met de recente uitspraken van Andrea Enria, het hoofd Europees bankentoezicht, werd duidelijk dat de ECB het moratorium het liefst in oktober wil schrappen. Daarmee zou een einde komen aan een periode van negentien maanden waarin banken geen dividend mochten uitkeren of eigen aandelen konden inkopen.

Met de opheffing voorzien analisten forse winstuitkeringen. Volgens Bank of America zou dit in Europa gaan om een bedrag van 80 miljard euro tot het einde van volgend jaar. Zakenbank Credit Suisse becijferde dat voor sommige banken uitkeringspercentages van twintig procent haalbaar zijn (dividend plus aandeleninkopen gedeeld door marktkapitalisatie).

Maar of al die cash ooit op beleggersrekeningen zal worden bijgeschreven is de vraag. Beleidsmakers en toezichthouders zien het kapitaal liever in de banken blijven.

Sluisdeuren niet direct open

De Centrale Bank zei er wel direct bij dat als de 'ban' van tafel zou zijn, dit niet automatisch betekent dat de dividendsluizen volledig opengaan.

De ECB moet aan ieder dividendvoorstel van banken nog altijd zijn goedkeuring geven. Frankfurt verwacht daarbij dat ‘uitkeringen behoedzaam en in lijn zijn met de verdiencapaciteit en de buffers voldoende zijn om schokken op te vangen’.

Dat banken fiat moeten krijgen van de toezichthouder voor dividenduitkeringen is niet nieuw. Maar Enria gaf ook aan dat de ECB bij de beoordeling naar meer gaat kijken dan alleen kapitaalratio’s. Denk hier aan de verdiencapaciteit op de lange termijn en de gevolgen van de klimaattransitie, die bankbalansen kan gaan raken.

Beide punten kunnen ertoe leiden dat de sluisdeuren deels dicht blijven, althans voor de zwakke broeders in het bankenlandschap. Grofweg het gehele Europese bankwezen kampt met een gemankeerd verdienmodel: een te hoge kostenbasis, afkalvende rentemarges en een gebrekkig groeipotentieel (zie VEB onderzoek).

Maatwerk

Ook zijn klimaatrisico's nog nauwelijks meegenomen in stresstesten, wat een reden kan zijn voor de ECB om liever aan de behoedzame kant te blijven als het gaat om het toestemming geven voor dividend. De nuanceringen van de ECB maken duidelijk dat het echt om maatwerk zal gaan. Iedere bank is immers anders.

Door het kwalitatieve karakter van de dividendtoets van de ECB valt voor buitenstaanders moeilijk in te schatten hoeveel geld er daadwerkelijk kan worden uitgekeerd aan aandeelhouders.

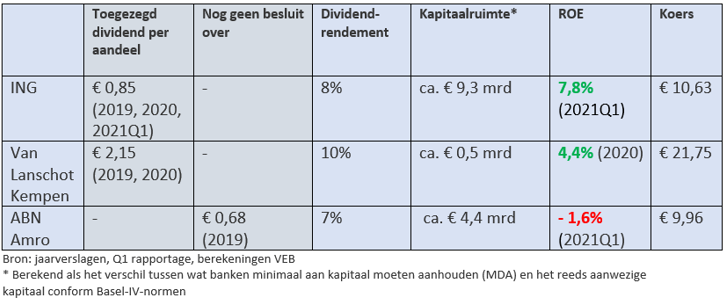

Maar Nederlandse financiële instellingen staan er - in ieder geval afgezet tegen Europese sectorgenoten - goed voor. Spelers als ING en Van Lanschot Kempen hebben aanzienlijke dividendbedragen op de spreekwoordelijke plank liggen.

Deze verwachte dividenden zijn bovendien al uit de berekening van de kapitaalratio’s gehaald (d.w.z. in mindering gebracht op het kernkapitaal), waardoor uitkeringen niet leiden tot een directe verslechtering van de kapitaalratio's waar beleidsmakers op sturen.

Tabel 1: Nederlandse banken en hun dividendplannen

Verder maken de meeste banken weer winst en staan ook klimaatrisico's in de aandacht. Alhoewel daarbij één en ander valt af te dingen op het tempo van verduurzaming, lopen Nederlandse banken voor op veel Europese concurrenten waar de klimaattransitie nog moet landen.

Voor de ECB zal het daarom lastig zijn om Nederlandse banken al te grote obstakels op te werpen als het gaat om dividenduitkeringen.

Uitzondering is wellicht ABN Amro. De bank heeft dikke buffers, maar kampt met gebrekkige winstgevendheid en een weinig geloofwaardige strategie.

Eind november presenteerde topman Swaak een naar eigen zeggen ‘opgefriste strategie’ die zwaar leunde op kostenbesparingen (maar wel pas vanaf 2024) en het afbouwen van risico’s van de leningenportefeuille. Beleggers waren bovendien verbolgen over het feit dat ongewis bleef hoe ABN Amro weer dacht te gaan groeien.

Ook was de doelstelling van het rendement op eigen vermogen voor 2024 van 8 procent mager te noemen (oude doelstelling: 10-13 procent). Het rendement is eigenlijk onvoldoende om aandeelhouders te compenseren voor een belegging in bankaandelen.

Alhoewel ABN Amro klaar zegt te staan om het 2019 slotdividend alsnog uit te keren, is wellicht verstandig voor beleggers die belofte niet te zwaar te nemen. Mocht het dan toch komen is dat een meevaller.

| De analyse in het kort |

|

|