Een negatief rapport van een analist die vreest voor minder Russische olie in terminals van Vopak zet het aandeel maandag fors lager. Maar ook het feit dat financiële markten inprijzen dat de recordprijs van olie op termijn zal terugvallen raakt het verdienmodel van het opslagbedrijf.

Een duidelijke aanleiding voor de koersval is een negatief rapport van een analist van Jefferies. Die vreest dat de bezettingsgraden van de terminals van Vopak in onder meer Rotterdam en Antwerpen zullen dalen vanwege de boycot van Russische olie. Ook komt door de Russische invasie een groot project in Duitsland op losse schroeven te staan.

Maar er is ook een andere reden waarom de markt voor Vopak gedraaid is.

Olie is namelijk erg duur geworden, en beleggers – zo blijkt in ieder geval uit de derivatenmarkten – verwachten dat de prijs in het komende jaar flink terugzakt. Dit heeft van oudsher grote invloed op Vopak, dat 35 procent van zijn omzet haalt uit de opslag van olie.

Die invloed van de verwachting van de olieprijs hangt samen met de begrippen contango en backwardation. Op dit moment is sprake van backwardation. Wat betekenen deze begrippen precies en wat is het verband met Vopak? Drie keer vraag en antwoord.

1. Wat betekenen contango en backwardation?

In de grondstoffenmarkt wordt veel gehandeld in zogenaamde futures. Dat zijn afspraken om in de toekomst een bepaalde grondstof te kopen of verkopen.

De futureprijzen kunnen in backwardation of contango verkeren. Als sprake is van contango betekent dit – kort gezegd – dat de prijzen van termijncontracten voor olie in de toekomst hoger zijn dan de prijs van vandaag.

Voor handelaren en bedrijven die grondstoffen nodig hebben is het dan gunstig om olie op te slaan, en later te verkopen of te gebruiken. In het geval van backwardation is de situatie omgekeerd; de prijs in de toekomst ligt lager, dus zal zo min mogelijk voorraad aangehouden worden.

Vopaks financiële resultaten staan relatief los van de olieprijs, maar hangen wel samen met de stand van de zogeheten futures curve. Dat is de grafiek die de prijzen voor verschillende momenten in de toekomst laat zien. Beleggers vrezen dat door de huidige backwardation-markt de terminals van Vopak leger zullen worden.

2. Wat betekent dit voor de bezettingsgraad van Vopak?

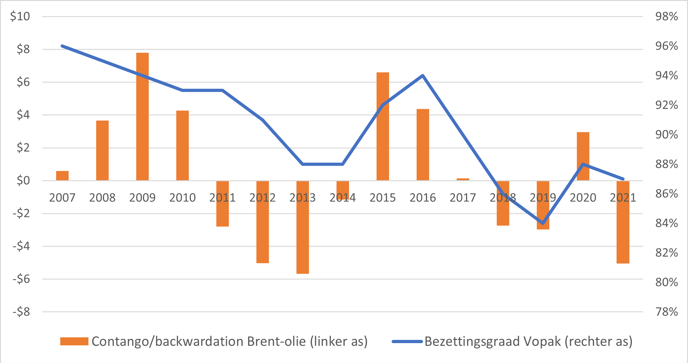

De stand van de future-curve blijkt een goede voorspeller van de bezettingsgraden van Vopak, zo laat een analyse van de VEB over de laatste vijftien jaar zien.

Contango/backwardation versus bezettingsgraad olietanks Vopak

Bron: Bloomberg. Contango/backwardation bestaat uit jaargemiddelde van de prijs van 12-maands Brent futures minus 1-maands Brent futures. Bij een niveau boven de nul wordt gesproken over contango, daaronder over backwardation.

De grafiek laat duidelijk zien dat wanneer de olieprijs in contango is, zoals bijvoorbeeld in 2008-2010 of 2015-2016, de bezettingsgraad bij Vopak hoger ligt dan in jaren met backwardation, zoals bijvoorbeeld in 2011-2014 en 2018-2019.

Een hoge bezettingsgraad zorgt voor meer omzet en (op termijn) voor hogere winstmarges. Wanneer er krapte heerst op de markt voor opslag, is het immers gemakkelijker voor partijen als Vopak om hogere prijzen te rekenen dan wanneer er minder vraag is naar opslagcapaciteit.

3. Hoe hard wordt Vopak hierdoor geraakt?

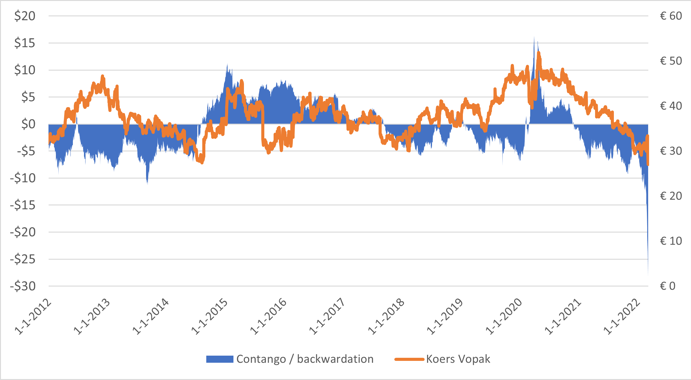

Beleggers hebben de hierboven beschreven dynamiek ook door en daardoor reageert het aandeel Vopak op de mate van contango of backwardation in de oliefutures.

Natuurlijk spelen ook andere zaken mee in het koersverloop, maar vooral de kantelpunten tussen backwardation en contango zijn belangrijke ijkpunten voor beleggers.

Bron: Bloomberg. Contango/backwardation: prijs van 12-maands Brent futures minus 1-maands Brent futures.

Het verschil is ook terug te zien in de resultaten van Vopak. Zo was er van 2012 tot 2014 een duidelijke stagnatie zichtbaar in de resultaten. De winst per aandeel viel terug van 2,73 euro in 2012 naar 2,31 in 2014, om weer te stijgen naar 2,56 euro in 2016.

Vopak wil overigens minder afhankelijk worden van de olie-opslag, en zich meer richten op bijvoorbeeld waterstof, CO2 en biobrandstoffen. Momenteel komt nog circa een derde van de omzet uit olie, waar dat voorheen rond de vijftig lag.

Topman Dick Richelle heeft daarover gezegd dat het goed is als Vopak langzaam ‘wegbeweegt’ van olie. Dat zou ook de invloed van de oliefutures verminderen.

Ongekend verschil in Brent

Op dit moment staat Brent-olie over een maand ruim 28 dollar hoger dan een vat dat over 12 maanden geleverd zal worden. Een dergelijk verschil treedt slechts zeer zelden op.

Met dit prijsniveau is het erg aantrekkelijk om olie meteen te verkopen in plaats van het op te slaan en later via futures te verkopen. De vrees ontstaat hierdoor dat de terminals van Vopak minder vol zullen komen te zitten.

Beleggers hebben deze situatie deels in de koers verwerkt, maar hoe langer dit voortduurt, hoe meer pijn Vopak zal voelen. En hoe verder het aandeel kan zakken.