Via persbureau Bloomberg kwam op 17 juni 2022 het gerucht naar buiten dat BNP Paribas interesse zou hebben in de overname van ABN Amro. Wat kunnen de Fransen betalen? Zijn er samenwerkingsvoordelen? En wil de grootste aandeelhouder zijn belang eigenlijk wel verkopen? Vijf keer vraag en antwoord.

Toen ABN Amro in september 2021 naar verluidt Goldman Sachs had ingeschakeld om het Europese banklandschap af te struinen naar mogelijke overnamekandidaten was er al enige verbazing.

De bank, die geplaagd werd door een hoog verloop van bestuurders en commissarissen, die een rijke verzameling aan claims en boetes (witwassen) aan de broek had hangen en die beschikte over een gebrekkig perspectief op groei en rendement leek zelf eerder prooi dan jager in een overnamesituatie.

Die scepsis van destijds lijkt niet onterecht. Vrijdag jongstleden meldde het doorgaans goed ingevoerde Bloomberg dat de Franse grootbank BNP Paribas interesse zou hebben om ABN Amro over te nemen. De koers schoot kortstondig met 16 procent omhoog, om vervolgens weer rap te dalen.

Mochten de geruchten waar zijn, wat zou dan de rationele zijn voor dit Frans-Nederlandse bankhuwelijk? Vijf keer vraag en antwoord.

1. Zijn er samenwerkingsvoordelen?

Voor een succesvolle fusie of overname is cruciaal dat één plus één meer dan twee is. In de financiële sector komen samenwerkingsvoordelen vooral voort uit het wegsnijden van dubbele kosten omdat er overlap is tussen activiteiten – lees: ontslagrondes voor duurbetaalde bankiers.

Probleem: er is nauwelijks overlap in de activiteiten van de twee banken. ABN Amro is met hypotheken, bedrijfsleningen en vermogensbeheer vrijwel exclusief actief in Nederland, terwijl BNP hoofdzakelijk actief is in Frankrijk, België en Italië.

Verreweg het grootste deel van de winst van ABN Amro komt uit Nederlandse hypotheken. Er is ongetwijfeld wat risicospreidingsvoordeel te halen met het bundelen van Franse hypotheken, maar dit zal niet enorm zijn.

Het feit dat de Europese Unie nog geen bankenunie is, vormt een andere barrière om synergievoordeel te realiseren. Hierdoor is het bijvoorbeeld verboden om spaaroverschotten in het ene land uit te zetten als leningen in een ander land.

Hier liep ING, dat in veel meer Europese landen actief is dan ABN Amro, ook tegenaan. Het was voor ING zelfs een belangrijke reden om de Franse spaartak van de hand te doen.

2. Zijn er ook potentiële hordes?

Twee banken in elkaar schuiven is geen sinecure. Banken werken met een kluwen aan IT-systemen die door de jaren heen door allerhande overnames op elkaar zijn gestapeld. Het zou een kostbare en tijdrovende klus worden om de systemen van BNP Paribas en ABN Amro aan elkaar te knopen.

Daarnaast zijn cultuurverschillen een berucht probleem bij fusies en overnames in de bankensector, zeker als het grensoverschrijdende overnames zijn. Meer in het algemeen pakte zakendoen in Frankrijk voor Nederlanders zelden gelukkig uit.

Bij Air France en KLM vechten de Nederlanders en de Fransen elkaar na bijna 20 jaar nog steeds de tent uit. Inzet is vooral het verkleinen van het grote verschil in efficiency en winstmarge tussen KLM en Air France. De Fransen slagen er maar niet in de kosten omlaag te krijgen.

Ook voor ABN Amro zijn te hoge kosten een probleem. Onder meer door fors toegenomen uitgaven voor compliance en de detectie van witwaspraktijken ligt de kostenratio van ABN op 76 procent (ultimo 2021).

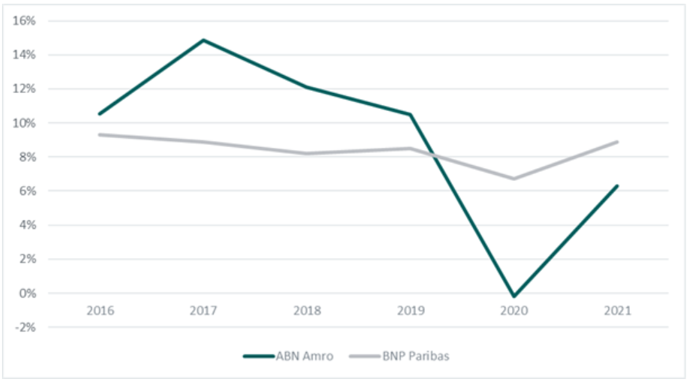

Mede door de hoge toezichthouderkosten maakte het rendement op eigen vermogen (ROE) een flinke duikeling in de laatste twee jaar tot niveaus waarbij allang geen sprake meer is van waardecreatie voor aandeelhouders. De doelstelling van ABN Amro ligt nu op een rendement van 8 procent tegen 2024.

Toegegeven, de ROE van BNP is stabieler dan van ABN, maar het rendement ligt nog altijd structureel lager dan de 10 procent die beleggers in bankaandelen doorgaans eisen.

Het is maar de vraag of het snoeien in kosten en verhogen van de ROE beter zal slagen als ABN in handen is van de Fransen.

Rendement op eigen vermogen BNP Paribas en ABN Amro

Bron: berekeningen VEB op basis van gerapporteerde nettowinst en gemiddeld eigen vermogen volgens boekhoudregels IFRS.

3. Wat zou BNP dan toch kunnen zien in een overname?

Het is een beetje flauw, maar ABN Amro is vooral goedkoop. De bank noteerde voordat het gerucht door Bloomberg wereldkundig werd gemaakt op nog niet de helft van de boekwaarde per aandeel.

Door de significante onderwaardering levert een investering in alle aandelen bij een door ABN voorgeschotelde ROE van 8 procent in 2024 al snel dubbelcijferige rendementen op. En dit is ook nog het geval als een overnamepremie wordt betaald.

Daarbij speelt nog mee dat banken profiteren van een stijgende rente. Indien de rente blijft oplopen, en er bij voorkeur geen (grote) recessie komt, zal de ROE van ABN Amro de 8 procent moeten kunnen ontstijgen.

En dit sommetje rekent nog buiten de miljarden aan overtollig kapitaal bij ABN Amro die BNP – in theorie – direct na een overname naar Parijs zou kunnen sturen.

4. Hoeveel overtollig kapitaal heeft ABN Amro dan?

BNP heeft flink wat geld in kas door de verkoop van het Amerikaanse onderdeel dat rond de 16 miljard euro opleverde. De Franse bank heeft aangegeven hiervan circa 7,5 miljard euro van de verkoopopbrengst te gebruiken voor “gedisciplineerde groei in Europa”. Daarnaast had de bank volgens de eigen richtlijn al overtollig kapitaal op de balans van 2,8 miljard euro.

Maar er zit ook nog een extra bonus in de balans van de potentiële prooi. Met een kernkapitaalratio van 16 procent zit ABN Amro namelijk wel heel ruim in zijn jasje. Die bufferratio is significant hoger dan de 12 procent die de Franse bank nastreeft. Indien BNP de eigen streefratio zou gebruiken voor ABN zou opeens circa 5 miljard euro aan kapitaal kunnen worden vrijgespeeld. Natuurlijk moeten (lokale) toezichthouders hun fiat geven.

Een potentiële overnamesom in drie delen

|

bedrag |

bedrag per aandeel |

|

|

Deel Amerikaanse verkoopopbrengst |

€ 7,5 |

€ 8,3 |

|

Overtollig kapitaal BNP |

€ 2,8 |

€ 3,1 |

|

Overtollig kapitaal ABN Amro |

€ 5,0 |

€ 5,6 |

|

Totalen |

€ 15,3 |

€ 17,0 |

Tellen we alle drie de bedragen bij elkaar op, dan komen we op een maximumbedrag van 15,3 miljard euro, wat overeenkomt met € 17 per aandeel. Die biedprijs zou een overnamepremie bieden van € 6,70 (66 procent) op de slotkoers van vorige week donderdag, de dag voor de speculatie over een overname naar buiten kwam.

De vraagt rijst waarom ABN Amro zoveel overtollig kapitaal heeft liggen dat een overnemende partij zomaar zou kunnen gebruiken om een bod te financieren. Allereerst heeft elke bank een eigen minimumbuffer volgens de toezichthouder (die van ABN Amro is 8 procent). Daarboven is er nog een buffer waaronder ze geen dividend mogen uitkeren (bij ABN Amro is dat 9,6 procent). Veel banken willen echter boven die buffer zitten om extra vertrouwen te kweken en het risicoprofiel laag te houden. Vooral kleinere banken, zoals ABN Amro, neigen naar een hoge extra buffer.

5. Heeft de overname kans van slagen?

Maar de kans dat een mooie overnamepremie daadwerkelijk op beleggersrekeningen wordt bijgeschreven is gering zolang de Nederlandse staat 56 procent van de aandelen van ABN Amro bezit.

Gerben Everts, directeur van de VEB, lichtte maandag op Radio 2 toe dat de overheid het belang wellicht wel wil verkopen, maar extra voorzichtig is met BNP Paribas. De reden is dat het oude Fortis onderdeel is van BNP Paribas. En daar zit nog oud zeer. Want ABN Amro kwam door de overname van Fortis tijdens de financiële crisis in 2008 de problemen. De bank moest toen gered worden met miljarden belastinggeld. Een overname door een partij waar Fortis in zit, ligt dus politiek-maatschappelijk gevoelig.

Daar komt bij dat de Nederlandse overheid nog lang niet uit de kosten is die waren gemoeid met de aankoop van ABN Amro. De koers staat, ondanks de recente opleving, nog ver onder het hoogtepunt van 28 euro per aandeel dat in 2018 werd bereikt. De algemene teneur is dat de Nederlandse overheid per aandeel ongeveer 26 euro zou moeten ontvangen om uit de kosten te komen. Rondom de huidige koers zal BNP Paribas dus wel met een spectaculaire overnamepremie over de brug moeten komen.